粮食10-25 15:58

粮食概念10月25日下跌0.54% 主力资金净流入-37.14万元

摘要: 5G概念震荡走强临时牌照近期或将发放5月17日是第49届世界电信日,今年的世界电信日主题为“发展大数据,扩大影响力”。光大证券指出,大数据的发展离不开5G的运用,只有5G才能支持大数据影响力的扩大,同

5G概念震荡走强 临时牌照近期或将发放

5月17日是第49届世界电信日,今年的世界电信日主题为“发展大数据,扩大影响力”。光大证券指出,大数据的发展离不开5G的运用,只有5G才能支持大数据影响力的扩大,同时5G即将开始商用,预计5G将是本届世界电信日的主角。目前国内三大运营商均已经完成了5G第三阶段测试,基站与核心网络设备都已达到商用要求,并将在2019年下半年开展5G大规模建设。由于此前工信部已经宣布将首先发放5G临时牌照,预计在5月17日的世界电信日发放该临时牌照的概率较大。

华金证券表示,5G牌照近期或将发放,预计预期兑现后,行情的主题驱动将转向寻求基本面的实质性变化,密切关注5G产业链各环节需求情况,重点跟踪市场竞争格局变革。同时,近期布拉格声明加码对中国厂商遏制、中 美关系形势生变,我们认为中国将是全球最大的 5G 市场,在利空消化后,可重点关注产业链国产替代的优质标的。

西南证券表示,中 美贸易战不改行业长期向好逻辑,5G规模商用落地有加速迹象,“一主两翼”策略把握投资机会,重点关注中兴通讯、深南电路、烽火通信、中国铁塔、中国联通;同时从业绩弹性和衍生应用两翼出发,重点关注中际旭创、和而泰、博创科技,以及高新兴、日海智能、移为通信、东土科技等。 中兴通讯一季报符合预告,4G重耕叠加5G新建看好全年基本面恢复

中兴通讯一季报符合预告,4G重耕叠加5G新建看好全年基本面恢复

中兴通讯 000063

研究机构:申万宏源 分析师:刘洋 撰写日期:2019-05-05

中兴通讯发布一季度报告及半年度业绩预告。2019年一季度公司实现营业收入222亿元,同比减少19.34%;归母净利润8.63亿元,去年同期-54.07亿元。同时公司预计19年半年度净利润盈利12-18亿元。

一季度净利润符合之前预告指引,彰显公司经营状况正在不断向好。之前公司预计一季度净利润在8-12亿元,符合之前的业绩预告。从行业上看,19-20年运营商整体资本开支向好,公司作为行业龙头充分受益。公司一季度非经常性损益较高,主要包括营业外收入、汇兑损失,金融资产的升值、以及会计政策变更所致。

半年度业绩预告仍符合我们预期,看好19年全年公司业绩。由于18年不限量套餐的引入,流量呈现爆发式增长,19年4G扩容的需求较大,公司订单及运营有望持续向好,19年基本面恢复是大概率事件。1)从总体资本开支的情况上,我们认为运营商2018年是4G与5G的交接期。2019年资本支出有望起底回升,2020年有望大幅增加。从运营商刚刚公布的资本开支上也验证了我们这一观点。2)无论从之前5G标准的制定、频谱的分配、预商用牌照的发放还是国家多次强调要确保2020年5G规模商用以及这次5G运营商投资规划,5G的进度及投资总体符合预期,2020年规模商用建设有望带动公司业绩。

从全球角度看,5G时代中兴竞争力依旧强劲。之前担心在禁运事件之后,中兴全球范围内的业务拓展会受影响,然而在近期举行的MWC会议上中兴展现出与各主要运营商、芯片商、行业应用厂商等良好的合作关系。中兴通讯成功举办主题为“拥抱5G时代”的5G全球峰会,吸引了来自全球众多知名领域内300多位高端代表参加。而在技术上,中兴依旧保持着全球第一梯队水平,全球知名咨询机构Frost&Sullivan宣布,凭借在4G、Pre5G和5G基础设施领域所取得的突出成果,中兴通讯荣获“2018年度全球5G基础设施技术领先奖”。

维持盈利预测及“买入”评级。我们维持公司盈利预测,预计19-21年公司归母净利润为45、62、81亿元,对应PE31/23/18倍,维持"买入"评级。 深南电路:业绩超出预期,静待南通和无锡产能释放

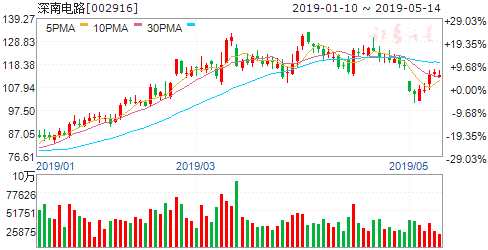

深南电路:业绩超出预期,静待南通和无锡产能释放

深南电路 002916

研究机构:东北证券 分析师:张世杰 撰写日期:2019-04-12

毛利率等保持稳定,销售、管理费用随销售规模增长。公司毛利率为23.54%,与往年基本持平,略有下滑,主要因春节停工导致折旧费率提升。公司销售费用0.48亿元,同比增长41.03%,主要为销售收入增长所致;管理费用0.97亿元,同比增长49.56%,主要因公司规模扩大及计提股权激励费用所致;财务费用0.27亿元,同比减少13.92%;资产减值损失0.11亿元,同比减少37.81%,主要因应收账款计提不在这里列示。

南通工厂产能释放,拟发行可转债继续加码。公司产品60%左右来自于通信业务,测算下来PCB板块营收约16.4亿,同比增长54%,主要受益于南通工厂产能爬坡顺利,良率和产品利用率处于较高水平,订单充足。此外,公司拟发行可转债募资不超过15.2亿元,用于高速高密度多层板建设。项目建设期为两年,达产后年平均收入总额15亿元,年平均利润总额3亿元。

封测基板快速增长,受益下游和政策驱动。封测基板测算营收为2.4亿元,同比增长35%,主要因MEMSIC、射频模块和指纹类封装基板延续较快增长。当前公司基板产能24万平方米每年,无锡60万平/年基地正在建设,预计2019年年中释放。公司作为国内封装基板领域的领军企业,其硅麦克风微机电封装全球领先,受益于国内市场需求的增长和国家政策的大力支持,必将收获更多市场份额。

维持“买入”评级。预计公司2018-2020年EPS分别为3.40、4.52、5.40元,对应PE分别为35.85、26.94、22.57倍,维持“买入”评级。

风险提示:募投项目建设不及预期。 烽火通信:业绩向好,研发加码,业内领先优势继续保持

烽火通信:业绩向好,研发加码,业内领先优势继续保持

烽火通信 600498

研究机构:东吴证券 分析师:侯宾 撰写日期:2019-04-29

事件:2018年度,烽火通信实现营业收入242.35亿元,同比增速为15.10%,归母净利润为8.44亿元,同比增速为2.29%,实现基本每股收益为0.76元。

营业收入稳健增长,归母净利润稳中有进:总收入中通信系统设备及线缆类产品分别占到61.77%和26.65%,其中通信系统设备销售收入149.70亿元,同比增长13.45%;光纤及线缆销售收入64.58亿元,同比增长18.35%;数据网络产品实现销售收入25.32亿元,同比增长19.05%。归母净利润保持稳中有进的向好趋势。

研发支出力度持续加大,核心竞争优势继续保持:2018年研发支出为25.40亿元,较去年同比增加18.76%,烽火通信每年将收入的10%用于研究和开发企业独有的核心技术,产品和方案研发人员超过35%,科研成果转化率保持在90%以上,烽火通信继续保持在高端核心技术方面的研发力度,持续优化产品和技术布局,推动纵向产业链整合,确保产品竞争力不断提升。

5G渐行渐近,应用场景落地激发更多需求:5G新的应用场景对传送网的带宽、时延、可靠性等技术指标提出新的要求,因此5G时代对承载网络、光通信设备、光纤光缆等网络基础设施等产生新的需求。烽火通信技术研究的前瞻性,使其核心竞争优势持续保持,解决方案领先,目前烽火通信的5G解决方案已经覆盖SPN,WDM-PON,OTN,SDN,网络运维等关键领域。

盈利预测与投资评级:我们持续看好烽火通信业务,我们预计2019年-2021年营业收入分别为299.23亿元、372.17亿元及467.00亿元,归母净利润分别为10.40亿元、13.32亿元及17.15亿元,EPS分别为0.89元、1.14元及1.47元,对应的估值分别为34/27/21X,我们给予“买入”评级。

风险提示:5G部署进程不及预期;网络建设进度不及预期;产品研发进度不及预期。 中际旭创2018年年报点评:业绩将步入回暖周期,400G及5G助力公司发展

中际旭创2018年年报点评:业绩将步入回暖周期,400G及5G助力公司发展

中际旭创 300308

研究机构:西南证券 分析师:刘言 撰写日期:2019-04-25

事件:公司发布2018年年报及2019年一季报。中际旭创2018年实现收入51.6亿元,同比增长118.8%,实现归母净利润6.23亿元,同比增长285.8%;2019年Q1实现收入8.8亿元,同比下降37.4%,实现归母净利润0.99亿元,同比下降32.7%。苏州旭创单体方面(扣除股权激励前),2018年实现单体利润约为7.5亿元,2019年Q1实现单体利润约为1.2亿元。 业绩稳健增长,推行的产品降本、增效措施,进一步优化产品结构,公司保持较高的盈利能力。2018年公司收入保持稳健增长,继续巩固公司数通市场光模块龙头地位。从毛利率角度来看,全年毛利率持续提升。2018年Q1,由于先进先出原则,上一年核心器件库存导致当季毛利率降至24.3%左右。随着核心器件库存逐步消化,在产品降价的背景下,公司通过推行降本增效措施,优化产品结构,400G产品小批量出货,公司毛利率水平逐渐回升,在2018年Q4到达32.8%。由于2019年开始执行新的价格,2019年Q1毛利率环比有所下降至28.1%,但依然高于2018年Q1同期水平。我们认为公司保持了较强产业链地位及较高的盈利能力。 2018年Q4和2019年Q1为业绩底部,2019年Q2行业拐点或已现,开始回暖。按季度分拆来看,2018年Q1-2019年Q1每季度苏州旭创单体利润(扣除股权激励前)分别为1.8亿元、2.1亿元、2.04亿元、1.6亿元、1.2亿元。公司部分客户消耗库存暂时推迟了100G产品的采购,以及部分客户决策全年采购计划较晚,叠加季节性因素与降价因素,导致了2018年Q4及2019年Q1业绩环比出现下滑。据了解,占公司主要收入的CWDM4产品需求及出货在2019年4月份明显好转,市场对400G产品的需求也会在下半年开始逐步上量,我们认为公司业绩将在2019年第Q2度开始改善,并进入环比正增长通道。 预计100G产品仍有较长的生命周期,400G需求也将逐步释放。根据Lightcounting的数据,目前100G产品仍处于生命周期的早期,云计算厂商如Facebook计划在他们的下一代网络架构中继续使用100G,目前100G产品技术格局已经趋于稳定,公司将延续在100G自由光学的方案上的绝对优势,成本、良率、产能等多方面匹配大客户的需求。400G产品小批量出货,需求逐步开始释放。公司400G产品也走在前列,将首先采用传统方案,后续采用硅光方案,相关产品有望今年推出,下半年400G产品逐步起量,能够及时满足未来客户对400G的需求。公司在高速光模块市场的领先优势将继续保持。 高新兴:业绩符合预期,整体稳健增长

高新兴:业绩符合预期,整体稳健增长

高新兴 300098

研究机构:中泰证券 分析师:陈宁玉,吴友文 撰写日期:2019-02-02

公告摘要:公司发布业绩预告,预计2018年实现归母净利润5.25-5.9亿元,同比增长28.59%-44.51%。

业绩符合预期,重点聚焦车联网和公安执法规范化业务。公司2018年度业绩预告,业绩中位数5.575亿元,同比增长36.55%,预计非经常损益为1400万元左右,主要是政府补助和银行理财。预计2018年四季度净利润中位数在1.65亿元左右,同比增长约34%,环比增长约16%。业绩增长的主要原因是业务进一步发展,和中兴物联子公司并表,业绩增厚明显。从整体战略上看,公司正处于战略和资源进一步聚焦的阶段,2018年度持续聚焦车联网和公安执法规范化两大业务主航道,加大研发等资源投入,实现业务的良好发展。

车联网后装海外市场稳健拓展,5G/V2X研发打造核心竞争力。公司打造以前装/后装汽车联网终端、汽车电子标识为核心的产品及解决方案,并与城市智能交通进行整合,覆盖城市交通管理、城市交通运输、公众出行服务等重要领域,逐渐实现车、路、人全覆盖的车联网布局。在后装市场,公司增量业务主要来自欧洲和东南亚市场,预计2019年海外出货量还会提升,有较大的渗透空间;在前装市场,公司携手吉利成立合资公司,产品向T-Box终端延伸,拓展了比亚迪、奔驰、尼桑等品牌客户,预计2019年合作的整车厂商还会进一步拓展;在电子车牌市场,公司市场份额领先,参与技术标准制定,2018年入股重庆城投金卡公司,新增订单约3亿,2019年有望保持高速增长。此外,公司启动针对5G和V2X的整体研发,预计投入期为2-3年,研发投入为公司核心竞争力奠定基础。公司未来将从下游物联网行业应用出发,以通用无线通信技术和超高频RFID技术为基础,实现物联网“终端+应用”物联网纵向一体化战略布局。

传统公安领域布局进一步深拓,收购执法信息化软件平台业务。在公共安全领域,执法规范化产品客户以派出所为主,沿海省份在执法规范化进程上走在前列,后续将有不断升级系统的需求。公司融合内部技术优势,2018年集团设立公共安全事业群,对原有的国迈公司、执法记录仪产品线、案管一体机产品线以及公司最新收购的神盾公司等进行整合,打通内部管理,有利于后续市场拓展。在立体云防系统方面,公司目前已在全国各地多个行业落地,实现两百多个试点/合同项目,技术功能和场景应用均位于市场前列,未来业务值得期待。

投资建议:公司深耕车联网领域,前后装终端产品成熟,同时是电子车牌领军企业,未来将聚集车联网和公安执法规范化两大垂直产品线,有望进一步获得行业发展红利。我们预计公司2018-2020年的净利润分别为5.53亿元、7.08亿元,8.83亿元,对应摊薄后EPS分别为0.31元、0.40元、0.50元,维持“买入”投资评级。

风险提示:海外OBD终端出货量存在不确定性,物联网发展不达预期风险 日海智能:物联网技术赋能者,智慧城市业务逐步落地

日海智能:物联网技术赋能者,智慧城市业务逐步落地

日海智能 002313

研究机构:国信证券 分析师:程成,马成龙 撰写日期:2019-01-09

公司近期密集公告业务中标情况,前期大力拓展智慧城市项目业务成果显着。

评论:

物联网技术赋能者,智慧城市业务逐步落地,维持“买入”评级

公司作为物联网领域的技术赋能者,2018年通过收购资产和引入团队,完成了模组-中间件-终端-云平台-解决方案的完整产业链技术布局,并在智慧城市领域首先逐步落地产品与技术。2019年公司将通过广大合作伙伴共同挖掘市场需求,推动应用发展,我们看好公司的前景,预计公司将进入快速发展阶段,2018-2019年公司净利润分别为1.9/2.7亿元,对应39/27倍市盈率,维持“买入”评级。

风险提示:物联网产业发展不达预期风险;项目拓展不达预期风险

公司,2019,增长,2018,产品

随着资管新规与理财新规等一系列监管政策的出台,我国财富管理市场监管进一步规范,各大券商机构也加速在财富管理赛道进行专业化转型。而颇受高净值客户青睐的私募业务,

今日走势:科安达(002972)今日触及涨停板,该股近一年涨停1次。异动原因揭秘:1、公司主营轨道交通信号控制系统的研发、设计、生产与销售,雷电及过电压防护系统的设计...

(原标题:五轴联动数控机床订单增加科德数控三季报扣非净利同比增长155.17%)科德数控(688305)10月25日晚披露2022年第三季度报告,公司在报告期内实现营业收入2.07亿元,

根据10月25日市场公开信息、上市公司公告及交易所披露数据整理,瑞丰新材(300910)最新董监高及相关人员股份变动情况:2022年10月24日公司董事,高管马振方、董秘,董事,...

沪指冲高回落延续下跌,赢家时空工具显示指数当前依旧处于下跌趋势中,波段继续以看空为主。截止目前指数实际走势完全符合近期大势分析的预测,指数如不能突破周线老子十...

沪指延续短期调整,赢家时空工具显示当前依旧处于下跌趋势中,波段继续以看空为主。指数近期上攻江恩波段百分比270度3080点受阻后按预期展开回调,继续维持原观点,本次...

外汇期权,也称为货币期权。外汇期权是期权的一种,标的物是外汇或外汇期货在期权市场上,买方通过支付一定的权利金获得看跌期权或看涨期权,并在未来享有按照购买期权...

在农村种植农作物,农药化肥是不可或缺的农资产品,不少投资者都看好这方面的股票,那么,农药化肥类股票有哪些?卖化肥有多少利润?