险资权益投资上限提至40%?当前仍有万亿加仓空间

摘要: 险资权益投资上限提至40%?当前仍有万亿加仓空间,“千亿万亿资金入市”不会一蹴而就近日,险资权益投资比例拟提升至40%的消息广受市场关注。券商中国记者从保险业内了解到,目前这一政策调整信息,官方尚未正

险资权益投资上限提至40%?当前仍有万亿加仓空间,“千亿万亿资金入市”不会一蹴而就

近日,险资权益投资比例拟提升至40%的消息广受市场关注。券商中国记者从保险业内了解到,目前这一政策调整信息,官方尚未正式向保险行业发布。

目前保险资金权益投资比例上限是30%,如果权益比例上限提高,会在多大程度上影响保险资金配置?会对资本市场带来多少增量资金?特别是后者,受到的关注度更高。

记者了解到,险资整体的权益配比大致在22%,5家上市险企的权益配比在12%-22%,其中,3家的权益配比仅为全部额度的一半左右。这是包括了股票、证券投资基金、长期股权投资、联营企业等在内的广义权益资产,可以发现距离上限尚有较大空间——要达到30%上限,17万亿险资整体的权益投资仍然还有万亿的增加空间。

据受访保险资管人士称,可能仅少数中小险企面临权益额度吃紧的问题,若权益投资上限提高,这些机构将被“松绑”,资产配置会有更大灵活性。但目前对于更多险企来说,权益上限提高影响不大。

从长期来看,“权益投资比例上限提升”的政策,对于推动保险资金积极参与到资本市场中去有积极意义。尤其是,随着逐步加大长期股权投资,保险资金对提高权益投资比例上限的需求未来会逐步显现。

同时,也有险资人士表示,在市场需要的时候,各方对险资等长期机构资金入市是期待的,但需看到,保险资金有其特定的资金特点和资产配置规律。对险资来说,权益投资是一个重要投资领域,目前仍有一定的加仓和持续投入的空间,资金也会持续投入到市场。但是这是一个长期的过程,理论上的“千亿万亿资金入市”并不会一蹴而就。

险资整体权益配比22%左右,五大上市险企在12.5%-22.8%

整体上看,保险资金配置的权益比例距离上限还有一定空间。

据券商中国记者拿到的去年底保险资金运用情况显示,当时16.4万亿险资中,投向权益类资产比例大致为22%,包括:证券投资基金5.27%+股票6.44%+长期股权投资10.41%。

今年一季度末,17万亿险资中,股票和证券投资基金配比分别为7.19%、5.19%,合计为12.38%。长期股权投资数据暂未明确,在长期股权投资增加趋势下,配比假如在去年底的10.41%比例上提升至11%的话,险资整体的权益类配比为23%左右。

也就是说,在现行的30%上限规定下,险资整体权益资产投资,仍然还有万亿“加仓”空间。

从不同保险机构来看,大型保险机构对于权益资产的配比,距离上限尚有一定空间。5家上市险企中,3家的权益配比仅为全部30%额度的一半左右。

以去年底上市险企的数据看,【中国人寿(601628)、股吧】、中国平安、中国人保、中国太保、新华保险的权益类资产配比存在较大差异,太保配置比例最低,仅12.5%;平安和新华配比接近,在16%、17%;国寿和人保则较高,在20%以上,人保达到22.8%。

国寿和人保的配比高,主要是有较高的联营企业和合营企业投资、长期股权投资,国寿的这部分有的2000多亿,占比6.5%;人保的长股投也有1000多亿,占比12%,为其权益配置的“大头”。

仅就股市的配置仓位,中国人寿、中国平安、中国人保、【中国太保(601601)、股吧】、新华保险的投资组合中股票及基金占比分别为9.17%、9.9%、10.8%、5.6%、10.7%。

仅就股市的配置仓位,中国人寿、中国平安、中国人保、【中国太保(601601)、股吧】、新华保险的投资组合中股票及基金占比分别为9.17%、9.9%、10.8%、5.6%、10.7%。

另外,虽然国寿和人保的权益比例已经高于20%,但其距离30%的上限,仍有较大的规模空间。国寿的投资资产体量超过3万亿,人保为9000多亿,二者合计仍有约4000亿的权益投资规模额度。

一家大型资管公司中层管理人士认为,目前股票市场波动较大,增加额度意味着亏损可能性扩大,目前大部分公司投资额度都没有用到上限,权益投资额度不够的保险公司应该不算多。

额度上调或为个别险企“松绑”,整体权益配比仍稳定

受访的多位保险资管人士认为,目前保险资金的权益额度整体上是充足的,监管之所以有意提升权益上限,可能一部分考虑正是有中小险企权益配比接近上限了,为增加其投资配置灵活性。

若有权益投资比例提升的政策出来,对于这些中小险企可能会有资金增配权益的释放效果,但是总体上对行业整体配置权益的仓位不会有大的改变。

而若险资权益配比提升并且作为一项政策长期执行,会否使得险资权益配比增加?

目前阶段,几乎所有受访险资投资人士对此持谨慎看法。“现在各家公司都要求资产负债管理,不会因为政策给的权益上限提高就改变大类资产配置比例。”

多位保险投资人士解释道,保险资金的配置要根据其资金特性出发,期限长、规模大、偏好稳健等等,决定了保险资金势必主要投向固定收益类资产,同时也会保持对权益有一定配比,以少量资金的风险容忍度提高来换取整体收益的提升机会。历史数据显示,权益投资具有高风险高回报特征,且年化收益高于固收资产。但是,险资不会将权益资产配置得过高。

同时,受访人士还提到,从历史和国际经验上看,保险公司权益配置比例较低。有人士表示,从全球保险资金配置看,很少有保险机构的权益配置到40%的,实际上到30%的都很少,一些大体量的保险资金可能更是只有个位数的权益配比,“国外的保险公司资产端还是以稳健为主,主要配债。”

事实上,从我国市场的外资和合资保险公司的资产配置,也能大致看出外资的风格,绝大部分资金用于配置国债等长久期、稳定收益的债券。券商中国记者从两家外资机构投资负责人处了解到,其股票和基金投资在公司投资资产中的占比不足5%,加上长期股权投资后也不超过10%。

“我觉得放开不放开(上限)并不重要,实际投资比例是市场判断的结果,不是监管政策的结果。”一家上市险企系资管公司高管称。

“我们的权益额度用得并不足,我不认为上限提高会有直接影响。”另一家大型保险机构权益负责人称,保险公司还是要根据自身投资安排、配置策略和市场情况去执行的,并不是以额度为标准。

权益配置规模会不断增长

值得说明的是,尽管受访人士普遍认为,在目前整体额度没有用满的情况下,再提升额度对于保险资金提高权益配比意义不大,但是,必须看到,随着保险资金体量不断增多,险资投入权益领域的规模会随之不断增加。

银保监会数据显示,2019年3月末,保险资金投资的“股票和证券投资基金”的规模为21126亿元,较年初增加174亿元。

历年数据也都显示,不管股票市场行情好坏,保险资金投资的“股票和证券投资基金”规模都是逐年增长的。

有险资人士表示,在市场需要的时候,各方对险资等长期机构资金入市是期待的,但需看到,保险资金有其特定的资金特点和资产配置规律,权益投资是一个重要投资领域,目前仍有一定的加仓和持续投入的空间,资金也会持续投入到市场,但是这是一个长期的过程,理论上的“千亿万亿资金入市”并不会一蹴而就。

有险资人士表示,在市场需要的时候,各方对险资等长期机构资金入市是期待的,但需看到,保险资金有其特定的资金特点和资产配置规律,权益投资是一个重要投资领域,目前仍有一定的加仓和持续投入的空间,资金也会持续投入到市场,但是这是一个长期的过程,理论上的“千亿万亿资金入市”并不会一蹴而就。

也有人士提到,从长期来看,“权益投资比例上限提升”的政策,对于推动保险资金积极参与到资本市场中去有积极意义。尤其是,随着逐步加大长期股权投资,未来保险资金对提高权益投资比例上限的需求会逐步显现。

买股票的资本占用偏高,权益投资引导效果“打折”

对于权益额度紧张的中小险企来说,即便迎来权益上限提升的消息,它们在充分利用政策时也有一定的“顾虑”——投资权益资产的资本占用很高。

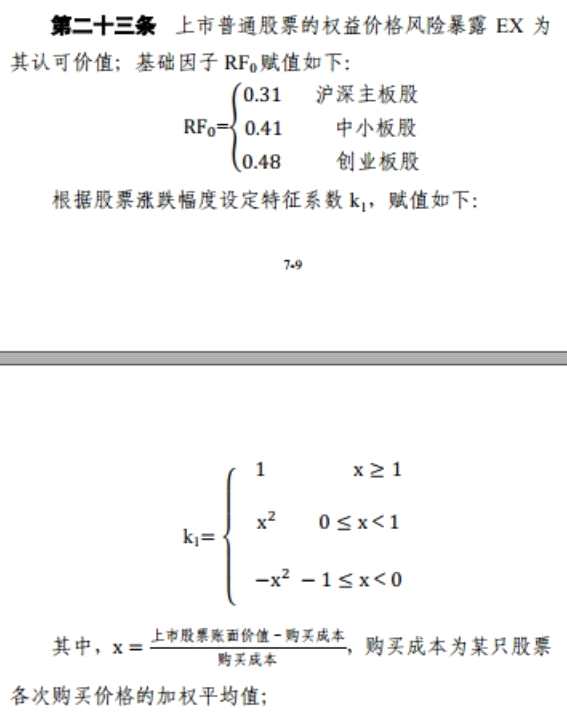

券商中国记者从保险业内了解到,在目前的保险业偿付能力监管体系“偿二代”下,股票和权益类基金对的资本消耗很大:上市普通股票最低资本占用的基础因子为0.31-0.48,其中沪深主板股0.31、中小板股0.41、创业板股0.48。

另外,股票的波动还会导致最低资本占用进一步增加,具体根据股票涨跌幅设定特征系数K1,后者约等于涨跌幅的平方。而普通股票型基金和混合型基金最低资本占用的基础因子分别为0.25和0.2。

这是个什么水平?通过与债券的对比可以有所感知。本月初,银保监会给出险资投资银行永续债的违约风险最低资本计算方式。其中,风险暴露为其账面价值,政策性银行和国有控股大型商业银行的基础风险因子为0.20,全国性股份制商业银行的基础风险因子为0.23。

这是个什么水平?通过与债券的对比可以有所感知。本月初,银保监会给出险资投资银行永续债的违约风险最低资本计算方式。其中,风险暴露为其账面价值,政策性银行和国有控股大型商业银行的基础风险因子为0.20,全国性股份制商业银行的基础风险因子为0.23。

有中小险企投资负责人表示,可以说,由于股票和权益基金对保险公司资本消耗很大,很多中小保险机构受制于资本,为规避投资收益的剧烈波动,尽量减少资本消耗,实际上是要压缩权益类资产配置比例的。即使在资本实力较强的险企,在考虑响应监管导向时,也会对资本等因素予以综合考虑。所以,权益投资比例上限提高的政策引导效果可能也会打折。

(文章来源:券商中国)

权益,投资,上限,配置,配比