2018年上市公司一季报解析:盈利增速放缓 结构持续分化

摘要: 1、2018年一季报整体情况:盈利增速持续放缓,板块及行业结构延续分化A股2018年一季报披露完毕,根据我们整理,A股盈利情况整体呈现以下几个特征:(1)一季度A股净利润增长14.38%,盈利增速放缓

1、 2018年一季报整体情况:盈利增速持续放缓,板块及行业结构延续分化

A股2018年一季报披露完毕,根据我们整理,A股盈利情况整体呈现以下几个特征:

(1)一季度A股净利润增长14.38%,盈利增速放缓。在深化供给侧改革影响下,上游原材料行业供给收缩,但伴随着旧产能升级以及新产能释放的背景下,现阶段供给和需求已经基本保持平稳。并且,从今年一季度开工数据来看,与往年旺季存在一定的差距,价格方面今年以来一直保持基本稳定甚至出现部分工业品价格下滑。PPI同比增速自2017年2月见顶回落后,至今总体呈现增速放缓的态势,2018年3月PPI数据同比增长3.1%,达到近一年来低点。与此对应,A股上市公司整体盈利增速也出现放缓态势。净利润角度,全部A股、剔除金融后A股、剔除银行石化后A股2017Q3/2017Q4/2018Q1累计分别增长18.24/18.37/14.38%、35.08/31.82/23.53%、30.47/30.28/21.94%。一季报均较上年年报均出现不同程度下滑。

(2)受工业增加值和PPI的影响,一季度生产领域价格回落,企业层面营业收入增速在一季度也出现下滑。全部A股、剔除金融后A股、剔除银行石化A股2017Q3/2017Q4/2018Q1营业收入累计分别增长19.47/17.54/11.34%、22.44/19.49/13.28%、21.38/18.91/13.15%,均出现不同程度下滑。

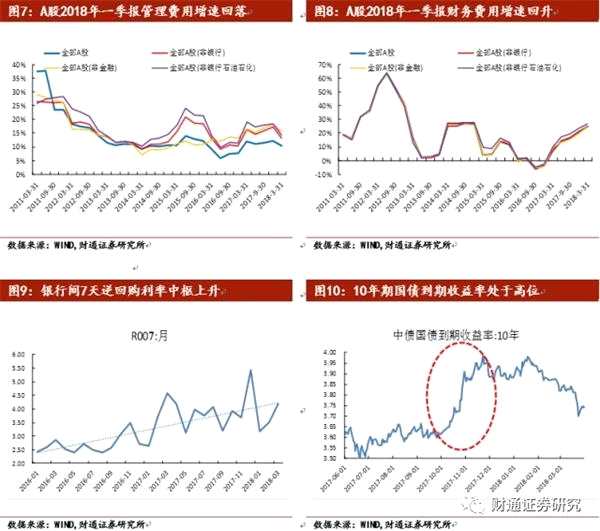

(3)原材料价格增速明显回落,无风险利率上行,融资条件收紧,财务费用增速持续上升。营业成本方面,全部A股、剔除金融后A股、剔除银行石化A股2017Q3/2017Q4/2018Q1累计分别增长28.26/23.21/14.18%、28.11/23.09/14.27%、27.61/22.60/15.20%,均出现不同程度下滑。总的来说,成本增速的降幅明显出现回落,与收入增速降幅基本一致。主要原因在于供给侧改革的进程进一步推进的过程中,上游原材料行业产能从之前的快速收缩导致产能供给不足,到现在的新产能释放旧产能升级基本与需求达成平衡。原材料价格今年以来增速有所放缓,部分减缓了下游行业的成本压力。拆分来看,销售费用与管理费用增速均出现一定程度的下滑,但财务费用增速持续上升。财务费用增速的持续上行与融资条件的变化一致,与全社会无风险利率的上行密切相关。

(4)板块间业绩分化加剧,创业板业绩大幅回升,中小创财务费用增速处于高位。净利润方面,主板、中小板、创业板2017Q3/2017Q4/2018Q1归母净利润累计分别增长18.35/19.81/13.72%、22.68/20.69/18.79%、7.09/-16.43/28.74%,主板、中小板业绩均出现下滑,创业板一季度业绩出现大幅回升。另外,在无风险利率抬升过程中,中小创企业融资条件恶化,财务费用增速处在高位。

(5)行业业绩分化明显。1)上游强周期行业受益于供给侧结构性改革,价格上行,盈利增速保持在高位,但环比随着PPI的下滑走弱。典型行业如有色金属、石油化工、钢铁、建材等行业。2)中游装备制造业行业及部分房地产产业链行业业绩保持稳定成长,如建材、国防军工等。3)消费类:医药、食品饮料、餐饮旅游、纺织服装等必选消费类业绩持续改善,在经济下行期凸显收入增长优势,农林牧渔一季报业绩较上年年报有所改善,但仍处于负区间。4)TMT行业内部业绩分化加剧,传媒、通信行业业绩成长较快,电子、计算机、持续下滑。5)金融地产类:银行及房地产行业业绩改善,非银金融一季度业绩有所回落。

2、 A股盈利增速放缓

在深化供给侧结构性改革的影响下,上游原材料行业供给收缩,但伴随着旧产能升级以及新产能释放的背景下,现阶段供给和需求已经基本保持平稳。并且,从今年一季度的开工数据来看,与往年的需求端存在一定的差距,价格方面今年以来一直保持基本稳定甚至出现部分工业品价格下滑。PPI同比增速自2017年2月见顶回落后,至今总体呈现增速放缓的态势,2018年3月PPI数据同比增长3.1%,达到近一年来低点。与此对应,A股上市公司整体盈利增速也出现放缓态势。

净利润角度,全部A股、剔除金融后A股、剔除银行石化后A股2017Q3/2017Q4/2018Q1累计分别增长18.24/18.37/14.38%、35.08/31.82/23.53%、30.47/30.28/21.94%。一季报均较上年年报均出现不同程度下滑。

净资产收益率方面,全部A股、剔除金融后A股、剔除银行石化A股2017年中报摊薄ROE分别为2.76%、2.29%、2.41%,同比分别回升3.54%、12.51%、9.38%。

就A股整体业绩表现而言,随着PPI的走弱,企业盈利下滑,但绝对增速上依然保持在较高水平。

3、 营业收入增速下滑

营业收入方面,受工业增加值和PPI的影响,一季度生产领域价格回落,企业层面收入增速在一季度也出现下滑。

全部A股、剔除金融后A股、剔除银行石化A股2017Q3/2017Q4/2018Q1营业收入累计分别增长19.47/17.54/11.34%、22.44/19.49/13.28%、21.38/18.91/13.15%,均出现不同程度下滑。

4、 原材料价格增速明显回落,无风险利率上行,融资条件收紧,财务费用增速持续上升

营业成本方面,全部A股、剔除金融后A股、剔除银行石化A股2017Q3/2017Q4/2018Q1累计分别增长28.26/23.21/14.18%、28.11/23.09/14.27%、27.61/22.60/15.20%,均出现不同程度下滑。

总的来说,成本增速的降幅明显出现回落,与收入增速降幅基本一致。主要原因在于供给侧改革推进中,上游原材料行业产能从之前的快速收缩导致产能供给不足,到现在的新产能释放旧产能升级基本与需求达成平衡。原材料价格今年以来增速有所放缓,部分减缓了下游行业的成本压力。

拆分来看,销售费用与管理费用增速均出现一定程度下滑,但财务费用增速持续上升。销售费用方面,全部A股、剔除金融后A股、剔除银行石化A股2017Q3/2017Q4/2018Q1累计分别增长22.38/21.19/20.36%、22.43/21.25/20.33%、24.22/22.71/21.70%,均出现不同程度下滑;管理费用方面,全部A股、剔除金融后A股、剔除银行石化A股2017Q3/2017Q4/2018Q1累计分别增长11.52/12.14/10.44%、16.96/18.24/15.68%、17.91/18.47/14.38%,均出现不同程度下滑;财务费用方面,全部A股、剔除金融后A股、剔除银行石化A股2017Q3/2017Q4/2018Q1累计分别增长16.80/20.95/24.78%、15.63/20.06/24.42%、19.32/23.57/26.53%,均出现不同程度回升。销售费用与管理费用增速均出现一定程度的下滑,但财务费用增速持续上升。

财务费用增速的持续上行与融资条件的变化一致,与全社会无风险利率的上行密切相关。2017年以来长短端利率全面上行,银行间短期7天逆回购利率由2.65%左右上升至4.19%,长端10年期国债到期收益率最高升至3.98%附近。无风险利率水平全面上行,融资条件逐步收紧,企业财务费用也随之上行。

5、 板块间业绩分化加剧,创业板业绩大幅回升,中小创财务费用增速处于高位

5、 板块间业绩分化加剧,创业板业绩大幅回升,中小创财务费用增速处于高位

主板、中小板业绩均出现下滑,创业板一季度业绩出现大幅回升。

净利润方面,主板、中小板、创业板2017Q3/2017Q4/2018Q1归母净利润累计分别增长18.35/19.81/13.72%、22.68/20.69/18.79%、7.09/-16.43/28.74%。创业板盈利增速从2017年四季度的-16.43%上升至2018年一季度的28.74%,盈利增速回升明显。

营业收入方面,主板、中小板、创业板2017Q3/2017Q4/2018Q1累计分别增长18.35/16.30/9.81%、27.40/26.77/24.35%、32.44/27.99/21.21%。各个板块收入均出现下滑。

营业成本方面,主板、中小板、创业板2017Q3/2017Q4/2018Q1累计分别增长26.33/21.40/12.31%、39.63/33.80/27.26%、50.46/42.00/26.04%。销售费用上,主板、中小板、创业板2017Q3/2017Q4/2018Q1累计分别增长20.30/18.96/17.74%、27.83/26.35/27.49%、40.98/42.16/40.30%。管理费用上,主板、中小板、创业板2017Q3/2017Q4/2018Q1累计分别增长9.46/10.28/8.59%、25.77/24.09/21.52%、38.62/37.87/32.80%。财务费用上,主板、中小板、创业板2017Q3/2017Q4/2018Q1累计分别增长11.09/14.25/15.3%、60.54/71.13/81.07%、129.07/163.59/138.97%。不同板块成本端全面下滑,但中小板财务费用快速上升,表明其融资条件较差,创业板一季度财务费用增速较上年年报有所回落,但仍处在高位。

净资产收益率方面,主板、中小板、创业板2017Q3/2017Q4/2018Q1 ROE累计分别增长8.24/8.50/3.46%、8.58/4.71/4.57%、-7.96/-25.40/15.84%。

整体看,主板、中小板一季报业绩均出现下滑,但创业板业绩出现大幅回升。另外,在无风险利率抬升过程中,中小创企业融资条件恶化,财务费用增速处在高位。

6、 行业上,上游强周期行业绝对增速遥遥领先,但环比下滑,必选消费类行业业绩稳定成长

6、 行业上,上游强周期行业绝对增速遥遥领先,但环比下滑,必选消费类行业业绩稳定成长

2018年一季报不同行业业绩分化加剧,可以细分为以下几种类型:

(1)上游强周期行业:受益于供给侧结构性改革,价格上行,盈利增速保持在高位,但环比随着PPI的下滑走弱。典型行业如有色金属、石油化工、钢铁、建材等行业。

(2)中游装备制造业行业及部分房地产产业链:行业业绩保持稳定成长,如建材、国防军工等。

(3)消费类:医药、食品饮料、餐饮旅游、纺织服装等必选消费类业绩持续改善,在经济下行期凸显收入增长优势,农林牧渔一季报业绩较上年年报有所改善,但仍处于负区间。

(4)TMT行业:内部业绩分化加剧,传媒、通信行业业绩成长较快,电子、计算机、持续下滑。

(5)金融地产类:银行及房地产行业业绩改善,非银金融一季度业绩有所回落。

增长,下滑,Q1,财务费用,累计分别