海通策略荀玉根:牛市第二波上涨需要啥条件?

摘要: 核心结论:①最近市场下跌本质上是上证综指3288点以来的调整没走完,属于牛市第一波上涨后的回撤,调整已进入尾声。②牛市第二波上涨启动需要基本面、政策面共振,节奏取决于国内政策力度,三季度是个窗口期。③

核心结论:①最近市场下跌本质上是上证综指3288点以来的调整没走完,属于牛市第一波上涨后的回撤,调整已进入尾声。②牛市第二波上涨启动需要基本面、政策面共振,节奏取决于国内政策力度,三季度是个窗口期。③着眼中期,看好科技+券商,消费白马和制造龙头等核心资产为基本配置。

牛市第二波上涨需要啥条件?

最近一周市场出现短期调整,上证综指从3048点回到最低2900附近,之前市场憧憬的上攻似乎暂歇,我们中期策略报告《蓄势待发——2019年中期A股投资策略-20190705》以及前期报告《四月决断-20190406》、《小心溜车-20190421》等就提出目前处于牛市第一波上涨后的回撤末期阶段,市场在为下一波上涨蓄势。那么借鉴历史牛市第二波上涨需要哪些条件,本周我们予以讨论。

1、历史上牛市第二波上涨信号

我们《现在类似2005年-20190217》、《牛市有三个阶段-20190303》等报告中将牛市分为三阶段:孕育期、爆发期、泡沫期,4月以来《四月决断-20190406》、《小心溜车-20190421》中我们一直提示市场进入牛市第一波上涨后的回撤期。往后看大家很关注何时进入牛市第二波上涨,借鉴05-07年、08-10年、12-15年三轮牛市,市场结束调整进入牛市第二阶段上涨,需要基本面、政策面的共振。

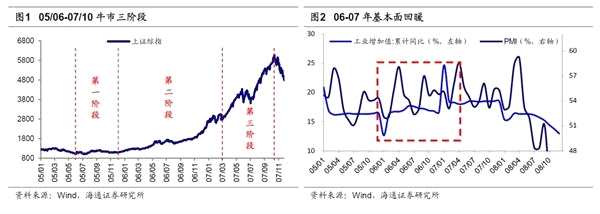

2006年1月牛市第二波上涨信号:基本面和政策面共振。05/6-07/10牛市中第二波上涨期(06/01-07/03)上证综指15个月内最大涨幅181.2%,在06年1月市场进入牛市第二阶段前,上证综指在第一波回撤期(05/09-05/12)77天内最大跌幅-13%,前期上涨期107天最大涨幅23%,回吐前期涨幅69%。06年1月前后基本面企稳回升,工业增加值累计同比从06/01的12.6%上升至2月的16.2%,随后升至07/03的18.3%,PMI指数1、2月维持在52.1,3月升至55.3,随后升至07/03的56.1。从企业利润看工业企业利润累计同比从06年2、3月21.8%、21.3%升至4月22.1%,随后升至07/02的43.8%,全部A股归母净利润同比增速06Q1见底于-14.0%,06Q2升至7.4%,07Q1升至80.7%。从政策面看,05/05贷款余额同比增速见底于12.4%,06年初政策加码,贷款数据显示政策效果进一步显现,当月新增贷款额从05/12的1385亿元升至06/01的5658亿元,贷款余额同比从05/12的13.0%升至06年1、2月的13.8%、14.1%,随后升至07/03的16.3%。

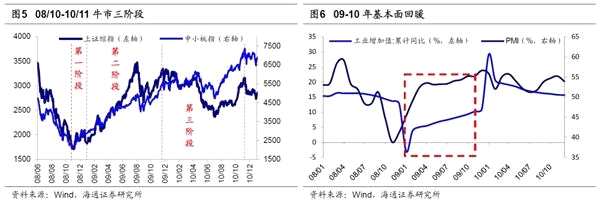

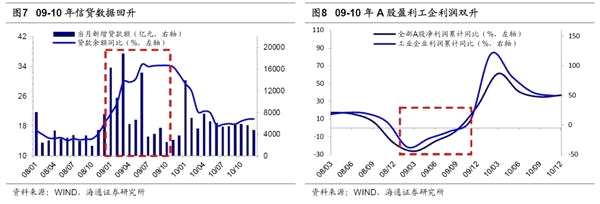

2009年1月牛市第二波上涨信号:基本面和政策面共振。08/10-10/11牛市中第二波上涨期(09/01-09/11)上证综指11个月内最大涨幅87.4%,在市场于09年1月进入牛市第二阶段前,上证综指的第一波回撤期(08/12/10-08/12/31)22天内最大跌幅-14%,前期上涨期47天最大涨幅26%,回吐前期涨幅66%。09年01月前后基本面企稳回升,工业增加值累计同比从09/01的-2.9%触底回升至2月的3.8%,随后上升到09/11的10.3%,PMI指数1月45.3,2月升至49.0,随后升至09/11的55.2。从企业利润看,工业企业利润累计同比从2月触底-37.3%, 5月、11月先后升至-22.6%、7.8%。全部A股归母净利润累计同比增速09Q1见底于-26.2%,09Q2、09Q4先后反转至-15.0%和25.0%。从政策面看,08/06贷款余额同比增速处于低位14.1%,受益于08年11月颁布的四万亿经济刺激计划,09年初政策效果开始显现,当月新增贷款额从08/12的7718亿元升至09/01的16200亿元、09/02的10700亿元,贷款余额同比先升至08/12的18.8%,09/01进一步升至21.3%,随后升至09/11的33.8%。

2009年1月牛市第二波上涨信号:基本面和政策面共振。08/10-10/11牛市中第二波上涨期(09/01-09/11)上证综指11个月内最大涨幅87.4%,在市场于09年1月进入牛市第二阶段前,上证综指的第一波回撤期(08/12/10-08/12/31)22天内最大跌幅-14%,前期上涨期47天最大涨幅26%,回吐前期涨幅66%。09年01月前后基本面企稳回升,工业增加值累计同比从09/01的-2.9%触底回升至2月的3.8%,随后上升到09/11的10.3%,PMI指数1月45.3,2月升至49.0,随后升至09/11的55.2。从企业利润看,工业企业利润累计同比从2月触底-37.3%, 5月、11月先后升至-22.6%、7.8%。全部A股归母净利润累计同比增速09Q1见底于-26.2%,09Q2、09Q4先后反转至-15.0%和25.0%。从政策面看,08/06贷款余额同比增速处于低位14.1%,受益于08年11月颁布的四万亿经济刺激计划,09年初政策效果开始显现,当月新增贷款额从08/12的7718亿元升至09/01的16200亿元、09/02的10700亿元,贷款余额同比先升至08/12的18.8%,09/01进一步升至21.3%,随后升至09/11的33.8%。

2013年4月牛市第二波上涨信号:微观盈利拐点确认,业绩加速回升。12/12-15/06牛市中创业板第二波上涨期(13/04-14/12)创业板指21个月内最大涨幅92.3%,创业板这一轮上涨和宏观经济基本面关系不大,经济仍处于下行区间,股市处于存量市场,在大盘整体震荡下行背景下,创业板走出强势行情独领风骚。在13年4月创业板进入牛市第二阶段前,创业板指在第一波回撤期(13/03-13/04)41天内最大跌幅-10%,前期上涨期93天最大涨幅55%,回吐前期涨幅28%。真正决定这一轮创业板上涨的是低估值水平下创业板盈利趋势见底回升,即典型的戴维斯双击。创业板指净利润同比增速从12Q4的-9.4%反转升至13Q1的5.2%,随后升至14Q4的21.5%,对创业板指进一步拆解,选取13年初创业板指权重合计占比50%的前25只个股作为创业板指权重股,创业板指权重股净利润同比增速从12Q4的27.3%升至13Q1的35.1%,并在13-14年维持在29%左右。从估值看,创业板指PE(TTM)12年底为34.7倍,处于2010年以来自下而上15.1%分位,经过13/3-13/4第一轮上涨后回撤,13/4初创业板指PE为41.2倍,处于44.7%分位,随后创业板指估值升至14/12的56.2倍,处于62.2%分位。

2013年4月牛市第二波上涨信号:微观盈利拐点确认,业绩加速回升。12/12-15/06牛市中创业板第二波上涨期(13/04-14/12)创业板指21个月内最大涨幅92.3%,创业板这一轮上涨和宏观经济基本面关系不大,经济仍处于下行区间,股市处于存量市场,在大盘整体震荡下行背景下,创业板走出强势行情独领风骚。在13年4月创业板进入牛市第二阶段前,创业板指在第一波回撤期(13/03-13/04)41天内最大跌幅-10%,前期上涨期93天最大涨幅55%,回吐前期涨幅28%。真正决定这一轮创业板上涨的是低估值水平下创业板盈利趋势见底回升,即典型的戴维斯双击。创业板指净利润同比增速从12Q4的-9.4%反转升至13Q1的5.2%,随后升至14Q4的21.5%,对创业板指进一步拆解,选取13年初创业板指权重合计占比50%的前25只个股作为创业板指权重股,创业板指权重股净利润同比增速从12Q4的27.3%升至13Q1的35.1%,并在13-14年维持在29%左右。从估值看,创业板指PE(TTM)12年底为34.7倍,处于2010年以来自下而上15.1%分位,经过13/3-13/4第一轮上涨后回撤,13/4初创业板指PE为41.2倍,处于44.7%分位,随后创业板指估值升至14/12的56.2倍,处于62.2%分位。

2、牛市第二波确立主导产业

牛市第一阶段市场进二退一,回吐较大,行业以轮涨普涨为主,整体是中枢抬升的震荡。而牛市的第二阶段进入盈利驱动阶段,行业间分化也是以盈利为基准,盈利上升陡峭行业往往涨幅居前,进而形成主导产业,主导产业业绩和估值提升明显的特征。

05/06-07/10牛市地产产业链为主导。05-07年受益于加入WTO和房地产新政,城镇化和工业化加速,此轮牛市第二阶段(06/01-07/03)主导产业是以固定资产投资为主的地产产业链,包括下游的地产,中游的机械、钢铁、建材,以及上游的有色金属。涨幅居前的行业除了券商(涨幅622%),其他集中在地产链,有色涨幅307%,机械242%,房地产204%,上证综指181%。从业绩上看,有色行业归母净利润同比增速从06Q1的54%(ROE-TTM14.2%)上升至07Q1的66%(24.7%),机械从-0.8%(10.1%)升到77%(16.3%),房地产从33%(6.0%)升到72%(9.9%)。估值方面,06Q1至07Q1期间,有色PE(TTM)从19到26倍,机械20到45倍,房地产31到71倍。

08/10-10/11牛市地产产业链依旧最强。金融危机爆发后,08年11月国家推出四万亿经济刺激计划,财政、货币政策转向宽松,A股由此上演了一轮牛市行情。此轮牛市第二阶段(09/01-09/11)主导产业依旧是地产产业链,此外受益于2008年12月家电下乡、09年1月汽车购置税下调以及3月汽车下乡政策,牛市第二阶段领涨行业包括下游的地产、汽车、家电,中游的建材,以及上游的有色金属。汽车涨幅207%,有色187%,房地产138%,家电134%,建材116%,上证综指75%。从业绩上看,各行业业绩回升陡峭,汽车行业归母净利润同比增速从08Q4的-54%(ROE-TTM5.6%)升至09Q4的197%(15.7%),房地产从1%(9.9%)升至44%(13.3%),家电从-30%(7.0%)升至149%(15.6%),建材从-10%(8.2%)升至53%(10.9%),有色从-88%(5.3%)收窄至-12%(3.9%)。估值方面,08Q4至09Q4期间,汽车PE(TTM)从14到59倍,房地产18到45倍,家电18到47倍,建材24到50倍。

12/12-15/06牛市科技产业链为主导。2010年前后美国带领全球重构经济增长模式,进入移动互联带领的创新周期,中国随后进入3G时代,3G渗透率快速提高,移动网民数量大幅增加,以移动互联为代表的新技术在中国迅速生根发芽,由此推动科技股业绩迅速提升。此轮牛市第二阶段(13/04-14/12)主导板块是以创业板为代表的科技股,主导产业链是计算机、传媒等TMT行业。创业板指涨幅104%、计算机154%、传媒129%、移动支付指数165%,云计算指数113%。从业绩上看,创业板指净利润累计同比增速从12Q4的-9%(ROE-TTM7.9%)回升至14Q4的26%(9.0%),计算机从-8%(8.2%)升至24%(10.0%),传媒16%(10.7%)升至19%(10.8%),移动支付指数从-33%(7.7%)升至18%(10.0%),云计算指数-73%(1.8%)升至40%(11%)。估值方面,12Q4至14Q4期间,创业板PE(TTM)从36到60倍,计算机30到72倍,传媒27到49倍,移动支付指数从28倍升至56倍,云计算指数从42倍到44倍。

3、应对策略:战略布局

3、应对策略:战略布局

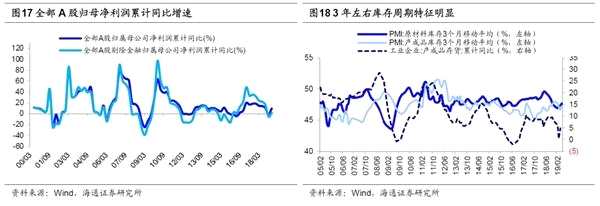

市场震荡蓄势期是战略布局机会。最近一周市场出现短期调整,其中7月8日周一上证综指跌幅2.58%,创业板指跌幅2.66%。从性质上我们认为4月8日上证综指3288点以来的市场调整没走完,主逻辑是前期估值修复后基本面没跟上。从技术上看,我们前期报告《如何定性这波上涨?-20190623》指出05年下半年、08年四季度的市场回撤,上证综指都经历了“下跌-反抽-再下跌”的过程,对应技术分析角度,这就是牛市2浪回调的abc形态。从2019/6/6上证综指2822点至2019/7/2最高点3048点属于牛市2浪回调过程中的b浪反抽,在反抽之后市场再次进入下跌阶段。与之前几轮牛市第一阶段回撤相比,这次从4月初的3288点回撤466点至目前最低2822 点(跌幅-14%),回吐前期上涨幅度的55%,幅度略小。但不必过于纠结回撤幅度,基本面和政策面更为重要。拉长时间看,时间站在多头一方,上证综指2440点以来牛市的长期逻辑没变,即牛熊时空周期上进入第六轮牛市、中国经济转型和产业结构升级推动企业利润最终见底回升、国内外资产配置偏向A股,坚定信心,战略乐观。我们在《蓄势待发——2019年中期A股投资策略-20190705》中指出牛市进入第二阶段上涨,需要基本面、政策面的共振。根据过去库存周期和政策拐点推演,我们预测A股净利同比在三季度见底,ROE在四季度见底,2019年A股净利同比为5%,ROE为9%。往后看1.5-2年是业绩回升期,预计届时GDP增速稳定在6%左右,A股利润增速有望回升至10-15%,ROE至12%以上。未来出口下滑将拖累就业、GDP增长等,基本面见底时点可能延后至四季度。从最新公布的金融数据看,6月末社会融资规模存量为213.26万亿元,同比增长10.9%,前值10.6%,其中6月新增社融2.26万亿元,同比多增7705亿元,上半年融资规模增速呈现逐步回升态势。这次基本面今年能否企稳,关键在于未来国内政策对冲的力度。7月下旬我国将召开中央政治局会议,考虑到国内经济下行和就业压力,以及美联储7月底降息可能性,我们判断国内政策有再次宽松的可能,这将助力基本面见底。放眼下半年乃至明年,当下市场震荡蓄势期是战略布局机会。

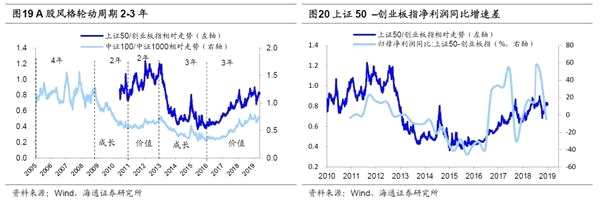

科技+券商进攻,核心资产为基本配置。展望下半年,抛开市场涨跌的趋势波动,市场风格如何演绎也是普遍关注的焦点。我们近期报告《谈风格:风起于青萍之末-20190710》指出A股价值成长风格3年左右一轮换,2016年以来价值风格整体占优,但18年以来价值成长弱化的大背景下,创业板指已出现三次阶段性反扑。盈利相对趋势是决定风格的核心变量。无论价值还是成长,龙头更强,行业集中度提升、投资者机构化使得龙头效应延续。展望未来,我们认为风格正在孕育变化,价值龙头相比成长龙头已没估值优势,而成长盈利回升趋势将更陡峭。着眼中期,看好科技+券商,消费白马和制造龙头等核心资产为基本配置。本文第二部分分析未来市场进入牛市第二阶段,会出现主导产业,盈利和估值上行带来的戴维斯双击将使主导产业出现明显的超额收益,本轮建议重点关注科技和券商。19Q1通信ROE为2.9%,电子为7.3%,计算机为3.5%,均低于A股的9.3%,当前ROE处在历史偏低位置。近期资本市场改革等举措将带动VC/PE为科技企业注入增量资金,从而带动行业需求回暖、增加订单,推动ROE改善。最新一轮科技股盈利回升期始于12Q4,高点在16Q1,此后开始回落,至19Q1已持续26个季度。随着三年业绩承诺到期,大量商誉减值损失直接冲抵净利润,18Q4科技股归母净利累计同比低至-36.9%,至此前期并购重组对科技股业绩的拖累基本告一段落。目前科技股盈利处在周期性底部,有望进入新一轮回升周期。券商19Q1ROE为5.2%,盈利状况也处于历史底部。随着大股权时代来临,券商业务有望更多元化。科创板正式开板,沪伦通正式启动,资本市场增量改革不断推进,并且监管鼓励大行通过同业拆借、repo等方式加大对券商融资的支持,券商金融债发行、短融增额,均有利于券商降低资金成本,提高杠杆率,从而提升ROE。随着金融供给侧改革推进以及股权时代为科技行业发展服务,券商业务有望更多元化,盈利更有弹性。消费白马、制造龙头代表的核心资产业绩保持稳定,具有配置意义。消费白马股盈利能力较强,典型代表是家电和白酒,19Q1ROE分别为18.3%、25.2%,均保持高位,源于行业进入寡头竞争时代,龙头受益于行业集中度提升和品牌优势。部分制造业如工程机械、水泥行业的龙头也是如此,19Q1工程机械ROE为10.2%、水泥为22.2%,而05年以来均值为12.3%、10.8%。

科技+券商进攻,核心资产为基本配置。展望下半年,抛开市场涨跌的趋势波动,市场风格如何演绎也是普遍关注的焦点。我们近期报告《谈风格:风起于青萍之末-20190710》指出A股价值成长风格3年左右一轮换,2016年以来价值风格整体占优,但18年以来价值成长弱化的大背景下,创业板指已出现三次阶段性反扑。盈利相对趋势是决定风格的核心变量。无论价值还是成长,龙头更强,行业集中度提升、投资者机构化使得龙头效应延续。展望未来,我们认为风格正在孕育变化,价值龙头相比成长龙头已没估值优势,而成长盈利回升趋势将更陡峭。着眼中期,看好科技+券商,消费白马和制造龙头等核心资产为基本配置。本文第二部分分析未来市场进入牛市第二阶段,会出现主导产业,盈利和估值上行带来的戴维斯双击将使主导产业出现明显的超额收益,本轮建议重点关注科技和券商。19Q1通信ROE为2.9%,电子为7.3%,计算机为3.5%,均低于A股的9.3%,当前ROE处在历史偏低位置。近期资本市场改革等举措将带动VC/PE为科技企业注入增量资金,从而带动行业需求回暖、增加订单,推动ROE改善。最新一轮科技股盈利回升期始于12Q4,高点在16Q1,此后开始回落,至19Q1已持续26个季度。随着三年业绩承诺到期,大量商誉减值损失直接冲抵净利润,18Q4科技股归母净利累计同比低至-36.9%,至此前期并购重组对科技股业绩的拖累基本告一段落。目前科技股盈利处在周期性底部,有望进入新一轮回升周期。券商19Q1ROE为5.2%,盈利状况也处于历史底部。随着大股权时代来临,券商业务有望更多元化。科创板正式开板,沪伦通正式启动,资本市场增量改革不断推进,并且监管鼓励大行通过同业拆借、repo等方式加大对券商融资的支持,券商金融债发行、短融增额,均有利于券商降低资金成本,提高杠杆率,从而提升ROE。随着金融供给侧改革推进以及股权时代为科技行业发展服务,券商业务有望更多元化,盈利更有弹性。消费白马、制造龙头代表的核心资产业绩保持稳定,具有配置意义。消费白马股盈利能力较强,典型代表是家电和白酒,19Q1ROE分别为18.3%、25.2%,均保持高位,源于行业进入寡头竞争时代,龙头受益于行业集中度提升和品牌优势。部分制造业如工程机械、水泥行业的龙头也是如此,19Q1工程机械ROE为10.2%、水泥为22.2%,而05年以来均值为12.3%、10.8%。

风险提示:向上超预期:国内改革大力推进,向下超预期。

风险提示:向上超预期:国内改革大力推进,向下超预期。

(文章来源:股市荀策)

牛市,升至,上涨,12,09