国内用棉成本向国际靠拢

摘要: 新的定价模式使得储备棉去库存更加市场化自2016年5月以来,中国式去库存正式拉开帷幕。新的定价模式使得储备棉去库存更加市场化,这使得国内用棉成本迅速向国际靠拢,困扰国内纺织企业长达4年的成本屏障就此被

新的定价模式使得储备棉去库存更加市场化

自2016年5月以来,中国式去库存正式拉开帷幕。新的定价模式使得储备棉去库存更加市场化,这使得国内用棉成本迅速向国际靠拢,困扰国内纺织企业长达4年的成本屏障就此被打破。国内纺织企业因此重新焕发出生机与活力。本文围绕去库存带来的中外棉纱之争,就本年度以及下一年度中国棉花供需情况进行深度分析。

A 中国企业竞争力大增

2016年5月,新一轮的储备棉轮出在国内企业的翘首以盼中姗姗来迟。与以往不同的是,此次轮出的竞拍底价不再是一个固定价格,而是取国内棉价与国际棉价之均价作为竞拍底价。市场化的定价方式让国内企业的用棉成本迅速降低到与国际棉价接轨的水平,成本的降低犹如给我国纺织企业打了一针强心剂,国内纺织产业迅速恢复了生机与活力,收复了一部分中低支纱线市场失地。

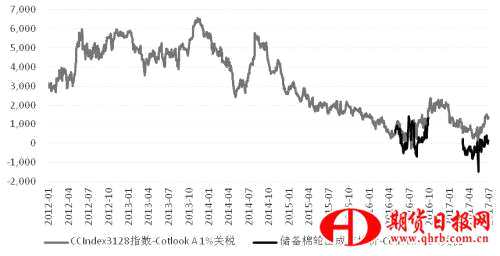

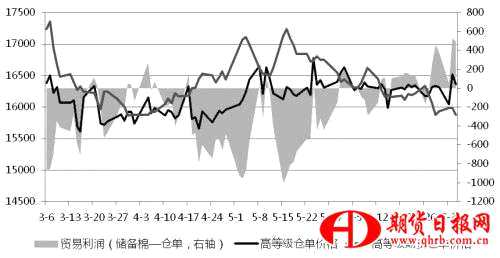

图为国内外棉价价差(元/吨)

图为中国棉纱月度净进口数量(吨)

总结了2016年储备棉轮出的经验与教训,2017年储备棉轮出平稳运行,市场化定价优势凸显。可以看到自2017年3月以来,储备棉成交均价与国际棉价的价差稳定在±500元/吨范围内,国内外用棉成本价差较上一年度更小且更稳定,这大大提高了我国纺织企业的竞争优势。

阻止进口纱进一步抢占中国市场水到渠成,在近两年的储备棉投放期间,棉纱净进口量均出现显著下降。2016年9月—2017年5月,中国净进口棉纱120万吨,较上年同期减少10万吨,减幅7.7%。

B 国内棉花消费出现增长

如果说储备棉成本下降让国内纺织企业占据了有利位置,那么2016年11月印度实施“废钞”政策导致其棉花上市进度缓慢则可谓是人和。以上优势使得我国在本年度前9个月里棉纱进口量下降了10万吨,这意味着在消费量不下降的情况下,按照1.1吨棉花产纱线的比例换算,我国棉花消费将增加11万吨。

而通过对我国棉花表观消费量的推算,本年度前9个月我国棉花消费增量远大于11万吨。2016年9月至2017年5月,我国棉花表观消费量合计661.23万吨,较上年同期增长78.23万吨。因此本年度前9个月棉花消费增长绝不局限于进口纱的减少。

图为中国棉花月度表观消费量(万吨)

凡事有果,必有其因。2016年9月—2017年5月,我国棉布产量301.49亿米,较上年度同期增长了16.78亿米,增幅5.89%。此外,我国棉纤维的使用占比在2016年11月之后也有较大幅度的提升。2016年11月之前,棉纤维在三大纤维(棉纤维、合成纤维、人造纤维)使用量中的占比下滑至25%左右,但这一局面在2016年12月被扭转,棉纤维在纺织中的用量显著增加,占比提高8个百分点至33%。因此我们预计2016/2017年度由于棉布产量增加而带来的棉花消费量增长在60万吨。

C 短期需求料下降,中期供需维持平衡

表为中国棉花供需平衡情况(万吨)

根据以上分析,可以对本年度的棉花消费量做一个大概的判断。乐观一些,假如国产纱在接下来的三个月对进口纱竞争力仍存,进口棉纱的增速可保持在-7.7%的水平,这将给我国棉花消费带来大约14.3万吨的增量。若棉布产量同样保持5.89%的增速,棉纤维使用占比维持在33%,则可带来60万吨的棉花消费增量。

因此乐观预估本年度我国棉花消费量可以达到843万吨。2016年9月—2017年5月,我国棉花消费已经达到661万吨,因此未来三个月我国棉花消费量预计为182万吨,平均每月61万吨,较前9个月的月度消费均值下降12万吨。

在储备棉正常轮出的情况下,2017/2018年度我国棉花供需依旧是平衡略松。

消费端:政策扶持保证新疆用棉需求

自2015年国务院颁发了《关于支持新疆纺织服装产业发展促进就业的指导意见》(下称意见)以来,新疆纺织产业发展迅猛。意见中指出,2015—2017年为发展第一阶段,棉纺产能达到1200万锭,棉花就地转化率20%。第二阶段从2018—2020年,棉纺产能达到1800万锭,棉花就地转化率保持在26%左右,粘胶产能控制在90万吨。与之相配套的是,当地政府对于纺织产业全面的补贴政策,除了贴息贷款、员工培训补贴、社保补贴、运费补贴之外,当内外棉价差过大时使用新疆棉的疆内纺织企业还可获得800元/吨左右的用棉补贴。

目前新疆棉花的就地转化率在25%左右,基本实现了第二阶段的目标。在相关政策的支持下,新疆棉纱的竞争优势及工业利润将会得到极大保证,因此我们预计2017/2018年度疆内纺织产业对棉花的需求维持在100万吨。

图为国内外棉花期货价差(元/吨)

内地的棉花消费受内外棉价差扩大的影响,将出现小幅回落。目前郑商所与ICE棉花期货远期价差已经上升至2000元/吨左右。在美国与印度新作棉花增产且上市及时的情况下,2017年9月至2018年2月,高价差将削弱我国内地纺织企业的竞争优势,因此下调内地棉花需求6万吨至740万吨。

供应端:种植面积小幅增加

根据国家棉花市场监测系统6月21日发布的全国棉花实播面积报告,2017年全国棉花实播面积4757.3万亩,同比增加372.8万亩,增幅8.5%,较3月意向调查结果增加3.3%。其中,2017年新疆棉花实播面积为3162.9万亩,同比涨幅8.9%;黄河流域面积增加8%;长江流域面积增加5.8%。预计新疆棉总产419万吨,内地棉花总产88万吨,全国棉花总产507万吨,同比增加20万吨,增幅4.1%。

至6月末,新疆棉花株高普遍在70—100厘米,棉花生长状态整体较好,长势和整齐度优于去年。

受内外棉价差走高影响,我国棉花进口料增加,因此上调进口量5万吨至110万吨。

储备棉在新年度依旧是调节市场供需的重要工具。2015年储备棉投放结束后,我国储备棉库存量大约1100万吨。2016年轮出成交204万吨,2017年预计轮出310万吨,2018年预计轮出250万吨。如果不进行轮入,至2017/2018年度末,我国储备棉库存将下降至336万吨,届时储备棉稳定市场、提高我国纺织竞争力的作用将被削弱。

在2017/2018年度国际库存增加、中国库存下降的背景下,当内外棉价差过大时,轮入部分进口棉作为储备的可能性增加,一方面可使内外棉价差收敛,另一方面可以调整国储棉库存质量结构。按照不超过上年度轮出总量30%的比例测算,进口棉的轮入规模上限在90万吨左右。

表为储备棉轮入轮出平衡情况(万吨)

D 国际棉花价格影响国内供需

正如前文所述,储备棉轮出机制的常态化有效化解了国内棉花市场的供需矛盾,稳定了市场预期。竞拍底价与国际棉价直接挂钩,这种以不变应万变的策略助力国内纺织企业重获竞争优势,但接近于完全平衡的国内棉花市场将很难驱动价格的波动。因此我们认为,当前以及下一年度,国内棉花价格将以国际棉价为锚,通过价差的波动影响国内纺企的竞争优势,进而影响国内供应及需求。

供需结构依旧宽松,基本面难言好转

2017年北半球主要棉区棉花播种面积均有较大幅度的上升。据美国农业部(USDA)6月30日美棉种植报告显示,2017年美国棉花实播面积为1205.5万英亩,较2016年增加198.3万英亩,增幅19.7%,略低于3月意向种植报告中的预期。至7月2日,美棉新花现蕾率45%,较去年同期增加5个百分点,近五年平均现蕾率为44%;结铃率为13%,去年同期为10%,近五年平均为10%;新花生长优良率为54%,之前一周为57%,去年同期为56%。

6月末印度北部棉区播种已基本完成,哈里亚纳、拉贾斯坦和旁遮普三个棉区总面积为137.4万公顷,较去年同期增加超35%;古吉拉特和中央邦种植因降雨的推迟受到阻碍,但种植面积依然超去年同期29.5%,随着降雨的增加中部地区种植将加快节奏。

表为印度主要棉区产量占比及面积增幅(%)

从基本面来看,实播面积的不及预期和生长优良率的下降可能会使行情在过度发展之后出现修复,但从供需结构上来说,国际棉花供需依旧宽松,基本面难言好转。

美国缩表进程不及预期,商品市场普遍上涨

自6月中旬以来,包括原油在内,美国大部分商品止跌且出现了较大幅度的上涨,商品普涨的背后是在美联储3月加息之后美国金融依旧宽松,市场对于年初流动性紧张的预期做出了修复。在6月FOMC会议上,美联储“如期”加息25个基点,并预计年内将再加息一次,2018年还将加息3次,同时公布了其缩表计划并宣布或在今年实施。

从缩表计划的细节上看,美联储为此次缩表留足了回旋余地,明确了调整联邦基金利率为其主要的货币政策调节手段,如果经济调减恶化,美联储可能对缩减规模进行调整甚至进一步增加资产购买规模。此外,缩表方式也以稳妥优先。此次美联储缩表计划采用被动缩表、主动平滑的稳妥方式,通过再投资规模低于自然到期规模的差额体现为缩表额。

缩表的规模上,6月FOMC会议并未给出具体的数值,但市场预估为每年4000亿—5000亿美元左右的缩减额。这种缩减规模对资产端的冲击料有限,市场更为关注的是美联储的预期稳定性。然而,刚刚公布的6月FOMC会议纪要也显示出,美联储官员在何时启动缩表的问题上存在分歧。

美联储对缩表地位上的弱化以及启动进程的踌躇使得市场对于货币紧缩的预期进一步弱化,整个美国金融市场维持宽松状态,对股市、商品等资产价格构成支撑。然而,美棉价格反弹力度明显疲弱,因此基本面偏空依旧是压制价格的重要因素,但也需格外关注美国的货币政策走向。

E 内忧外患之下,高等级资源价格恐难独善其身

在国际棉价一路走跌的带动下,6月储备棉起拍价逐周下调,四周累计下调467元/吨,储备棉成交均价也呈现出下降走势。6月26—30日,储备棉成交周均价14666元/吨,较5月同期下降640元/吨。虽然成交均价一路走跌,但最高成交价却一直维持在16300元/吨附近,可谓一枝独秀。这表明了市场对于“双28”“双29”等高等级棉花的乐观心态以及较为刚性的需求。

受此影响,CF1709合约走势相对坚挺。由于本年度郑商所棉花期货仓单数量较多,且质量指标普遍符合市场需求,因此在6月1709合约下跌至15000元/吨附近时,高等级期货仓单的性价比优势显现,贸易商及纺织企业大量通过点价购买高等级期货仓单,1709合约价格因此受到支撑。

图为高等级储备棉价格与高等级期货仓单价格对比(元/吨)

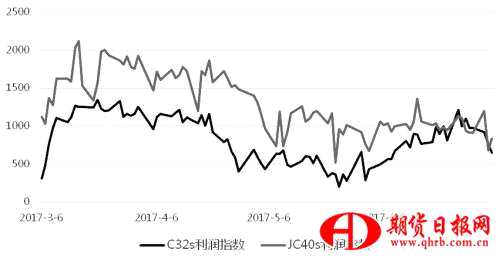

然而,自储备棉轮出以来,这些高等级资源的代表性产品JC40s纱线价格却一路走低,在原料成本高企、产品收入下降的双重压制下,JC40s加工利润逐步下滑。至6月末,JC40s加工利润指数已经下跌至与C32s持平的位置,且加工利润可能会进一步降低。

从纺织企业的角度来讲,同等利润的情况下纺JC40s纱线投入的原料成本更高,因此利润率更低。目前JC40s纱线品种对纺织企业的吸引力已经大打折扣,一旦由于原料供应紧张等因素使得加工利润进一步下降,企业将主动降低产能或调整纱线品种,选择生产原材料供应更充裕的C32s纱线品种。

图为C32s、JC40s加工利润指数对比

中国棉花商业库存报告显示,5月末我国2016/2017年度新疆棉库存104.92万吨,其中新疆区内63.34万吨,内地仓库41.58万吨,在途运输2.4万吨。

2017年储备棉轮出使得内地纺织企业用棉结构发生了较大的变化,即储备棉使用量增加,2016/2017年度新疆棉使用量下降。2017年4月,随着前期竞拍的储备棉陆续到厂,内地纺织企业对2016/2017年度新疆棉的使用量从40万吨/月下降至15.5万吨/月,使用量占比下降至20%左右。

基于前文对6—8月消费量的预期,我们推测至2017年9月末,2016/2017年度新疆棉花需求为80.8万—94万吨,其中疆内企业需求36万吨,内地企业需求48.8万—62万吨。

按照需求94万吨计算,至2017年9月末,我国2016/2017年度的新疆棉库存将下降至10.92万吨,较上年同期仅减少2.94万吨。故本年度新疆棉或者说高等级资源价格一枝独秀,原因并非如市场预期:存在缺口。前期较高的纺纱利润让纺织企业对原料成本的敏感度下降,当下游纱线市场趋于清淡,纺织利润出现下滑,高等级资源价格恐怕难以独善其身。

2016/2017年度,受棉布产量增加以及棉纤维使用率提高影响,我国棉花需求显著增加。加工利润维持高位使得产业开工率持续高位运行,而随着纺织淡季来临,纱线库存增加。我们认为,本年度前9个月的棉花用量已经透支了本年度棉花需求的增量,2016/2017年度末期将出现纱线利润与产量的双双下滑,用棉需求将随之下降。

中期在储备棉常态化的轮出机制下,我国棉花供需维持平衡,国内棉花价格将以国际棉价为锚。当前国际棉花基本面依旧处在宽松状态,这对国际棉价构成了较大压力,但近期美联储的缩表规模不及预期,美联储官员对于缩表的启动时间存在较大争议,让资本市场对流动性紧张的预期有所缓解。金融市场货币宽松使得美棉期货价格获得支撑。然而,需要注意的是,尽管美联储在缩表启动上略显踌躇,但紧缩的方向是不会变的。

目前较为明确的是郑棉期货与ICE棉花期货的价差已经扩大至年内高位,随着北半球棉花进入生长关键期,产量预估的变动将使得价格波动幅度加大。可以考虑做空CF1801合约、做多ICE棉花12月合约,进行套利操作。

本频资料文载转载自互联网"版权归原网站所有",如有需要联系我们

《期货日报》社有限公司版权声明

棉花,2017,储备,纺织,我国