兴证策略:十一项市场底部指标看本轮调整及与4月对比

摘要: 炒股就看分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!来源:XYSTRATEGY引言:我们在4月29日发布的报告《十一项指标看市场底部特征》中从四个维度、十一大指标,

炒股就看分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:XYSTRATEGY

引言:我们在4月29日发布的报告《十一项指标看市场底部特征》中从四个维度、十一大指标,通过与历史上五次市场底部特征对比,判断4月底市场已经处于底部区域。7月以来,A股持续下跌,投资者普遍关注当前市场调整至何处、与4月相比如何。我们在此前基础上进一步优化市场底部指标体系,对比当前与历史历次底部时各指标的位置,以供投资者参考。

一、宏观指标

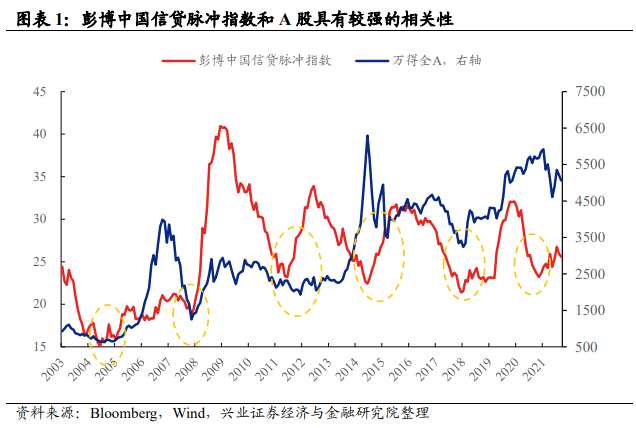

指标一:信贷脉冲

信贷脉冲回升意味着信用企稳,往往对市场底部有一定领先性。历史上市场大幅下跌也往往伴随着基本面的恶化,因此作为盈利的领先指标,随着信贷触底回升后,市场对盈利企稳的预期也将迎来抬升,股市也有望迎来修复。历史上5次市场底里,中位数口径下,彭博信贷脉冲指数触底后4个月左右,市场触底概率较大。

信贷脉冲逐渐触底。自今年4月受疫情影响底触底以来,我国信贷脉冲于5-6月明显修复,但7-8月受“断贷风波”和疫情等外生因素影响再度大幅回落。根据wind一致预期中对社融规模的预测,9月信贷脉冲大概率将回暖,即8月就是本轮信用底,后续市场亦将有望企稳。

二、行情指标

二、行情指标

指标二:下跌幅度和速度

下跌幅度和速度往往代表市场调整的空间和时间,通过对比历轮下跌幅度和速度一定程度上反应调整是否充分。历轮市场大跌,中位数口径下,跌幅为38.17%、下跌时间240天、下跌速度0.25%/交易日。

从下跌幅度和速度来看,本轮调整在时间、空间以及斜率上不及历史平均。7月调整至今(截止9月23日),万得全A已下跌10.10%,区间最大回撤为10.86%,下跌速度为-0.18%/交易日,尚未达到历史上6次市场底部的中位数,但速率上已经达到了2004-2005年年、2009-2013年、2018年熊市的水平。

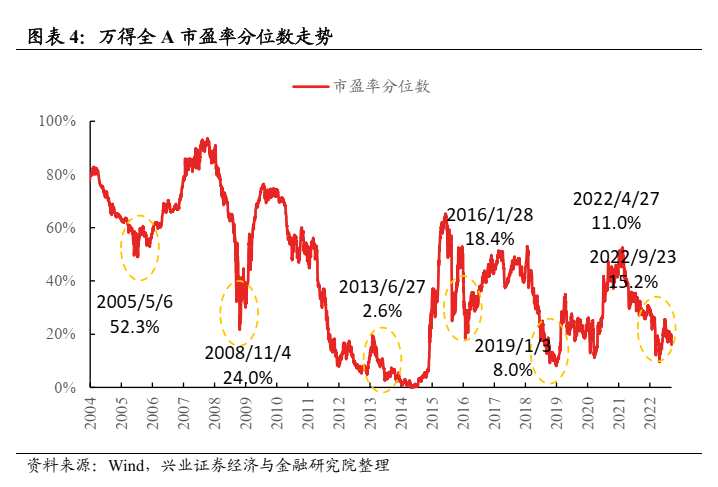

指标三:估值

指标三:估值

估值可以反映市场的安全边际和配置性价比。当A股估值处于历史高位时,表明未来潜在的收益率降低、市场可能面临回落的风险,而当估值回落至历史低位后,配置性价比提升,市场上涨的可能性加大。历轮市场底时期,A股PE估值中位数为11.99,底部时估值分位数为14.7%。

A股估值与估值分位数均与历次市场底部接近。2022年7月至今,全部A股的PE_TTM由13.27下降9.14%至12.06,分位数也已下降至15.30%,均已接近历次市场底部时的估值水平。

三、情绪指标

三、情绪指标

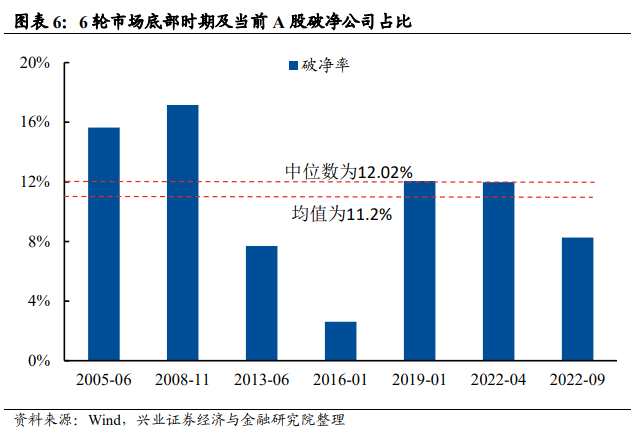

指标四:破净率

破净率与大盘走势相关度高,在市场底部区域时,破净率会大幅上升,尤其是在市场见底前后。从历次市场底来看,破净率中值为12.02%。

截止9月21日,A股市场的破净率为8.26%,低于过去6轮市场底的破净率的平均水平。

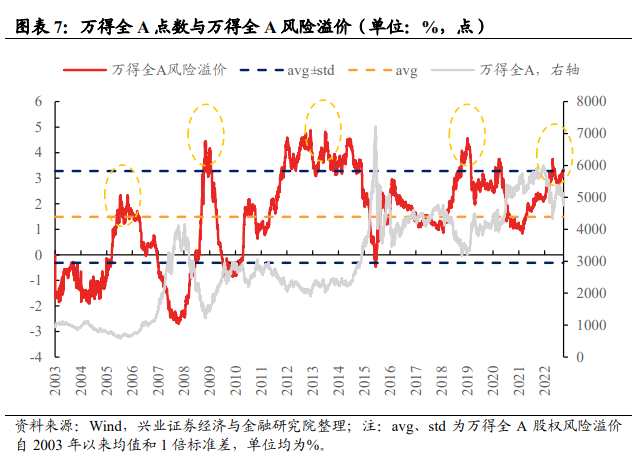

指标五:风险溢价

指标五:风险溢价

风险溢价与股市走势负相关性较强,风险溢价的高点往往对应市场的拐点。股权风险溢价是市场投资组合(万得全A)与无风险利率(10年期国债)收益率的差额。历史上,风险溢价上升(下降)时,A股下跌(上涨)概率较大,其高点(低点)往往对应了市场的低点(高点)。历史上市场底时,风险溢价中位数为4.01%,且往往突破均值+1倍标准差的阈值。

当前A股风险溢价略低于市场底部的平均水平,但已处于历史上较高位置、接近今年4月的底部水平。截止9月23日,万得全A股权风险溢价为3.35%,处于2003年以来81.7%的分位数,已经突破了历史均值+1倍标准差,略低于过去6轮市场底部的中值,但已经接近今年4月底时期的水平。

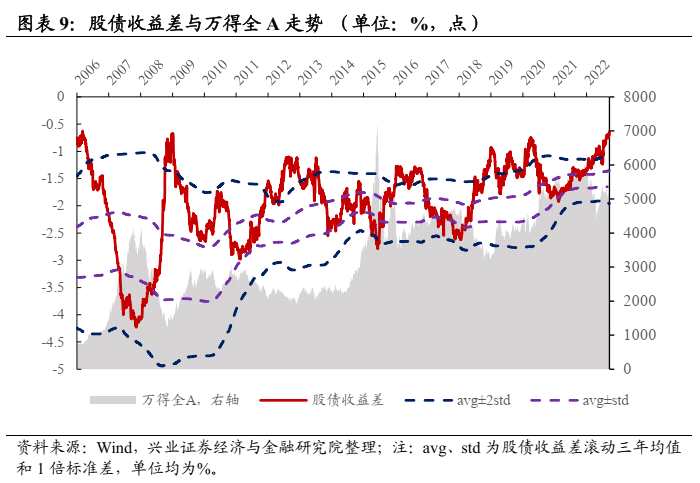

指标六:股债收益差

指标六:股债收益差

股债收益差对A股的拐点判断有较好指示意义。股债收益差(万得全A股息率TTM-10年期国债收益率)也是衡量股市配置性价比的指标之一,股债收益差上行意味着股市的配置价值增加。历史数据显示过去几轮股市的筑顶/触底时期,股债收益差均突破3年滚动均值±1倍标准差,且期间的高点/低点能较好对应±2倍标准差的边界。

股债收益差已突破阈值,处于历史上极高位,高于历史几轮市场底部水平。近期,股债收益差持续上行,高于4月27日的前高和历史上其他几次市场底的水平,截止9月23日,该指标为-0.65,处于99.6%的历史极高分位数水平,且已经突破了滚动3年均值+2倍标准差的阈值。

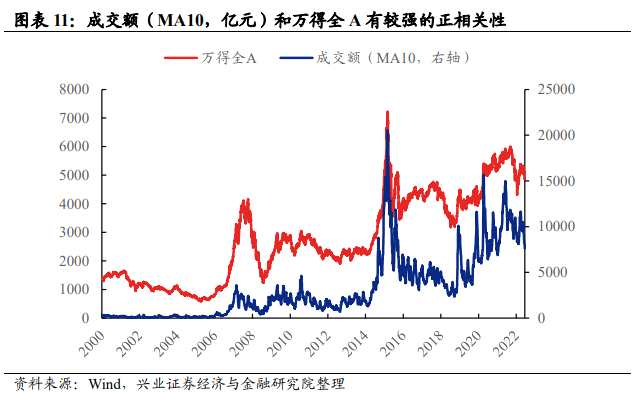

指标七:成交额

指标七:成交额

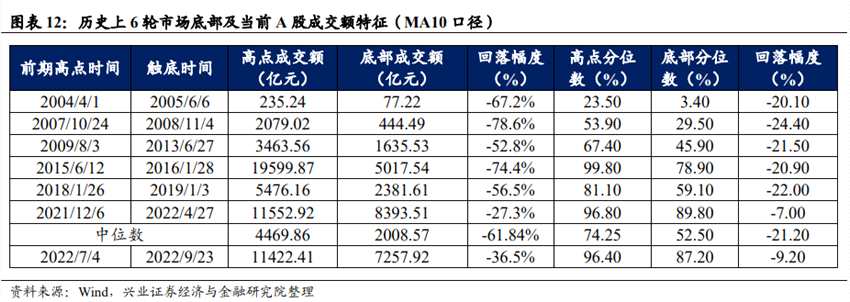

成交额是投资者情绪和市场活跃度的重要体现,对市场顶部/底部有较强的指示意义。成交额不仅体现了A股市场的流动性,更是投资者情绪和市场活跃度的重要体现,和市场走势相关性较高, 2000年至今,成交额(MA10)及其历史分位数与万得全A的相关性较显着。历史上6轮市场底,成交额的回落幅度大多在50%以上,分位数的降幅也至少20%以上。

本轮成交额回落幅度较历次市场底仍有一定距离,但高于今年4月的水平。7月4日至9月23日,市场成交额(MA10)下滑36.5%,历史分位数回落9.2pct,回落幅度低于过去几轮市场底部的中值水平,但已经超过了今年4月“市场底”的水平。

四、资金指标

四、资金指标

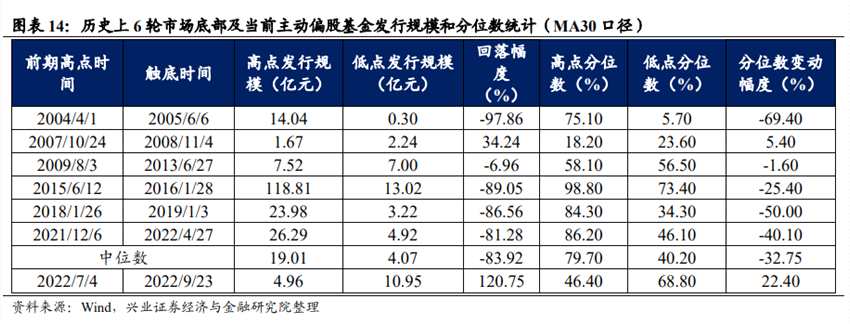

指标八:主动偏股基金发行规模

主动偏股型基金(普通股票+偏股混合+灵活配置)发行规模很大程度上会受到市场表现的影响。在市场表现较差、风险偏好较低的时候,投资者基金的申购热情大概率降低。从数据来看,偏股基金发行规模(60MA)和万得全A的相关系数为0.6,发行规模的阶段性高点和低点与同期市场的阶段性高点和低点基本能一一对应。此外,历史上6次市场底中,主动偏股基金发行规模降幅超80%的概率较大。

本轮偏股基金发行规模有所上升。由于5-6月市场赚钱效应较好,而基金发行规模与上一个季度的业绩有较强的相关性,所以7月至今的主动偏股型基金的发行规模依然有所提升。但值得注意的是,8月以来,基金发行规模正逐渐缩水。

指标九:基金股票仓位

指标九:基金股票仓位

基金股票仓位与市场表现互为因果,与市场走势相关度较高。一方面,作为市场最重要的机构投资者之一,基金加减仓会直接改变市场筹码结构,进而影响A股表现;另一方面,市场涨跌也会反映到基金的持股市值和股票仓位上、也会影响投资者偏好,因此基金仓位与A股整体走势较为同步,普通股票型基金和偏股混合型基金的权益仓位与万得全A高度正相关,相关系数均在0.7左右。过去6轮市场下跌时期,股票仓位回落概率较大。历史上6次市场底中,中位数口径下,普通股票型基金和偏股混合型基金股票仓位的降幅为1.5%和5.7%。

本轮公募基金股票仓位继续逆势上涨,仓位绝对值和变化幅度均低于历次市场底部的中值水平。截止9月23日,普通股票型和偏股混合型基金仓位为87.49%、83.39%,分位数分别为74.4%、82.7%,较7月初有所上升。

考虑到公募基金高仓位运行逐渐成为常态,或指向其仓位变化对市场行情的解释力度逐渐减弱。因此,我们引入仓位变动更加灵活、且多以绝对收益为目标的股票多头私募基金的仓位来衡量市场底部特征。

考虑到公募基金高仓位运行逐渐成为常态,或指向其仓位变化对市场行情的解释力度逐渐减弱。因此,我们引入仓位变动更加灵活、且多以绝对收益为目标的股票多头私募基金的仓位来衡量市场底部特征。

私募基金股票仓位与市场表现互为因果,与市场走势相关度较高。相比于公募而言,私募仓位波动更为明显,尤其是2018年以来,私募的股票仓位与万得全A的契合度更高。2016年以来的3次市场底中,中位数口径下,股票多头私募的权益仓位的降幅中位数为19.73%。

8月中旬开始,私募股票仓位加速回落。7月4日至9月16日,私募的股票仓位由70.73%下降2.71pct至68.02%,且实际上自8月中旬以来,私募仓位降幅为9.33%。

指标十:股票回购规模

指标十:股票回购规模

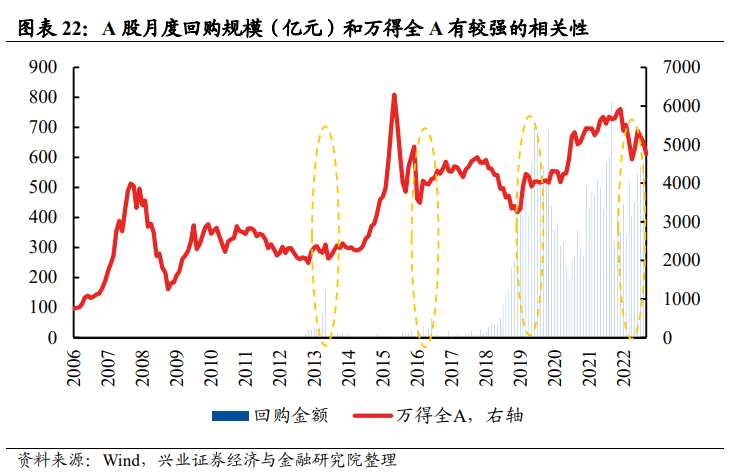

回购规模增加对市场底具有一定领先性。回购规模的提升代表公司看好企业未来发展;并且,回购计划可以向市场投资者释放积极信号、提振市场情绪,有利于股市回升。因此,回购规模增加往往对应市场从底部回升。2013年5月回购放量后不到一个月,A股触底;2018年8月起市场回购规模放量,2019年初A股进入的上行通道;即使在2019.8-2020.8回购规模趋势性下移时期中,2020年3月A股触底前后十余个交易日内,回购规模(60MA)也小幅上行。从历史数据来看,A股回购规模和万得全A的相关系数为0.57。2010年以来的4轮市场底时期中,回购规模大多都有所回升

A股回购规模于6月底开始中枢上移,当前处于历史较高水平。7月以来,30日均回购规模已从16.2亿中枢上移至22.14亿元,回升幅度超30%,且已经高于今年4月市场底的水平。

指标十一:产业资本增减持规模

指标十一:产业资本增减持规模

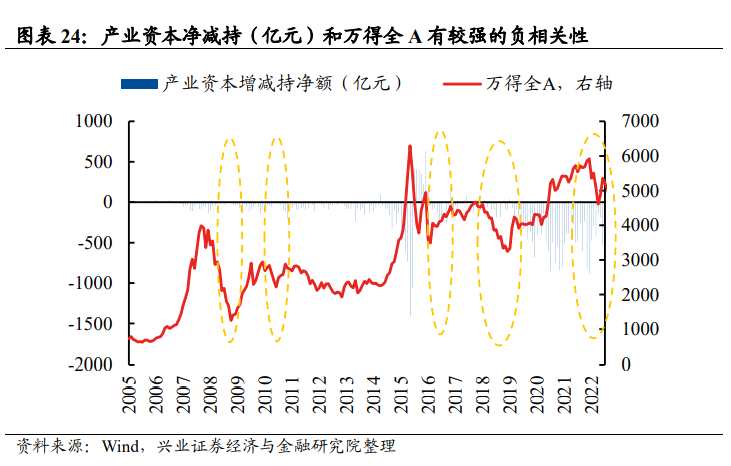

产业资本增减持净额回升往往对应了股市回暖。在市场赚钱效应较低、情绪处于低位的时候,产业资本减持意愿下降、增持意愿抬升,对应净减持金额下滑。历史上,二者的负相关性较明显,相关系数为-0.53。在2008年11月、2016年1月、2019年1月和2022年4月等几次市场底时期,产业资本增减持净额均达到阶段性高点。

产业资本增减持净额较今年6月显着回升。8月以来,股东减持规模显着回落。截止9月23日,9月产业资本净减持79.35亿元,较今年6月底535.85亿元的净减持规模显着回升,甚至高于今年4月市场底部的水平。

五、总结

五、总结

结合四大维度、十一个指标来看,大部分指标已经达到或者接近历史市场底部水平,因此我们认为当前市场已经处于底部区域,从情绪和性价比上也接近今年4月的“市场底”水平。(1)估值、风险溢价、股债收益差、回购规模和产业资本增减持净额等指标已经接近乃至超过今年4月或历史上其他几轮市场底的水平;(2)信贷脉冲、下跌幅度&速度、成交额、破净率和私募股票仓位尚未完全达到历史市场底部水平,但正逐步向市场底部靠近;(3)尽管偏股基金发行规模区间内显示增长,但近两个月已逐渐边际放缓;(4)公募基金股票仓位依然逆势上升,且仍处于历史较高水平。

底部