广发策略:底部特征明晰 优先关注地产银行

摘要: 【广发策略戴康团队】底部特征比较,当前阶段如何?——周末五分钟全知道(9月第3期)来源:广发策略研究文戴康/郑恺报告摘要●“季线四连阴”、下跌比例、日均换手:接近底部特征,未达历史数值如果9月未来半个

【广发策略戴康团队】底部特征比较,当前阶段如何?——周末五分钟全知道(9月第3期)

来源:广发策略研究

文 戴康/郑恺

报告摘要

报告摘要

●“季线四连阴”、下跌比例、日均换手:接近底部特征,未达历史数值

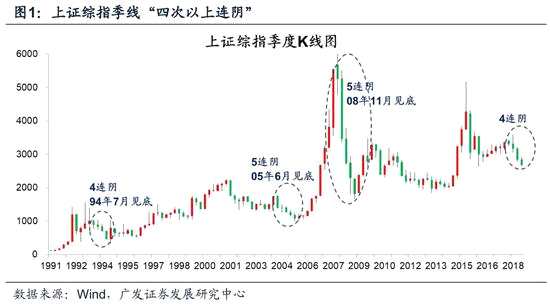

如果9月未来半个月行情延续弱势,上证综指将迎来季线“四连阴”。A股历史上季线仅有过三轮出现“四次以上连阴”,最长记录是“五连阴”。而历史上的“季线连阴”,往往市场大底就出现在最后一根阴线中。

进一步对比最近一个月A股市场的运行特征与历史底部附近的异同。当前指数日均跌幅、下跌公司占比、日均成交与换手等指标暂未达到可比区间的数值,但已经呈现出与05、08、12、16年大底前趋同的交易特征。

● 中外资的机构投资者在三季度的市场操作有所分歧

A股公募基金三季度仍在减仓防御,对消费的配置进一步下降;而北上资金三季度却仍是持续净流入,并未受到人民币汇率贬值的扰动,且加仓基建链周期与大金融板块。外资比A股机构投资者更加乐观,差异的原因在于,外资机构投资者更加看重中长期估值与业绩的匹配度,而A股机构投资者更多表现出对当前“政策底”传导效果的迟疑。

● “政策底”已明朗,“市场底”最终如何形成?时机之一的“强势股补跌”已基本出清

“政策底”到“市场底”的传导存在时滞,A股需要等待两个相辅相成的时机成熟,第一个时机等待市场 “强势股补跌”的自然出清。从二三季度代表交易日期公募基金净值表现推测,6月股票型基金的净值散点明显偏向消费风格,而9月基金净值的散点已偏离消费涨幅、更加靠近成长,可见公募基金对消费股的仓位调整接近尾声,对消费的配置依赖度明显下降。

● 时机之二等待“政策传导的经济效果”,社融、M1、信用利差是前瞻

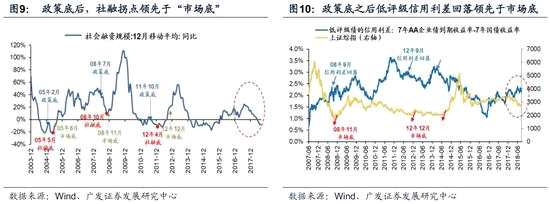

“市场底”出现的第二个时机需要看到“政策传导的经济效果”,虽然代表产出的经济数据可能仍处于惯性下滑,但代表信用传导疏通的指标会率先改善,如M1与社融增速回升、低评级信用利差回落、基建企稳,均是投资者确认政策效果的有利信号,历史上05、08、12年“市场底”也出现在上述信号改善之后。对上述信号持密切观察的态度,是市场仍在磨合等待的重要原因。

● 绝处逢生耐心布局,关注年末可能逆袭的行业:5G、地产

维持A股处于底部区域的判断。(1)优先关注年末可能“逆袭”、且历史上“政策底”到“市场底”传导过程中能收获超额收益的细分行业,从05、08、12年看超额收益排名靠前的是大金融板块,关注地产、银行;(2)成长股关注α,如5G;(3)主题关注自主可控、国企改革。

● 风险提示:

中美贸易战继续升级,企业三季报低预期,汇率大幅贬值。

报告正文

1本周策略观点

本周值得关注的变化有:1、2018年8月份,全国居民消费价格总水平同比上涨2.3%(前值2.1%),全国工业生产者出厂价格同比上升4.1%(前值4.6%);2、8月全国规模以上工业增加值同比实际增长6.1%,增速比7月份加快0.1个百分点,高技术产业和战略性新兴产业增速明显加快;3、8月新增社会融资规模为1.52万亿元,高于前值1.04万亿元,8月末M2余额同比增长8.2%,比前值低0.3%;4、8月发电量同比增长7.3%,高于前值5.7%。

我们在8月26日周报《“政策底”到“市场底”之间经历了什么?》中认为本轮市场下跌过程中“政策底”已然明确,而“市场底”尚在磨合。9月市场继续震荡下跌,A股公募基金仍在减仓防御、与外资的持续净流入形成对比,在“政策底”向“市场底”的传导中A股投资者在等待什么信号?本周我们着重谈谈对此看法——

1. 如果9月未来半个月行情延续弱势,上证综指将迎来季线“四连阴”。A股历史上季线仅有过三轮出现“四次以上连阴”,最长记录是“五连阴”。而历史上的“季线连阴”,往往市场大底就出现在最后一根阴线中。截止本周五,上证综指三季度跌幅5.8%,自17年四季度已连续收获“四连阴”。我们对A股历史回溯,上证综指仅有过3轮季线“四次以上连阴”,分别是93年Q3至94年Q2的“四连阴”、04年Q2至05年Q2的“五连阴”以及07年Q4至08年Q4的“五连阴”。我们发现,历史上的“季线连阴”都对应着历史的底部区域——05年(6月998)和08年(11月1664)的市场大底,都出现在“季线连阴”的最后一根阴线里,而94年的市场大底(7月326点)也仅滞后“季线连阴”不足一个月。如果三季度A股上证综指延续颓势收得“四连阴”,是A股筑实底部区域的又一指征。

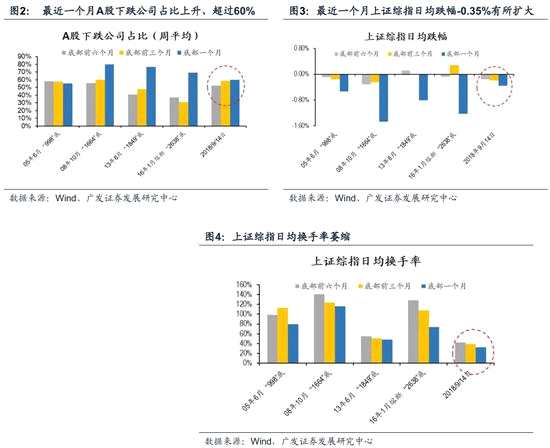

2. 除了“季线连阴”,我们对比了最近一个月A股市场的运行特征,与历史上几轮典型底部前最后一个月的异同。如指数日均跌幅、下跌公司占比、日均成交与换手等指标,结果显示当前A股虽未达到历史可比底部数值,但已呈现明显的底部特征。我们取本周五作为考察基期,与05年6月“998底”、08年10月“1664底”、13年6月“1849底”、16年1月“2638底”几轮市场大底前一个月、三个月、和六个月的市场特征做出对比,以衡量当前市场特征与历史大底前最后一个月的异同——(1)从上证综指日均跌幅来看,几轮底部形成前最后一个月的上证综指日均跌幅在-0.5%至-1.5%,且相比底部前三个月、底部前六个月跌幅有明显放大;A股最近一个月的日均跌幅在-0.35%、比此前几轮底部的跌幅略小,但日均跌幅亦相比此前三个月、六个月也有明显放大。(2)从下跌公司占比来看,几轮底部形成前最后一个月市场下跌公司占比基本超过70%,且相比此前三个月、六个月明显放大;A股最近一个月的市场下跌公司占比在60%,低于历史底部下跌公司的比例,但亦已相比此前三个月、六个月明显放大;(3)从日均成交与换手来看,日均成交的萎缩与“地量”特征已与历史底部前较为接近,最近一个月的上证综指日均换手率跌至0.32%,相比此前三个月、六个月进一步下降,且已低于历史上几轮底部前一个月的日均换手率(0.5%-1.1%)。

2. 除了“季线连阴”,我们对比了最近一个月A股市场的运行特征,与历史上几轮典型底部前最后一个月的异同。如指数日均跌幅、下跌公司占比、日均成交与换手等指标,结果显示当前A股虽未达到历史可比底部数值,但已呈现明显的底部特征。我们取本周五作为考察基期,与05年6月“998底”、08年10月“1664底”、13年6月“1849底”、16年1月“2638底”几轮市场大底前一个月、三个月、和六个月的市场特征做出对比,以衡量当前市场特征与历史大底前最后一个月的异同——(1)从上证综指日均跌幅来看,几轮底部形成前最后一个月的上证综指日均跌幅在-0.5%至-1.5%,且相比底部前三个月、底部前六个月跌幅有明显放大;A股最近一个月的日均跌幅在-0.35%、比此前几轮底部的跌幅略小,但日均跌幅亦相比此前三个月、六个月也有明显放大。(2)从下跌公司占比来看,几轮底部形成前最后一个月市场下跌公司占比基本超过70%,且相比此前三个月、六个月明显放大;A股最近一个月的市场下跌公司占比在60%,低于历史底部下跌公司的比例,但亦已相比此前三个月、六个月明显放大;(3)从日均成交与换手来看,日均成交的萎缩与“地量”特征已与历史底部前较为接近,最近一个月的上证综指日均换手率跌至0.32%,相比此前三个月、六个月进一步下降,且已低于历史上几轮底部前一个月的日均换手率(0.5%-1.1%)。

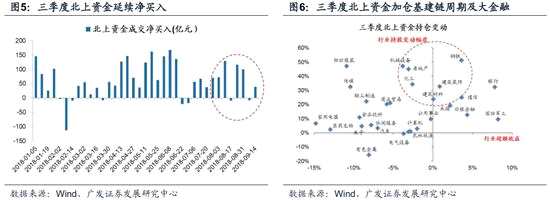

3. 底部交易特征凸显A股中长期配置价值,但中外资的机构投资者在三季度的市场操作却存在分歧——A股公募基金三季度仍在减仓防御,对消费的配置进一步下降;而北上资金三季度却仍是持续净流入,并未受到人民币汇率贬值的扰动,且加仓基建链周期与大金融板块。 三季度市场疲弱,A股公募基金三季度仍呈现防御态势,并对消费板块继续减配,从三季度消费板块的下跌能印证这一趋势。而外资机构投资者却更加积极,三季度贸易战进程有所反复,人民币兑美元汇率持续贬值压力,但北上资金依然保持净流入态势,本周北上资金净流入39亿元,三季度累计净流入669亿元。外资呈现净买入态势,以6月末的持股股数为基准,三季度外资持股增幅最大的行业集中钢铁、机械、化工、建筑等周期股,以及地产、银行等大金融板块,而对于家电、食品饮料、医药等消费股也未见明显减仓。中外机构投资者在三季度的行为模式有所“背离”,从外资更加偏向长期考核、低换手、重价值的特征来看,即使有贬值压力、北上资金对当前的A股并不悲观。

3. 底部交易特征凸显A股中长期配置价值,但中外资的机构投资者在三季度的市场操作却存在分歧——A股公募基金三季度仍在减仓防御,对消费的配置进一步下降;而北上资金三季度却仍是持续净流入,并未受到人民币汇率贬值的扰动,且加仓基建链周期与大金融板块。 三季度市场疲弱,A股公募基金三季度仍呈现防御态势,并对消费板块继续减配,从三季度消费板块的下跌能印证这一趋势。而外资机构投资者却更加积极,三季度贸易战进程有所反复,人民币兑美元汇率持续贬值压力,但北上资金依然保持净流入态势,本周北上资金净流入39亿元,三季度累计净流入669亿元。外资呈现净买入态势,以6月末的持股股数为基准,三季度外资持股增幅最大的行业集中钢铁、机械、化工、建筑等周期股,以及地产、银行等大金融板块,而对于家电、食品饮料、医药等消费股也未见明显减仓。中外机构投资者在三季度的行为模式有所“背离”,从外资更加偏向长期考核、低换手、重价值的特征来看,即使有贬值压力、北上资金对当前的A股并不悲观。

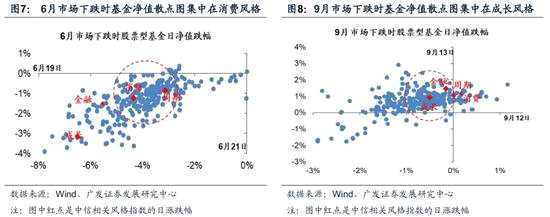

4. 外资机构投资者更加看重估值与业绩的匹配度,而A股机构投资者更多表现出对“政策底”传导的迟疑。我们在8月26日周报《“政策底”到“市场底”之间经历了什么?》中指出, “政策底”到“市场底”的传导存在时滞,A股需要等待两个相辅相成的时机成熟,第一个时机等待市场 “强势股补跌”的自然出清。从6月与9月代表交易日期公募基金净值表现推测,当前公募基金对消费股的配置与依赖度已进一步下降。我们在8月26日周报《“政策底”到“市场底”之间经历了什么?》中从基金仓位拥挤程度、强势股调整时间、调整空间等指标合理推演了消费补跌的空间,本轮消费股补跌的时间与空间已接近历史可比区间的均值与中值,最近两周食品饮料、家电、旅游确实已不再是市场的领跌板块。此外从典型下跌日期的基金净值散点图能够推导相似的结论——从6月19、6月21、9月12、9月13日四个市场跌幅明显的交易日来看(市场明显下跌且风格相对均衡),我们统计了普通股票型基金的当日净值变动率的散点分布,可以发现在6月股票型基金的净值散点明显偏向消费风格,而9月基金净值的散点已偏离消费涨幅、更加靠近成长风格。可见公募基金对消费股的仓位调整基本接近尾声,对消费板块的配置依赖度明显下降,本轮消费强势股补跌已基本出清。

4. 外资机构投资者更加看重估值与业绩的匹配度,而A股机构投资者更多表现出对“政策底”传导的迟疑。我们在8月26日周报《“政策底”到“市场底”之间经历了什么?》中指出, “政策底”到“市场底”的传导存在时滞,A股需要等待两个相辅相成的时机成熟,第一个时机等待市场 “强势股补跌”的自然出清。从6月与9月代表交易日期公募基金净值表现推测,当前公募基金对消费股的配置与依赖度已进一步下降。我们在8月26日周报《“政策底”到“市场底”之间经历了什么?》中从基金仓位拥挤程度、强势股调整时间、调整空间等指标合理推演了消费补跌的空间,本轮消费股补跌的时间与空间已接近历史可比区间的均值与中值,最近两周食品饮料、家电、旅游确实已不再是市场的领跌板块。此外从典型下跌日期的基金净值散点图能够推导相似的结论——从6月19、6月21、9月12、9月13日四个市场跌幅明显的交易日来看(市场明显下跌且风格相对均衡),我们统计了普通股票型基金的当日净值变动率的散点分布,可以发现在6月股票型基金的净值散点明显偏向消费风格,而9月基金净值的散点已偏离消费涨幅、更加靠近成长风格。可见公募基金对消费股的仓位调整基本接近尾声,对消费板块的配置依赖度明显下降,本轮消费强势股补跌已基本出清。

5. A股投资者等待“政策底”到“市场底”的第二个时机,是需要看到政策效果在经济数据上的落定。从历史经验来看,观测信号可以是信用传导疏通带来M1与社融回暖、低评级信用利差的回落、财政发力带来基建企稳, “市场底”出现在上述信号之后。 “政策底”出现,但政策转向对于经济不是“立竿见影”见效,代表产出的经济数据可能仍处于惯性下滑,但代表信用传导疏通的指标会率先改善,如m1与社融增速回升、低评级信用利差回落、基建企稳,均是投资者确认政策效果的有利信号——05、08、12年社融数据的拐点往往滞后“政策底”3-6个月,货币与信用链条的传导需要时间,而一旦社融数据的拐点明确,05年与08年“市场底”仅滞后于“社融底”1个月(12年受滞胀影响市场底滞后社融拐点8个月);类似的,05年“市场底”滞后M1增速回升的拐点3个月,08年“市场底”与M1增速回升的拐点同步;08年与12年“市场底”滞后低评级信用利差回落的拐点2-3个月。可见社融、M1、低评级信用利差都是较好的前瞻指标,而我们看到8月的社融同比增速仍在连续8个月下滑、M1同比增速回落、低评级信用利差已不再上升但暂无回落迹象,从信用传导疏通的领先跟踪信号来看尚需观察,这也是当前市场“纠结”的原因所在。

5. A股投资者等待“政策底”到“市场底”的第二个时机,是需要看到政策效果在经济数据上的落定。从历史经验来看,观测信号可以是信用传导疏通带来M1与社融回暖、低评级信用利差的回落、财政发力带来基建企稳, “市场底”出现在上述信号之后。 “政策底”出现,但政策转向对于经济不是“立竿见影”见效,代表产出的经济数据可能仍处于惯性下滑,但代表信用传导疏通的指标会率先改善,如m1与社融增速回升、低评级信用利差回落、基建企稳,均是投资者确认政策效果的有利信号——05、08、12年社融数据的拐点往往滞后“政策底”3-6个月,货币与信用链条的传导需要时间,而一旦社融数据的拐点明确,05年与08年“市场底”仅滞后于“社融底”1个月(12年受滞胀影响市场底滞后社融拐点8个月);类似的,05年“市场底”滞后M1增速回升的拐点3个月,08年“市场底”与M1增速回升的拐点同步;08年与12年“市场底”滞后低评级信用利差回落的拐点2-3个月。可见社融、M1、低评级信用利差都是较好的前瞻指标,而我们看到8月的社融同比增速仍在连续8个月下滑、M1同比增速回落、低评级信用利差已不再上升但暂无回落迹象,从信用传导疏通的领先跟踪信号来看尚需观察,这也是当前市场“纠结”的原因所在。

6. 18年“政策底”已明朗,A股从季线四连阴、日均换手萎缩等指征进一步确认“底部区域”。静待“绝处逢生”的时机,从“政策底”到“市场底”的传导仍需等待信用链条传导的效果,密切观察社融、M1、低评级信用利差等数据的边际变化。行业配置上,(1)优先关注年末可能“逆袭”、且历史上“政策底”到“市场底”传导过程中能收获超额收益的细分行业,从05、08、12年从“政策底”到“市场底”区间内涨幅占优的行业,三轮超额收益排名均靠前的是大金融板块,如地产、银行;(2)成长股关注α,如5G;(3)主题关注自主可控、国企改革。

6. 18年“政策底”已明朗,A股从季线四连阴、日均换手萎缩等指征进一步确认“底部区域”。静待“绝处逢生”的时机,从“政策底”到“市场底”的传导仍需等待信用链条传导的效果,密切观察社融、M1、低评级信用利差等数据的边际变化。行业配置上,(1)优先关注年末可能“逆袭”、且历史上“政策底”到“市场底”传导过程中能收获超额收益的细分行业,从05、08、12年从“政策底”到“市场底”区间内涨幅占优的行业,三轮超额收益排名均靠前的是大金融板块,如地产、银行;(2)成长股关注α,如5G;(3)主题关注自主可控、国企改革。

2

本周主要变化

2.1 中观行业

下游需求

房地产:Wind30大中城市成交数据显示,截至2018年09月14日,30个大中城市房地产成交面积累计同比下跌9.45%,相比上周的-9.90%继续上升,30个大中城市房地产成交面积月环比下降4.38%,月同比上涨4.16%,周环比下降0.02%。国家统计局数据,1-8月房地产新开工面积13.33亿平方米,累计同比下降15.9%,增速比1-7月份提高1.5个百分点。1-8月全国房地产开发投资76519亿元,同比名义增长10.1%,增速比1-7月份回落0.1个百分点;1-8月全国商品房销售面积10.25亿平方米,同比增长4.0%,增速比1-7月份回落0.2个百分点。

汽车:乘联会数据,9月第1周乘用车零售销量同比下降29.0%,较8月第5周的11.7%大幅下降。中国汽车工业协会数据,8月商用车销量31.3万辆,同比上升1.10%;乘用车销量179.0万辆,同比下降4.60%。

港口:8月沿海港口集装箱吞吐量为1919.99万,高于上月的1891.10万,同比上涨5.00%。

中游制造

钢铁:本周普钢综合价格指数为4593.18元/吨,环比下跌0.05%;分区域来看,各地区钢价以涨为主;分品种来看,各品种钢价以跌为主。本周钢材价格涨跌互现,螺纹钢价格指数本周涨0.44%至4599.24元/吨,冷轧价格指数跌0.30%至4926.21元/吨。本周钢材总社会库存上涨0.20%至1001.47万吨,螺纹钢社会库存增加0.20%至433.29万吨,冷轧库存跌0.25%至119.68万吨。本周钢铁毛利均上涨,螺纹钢涨3.49%至1647.84 元/吨,冷轧涨1.30%至1624.81 元/吨。截止9月14日,螺纹钢期货收盘价为4090元/吨,比上周下降2.29%。钢铁网数据显示,8月下旬重点钢企粗钢日均产量191.7万吨 ,较8月中旬上升1.15%。8月粗钢产量8033万吨,同比上涨2.7%;累计产量61740万吨,同比上涨5.8%。

水泥:本周全国水泥市场价格继续走高,环比涨幅为0.9%。全国高标42.5水泥均价环比上周上涨0.72%至425.4元/吨。其中华东地区均价环比上周涨0.30%至471.43元/吨,中南地区保持不变为453.33元/吨,华北地区涨1.52%至400.0元/吨。

化工:化工品价格保持平稳,价差涨跌相当。国内尿素涨1.46%至1990.00元/吨,轻质纯碱(华东)保持不变为1815.00元/吨,PVC(乙炔法)跌0.78%至6925.00元/吨,涤纶长丝(POY)跌0.35%至12300.00元/吨,丁苯橡胶跌0.44%至12928.57元/吨,纯MDI跌1.00%至28228.57元/吨,国际化工品价格方面,国际乙烯跌1.58%至1204.57美元/吨,国际纯苯跌2.20%至844.36美元/吨,国际尿素涨0.79%至272.14美元/吨。

挖掘机:8月企业挖掘机销量11588台,高于前值11123台,同比上涨32.98%。

发电量:8月发电量同比增长7.3%,高于前值5.7%。

上游资源

煤炭与铁矿石:本周铁矿石价格上涨,铁矿石库存下降,煤炭价格下跌,煤炭库存下降。国内铁矿石均价涨0.49%至602.55元/吨,太原古交车板含税价稳定在1600.00元/吨,秦皇岛山西混优平仓5500价格本周跌0.06%至621.20元/吨;库存方面,秦皇岛煤炭库存本周减少1.68%至642.00万吨,港口铁矿石库存减少0.12%至14756.61万吨。

国际大宗:WTI本周涨1.83%至68.99美元/桶,Brent涨1.92%至78.16美元/桶,LME金属价格指数跌0.10%至2879.70,大宗商品CRB指数本周涨0.07%至190.48;BDI指数本周跌8.32%至1366.00。

2.2股市特征

股市涨跌幅:上证综指本周下跌0.76%,行业涨幅前三为家用电器(0.42%)、汽车(0.17%)和采掘(0.16%);涨幅后三为电子(-4.89%)、建筑材料(-5.02%)和医药生物(-5.46%)。

动态估值:本周A股总体PE(TTM)从上周14.31倍下降到本周14.16倍,PB(LF)从上周1.56倍下降到本周1.54倍;A股整体剔除金融服务业PE(TTM)从上周20.34倍下降到本周20.06倍,PB(LF)从上周1.92倍下降到本周1.90倍;创业板PE(TTM)从上周45.74倍下降到本周44.31倍,PB(LF)从上周3.04倍下降到本周2.94倍;中小板PE(TTM)从上周26.85倍下降到本周26.18倍,PB(LF)从上周2.49倍下降到本周2.42倍;A股总体总市值较上周下降1.08%;A股总体剔除金融服务业总市值较上周下降1.42%;必需消费相对于周期类上市公司的相对PB由上周2.06倍下降到本周2.01倍;创业板相对于沪深300的相对PE(TTM)从上周4.16下降到本周4.04倍;创业板相对于沪深300的相对PB(LF)从上周2.25倍下降到本周2.18倍;本周股权风险溢价从上周的1.29%上升到本周的1.35%,股市收益率从上周4.92%上升至本周4.99%。

基金规模:本周新发股票型+混合型基金份额为93.95亿份,上周为77.07亿份;本周基金市场累计份额净增加63.38亿份。

融资融券余额:截至9月13日周四,融资融券余额8492.16亿,较上周下降0.04%。

新增A股开户数:中登公司数据显示,截至9月7日,当周新增投资者数量23.57万,相比上周的24.06万有所下降。

大小非减持:本周A股整体大小非净减持63.92亿,本周减持最多的行业是房地产(-61.67亿)、计算机(-4.97亿)、非银金融(-1.26亿),本周增持最多的行业是电气设备(4.18亿)、商业贸易(1.27亿)、电子(0.79亿)。

AH溢价指数:本周A/H股溢价指数上涨至119.92,上周A/H股溢价指数为119.84。

2.3 流动性

央行本周共有5笔逆回购,总额为3300亿元;共有一笔国库现金定存到期,金额为1000亿元;公开市场操作净投放(含国库现金)为2300亿元。截至2018年9月14日,R007本周下跌15.07BP至2.59%,SHIB0R隔夜利率下跌10.20BP至2.489%;长三角和珠三角票据直贴利率本周都上扬,长三角涨5.00BP至3.40%,珠三角涨5.00BP至3.45%;期限利差本周下跌1.35BP至0.77%;信用利差涨3.41BP至1.08%。。

2.4 海外

美国:周三公布美国8月PPI环比-0.1%,低于前值0%,低于预期值0.2%;周四公布美国8月CPI环比0.2%,与前值持平,低于预期值0.3%;周五公布美国8月零售销售环比0.1%,低于前值0.7%,低于预期值0.4%。

欧元区:周一公布英国7月制造业产出环比-0.2%,低于前值0.4%,低于预期值0.2%;周二公布英国7月三个月ILO失业率4%,与前值和预期值持平。

日本:周一公布日本二季度实际GDP平减指数同比终值0.1%,与前值和预期值持平;日本二季度实际GDP年化季环比终值3%,高于前值1.9%,高于预期值2.6%;周四公布日本7月核心机械订单环比11%,高于前值-8.8%,高于预期值5.5%。

海外股市:标普500本周涨1.16%收于2904.98点;伦敦富时涨0.36%收于7304.04点;德国DAX涨1.38%收于12124.33点;日经225涨3.53%收于23094.67点;恒生涨1.16%收于27286.41。

2.5 宏观

CPI:2018年8月份,全国居民消费价格总水平同比上涨2.3%(前值2.1%),环比上升0.7%;

PPI:全国工业生产者出厂价格同比上升4.1%(前值4.6%),环比上涨0.4%;

工业生产:8月全国规模以上工业增加值同比实际增长6.1%,增速比7月份加快0.1个百分点,高技术产业和战略性新兴产业增速明显加快;

消费品:2018年1-8月份,社会消费品零售总额242294亿元,同比增长9.3%。2018年8月份,社会消费品零售总额31542亿元,同比名义增长9.0%;

固定资产投资:2018年1-8月份,全国固定资产投资(不含农户)415158亿元,同比增长5.3%,增速比1-7月份回落0.2个百分点。其中,民间固定资产投资259954亿元,同比增长8.7%。

社会融资规模:8月新增社会融资规模为1.52万亿元,高于前值1.04万亿元,比去年同期减少376亿元;

M1、M2:8月末M1余额同比增长3.9%,比前值低1.2%,比去年同期低10.1%;8月末M2余额同比增长8.2%,比前值低0.3%,比去年同期低0.4%。

3下周公布数据一览

下周看点:中国8月CPI、PPI同比;美国8月PPI、CPI环比,美国8月零售销售环比,美国8月工业产出环比;英国7月制造业、工业产出环比;日本7月未季调经常帐,日本7月工业产出环比终值

9月17日周一:欧元区8月调和CPI同比终值

9月19日周三:美国8月新屋开工(万户)、英国8月CPI同比、英国8月CPI环比 9月20日周四:美国8月成屋销售总数年化(万户)

9月21日周五:日本9月制造业PMI初值、美国9月Markit制造业PMI初值、欧元区9月制造业PMI初值

风险提示:

中美贸易争端继续升级

国内金融去杠杆力度超预期

三季报业绩预告低预期

下降,消费,市场底,底部,下跌