苏宁寻找突破口

摘要: 摘要:库存压力大,营收增速承压,去库存多要进行折扣为主的促销,这又会摊薄毛利,这场疫情给苏宁带来相当大的挑战。

摘要: 库存压力大,营收增速承压,去库存多要进行折扣为主的促销,这又会摊薄毛利,这场疫情给苏宁带来相当大的挑战。

文丨老铁

苏宁2019年财报发布之后,市面争议颇大:其一,虽然当期净利润达到98.4亿元,但当期扣非亏损高达57.1亿元(出表苏宁小店和金服,卖掉4家易达物流公司和3家资产管理公司共收益197亿元),也就是说主营零售业务的亏损其实是迅速放大的;其二,在2019年苏宁收购了万达百货和家乐福,在便利店业务出手之后,似乎找到了新的“非家电”的增长点。

以上两大现象并存,使得苏宁既拥有“财技”的一面,在业务端也有积极的另一端,争论相当之大,那么,客观看待当下和在此之后的苏宁是本文所重点探讨的。

当下苏宁:主营业务承压,寻找突破口

通过业务的出表以及资产出售,2019年苏宁净利润得到优化,这点是毫无疑问。苏宁小店虽然上市公司间接持股35%,转为股权投资,但其控制权仍然在苏宁体系之内,苏宁金服亦是如此,通过增资股权稀释,但苏宁及张近东仍然掌握了接近8成的股权。

业务的出表可以反映当下苏宁核心零售业务压力的逐渐放大,上市公司需要以财务手段来提高市场信心(如提高企业评级,降低融资成本等等),但本文并不重点讨论出表这一行为的必要性和合理性,而在于并表和收购之后是否有利于苏宁主营业务工作的“触底反弹”。

2019年,苏宁营收达到2692亿元,同比增长9.91%,其中,上半年为1356亿元,下半年1336亿元。

在统计口径上,上半年包含了苏宁小店,Q2纳入了万达百货,下半年Q4剔除苏宁金服,并在当期将家乐福中国纳入体系。

2019年4月完成收购至期末,万达百货完成59亿元收入,家乐福在Q4并表之后也完成了65亿元总营收(两项总收入显然要数倍大于出表的小店规模),从营收面来看,下半年“非家电”类的日百总规模是迅速放大的,在下半年总营收略弱于上半年这一事实之下,也即,老牌家电业务是呈加速收缩态势的。

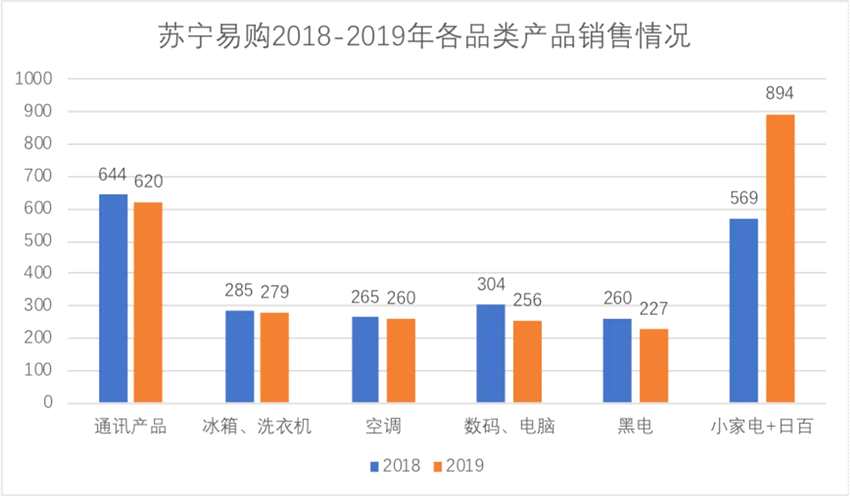

我们又整理了2018-2019年各品类的销售情况,见下图:

以上单位均为“亿元”

可以看出,除小家电+日百外增长明显外,其他品类均为持平或下降态势,这其中既有行业转型的原因(如我国智能手机2019年出货量下降了7%),亦有宏观经济调整的重要因素,受房地产调控政策影响,大家电行业乃全面遇冷,也即,苏宁大家电业务是受行业小环境和宏观大环境影响最大的,这也给业务带来极大的负担。

但我们也发现,小家电+日百同比增加了324亿元,其中收购而来的万达百货和家乐福共产生了114亿元营收,剔除苏宁小店因素,这一大品类显然是呈快速增长势头的。

主要原因为:2019年苏宁强化了线上的运营能力(如对拼购这一产品的重视),加上此前与阿里在电商业务方面的合作,整体提高了流量的杠杆撬动能力,且由于该产品主要以小家电和日百产品为主(含生鲜等品类),对这一品类有一定的促进意义。

当线下除母婴店坪效都不同程度受到上行压力之时,线上交易规模为2387亿元,同比增长14.59%,其中自营业务产生1584亿元,开放平台交易规模803亿元。

线下增长乏力,线上带动了整体增量,拉动了小家电+日百品类规模的增长。

2019下半年,小家电+日百完成了630亿元的销售,较上半年的364亿元了266亿元,远大于并购家乐福和万达百货带来的基础增量,也验证了以上观点。

小家电+日百对宏观经济的影响较弱,此前也并非是苏宁的绝对主力,从业务增量来看,这个既有能对冲不可测外部风险又有增长潜力的业务,理应是苏宁重点对待的。

在此之前,苏宁曾将重点放在了便利店,但自营模式的“重”和切换赛道对供应链和管理要求亦相当之高,在极大的摊销成本下,高扩张也伴随了大亏损(2019年大致亏损了20亿元),年度总营收不超过10亿,对改善总营收贡献极为有限,但给损益表却带来极大的负担,出表乃是必然。

如今收购的家乐福业务,2018年度总营收接近300亿元,营业亏损4亿元,其中息税折旧摊销前利润为人民币5.16亿元,计提折旧成本导致亏损,对当期现金流影响较小,对于积极扩张非家电业务的苏宁,家乐福显然是一个比小店更加合适的标的物。

2019年Q4,家乐福实现65亿元总收入,当季度现金流净流入为1.9亿元,虽然当期虽然亏损了3亿元(主要为收购溢价摊销),但现金流状况尚好,对苏宁不会造成过重负担。

值得注意的是,2019年日用百货毛利为17.76%,较上年下降3.44个百分点,主要为家乐福收购之后去库存的促销造成,毛利与销售规模之间仍然有一定的腾挪空间。

日百和小家电是苏宁重点发展品类,那么原有家电业务呢?

当期苏宁易购(002024)直营店关闭了1535家,其中3-4线市场关闭了1390家,在市场恶化,坪效比下降之时,苏宁对下沉市场的进取调整了方式,转为加盟模式的苏宁零售云模式,该模式以收取加盟和技术服务费为主,具有“轻运营”的特点,比较符合当下苏宁的选择。

但从盈利性来看,由于市场仍处于严重的下行区间,加盟商的运营负担也极重,此模式苏宁虽然可以降低成本,但从收入上看,短期内对大盘贡献较低(货币化率不会太高),还未到收获时机。

在此对苏宁当下可做如下总结:1.其所在行业仍处于严重的下行区间;2.需要寻找日百等弱宏观经济关联品类来对冲房地产疲软对大家电的影响;3.对原家电门店采取了止损模式,自营门店扩张速度放缓,其下沉市场重点交给加盟商完成。

2020年苏宁还要面临哪些问题?

受疫情影响,苏宁2020年开局相当不顺,根据此前Q1业绩预告,当期净亏损将在4-6亿区间,线下在疫情关键时期接近停摆,总营收在此也要受到严峻考验。

除疫情之下,苏宁仍然要面对以下挑战:

其一,目前苏宁总商誉接近75亿元,其中收购家乐福产生了38.7亿元的商誉,万达百货有13.8亿元,商誉过大,此后无论是计提摊销还是减值,都要对总利润造成较大压力。

家乐福收购以0.2倍市销率(苏宁当前估值不到0.4倍),并未有过分溢价,由于家乐福负债过高,账面资不抵债形成商誉,在运营中商誉虽然不会对现金流有太大影响,但在财务处理上对净利润是有负担的。

75亿元的总商誉悬在头顶,主营业务仍处于较为严峻的阶段,短期内苏宁净利润会受到较大影响。

其二,期间费用的控制能否见效。

2018和2019年,期间费用构成见下图:

虽然业务承压,但2019年期间费用增长明显,占总营收比为15.84%,考虑到当期毛利率为14.84%,也就是说运营利润率由上年的0.82%,降到了亏损1.85%。

这也成为对苏宁看衰者的重要看点,在此我们则是持相对乐观态度。

主要在于2019上半年小店业务尚在表内,租赁和人员成本飙升,随着业务出表,此部分成本和费用随之出表,有利于整体盈利性的好转。

2019年广告促销费用有所收窄,线上保持了中位速发展,也意味着2020年该部分费用将进一步削减,改善盈利性。

其三,能否有效去库存。

收入端增速放缓,业务端又在进行品类扩张,库存压力自然与之增加,2019年存货周转周期由上年的34.81天增加到了38.24天。

2020开年的疫情压抑了消费需求,虽然苏宁也通过直播、购物节等形式提振市场,但不可否认的是,消费信息在2020年将受到重要影响,库存压力依然不容小觑。

库存压力大,营收增速承压,去库存多要进行折扣为主的促销,这又会摊薄毛利,这场疫情给苏宁带来相当大的挑战。

在此之前,苏宁的销售策略大概为:线上以走量为主,无论是与阿里合作的猫宁电商公司,还是苏宁易购电子商务公司,基本以微亏为主,只为降低库存压力,线下以强体验的高毛利大家电为主,保持盈利。

根据苏宁披露,2020年Q1,苏宁线上平台商品交易规模同比增长 12.78%,同期国家统计局数据,线上实物零售增长6%,苏宁速度优于大盘,但由于起点较低,压力仍不容小觑。

2020年,对于线下业务占比仍然过半的苏宁仍然是个危机与希望并存的一年,家电尤其是大家电行业环境仍然不容乐观,而并购家乐福和万达百货之后,日百类的增长对大环境有一定的对冲效应,此外,家乐福零供关系配合也会有效提高小店的运行效率,苏宁小店也会以家乐福为中心进行门店和运营的重新布局,借以提高效率,这都是我们今后要重点观察的。

苏宁,家乐福,品类