海通策略:经济数据回落催化结构渐变

摘要: 核心结论:①8月经济数据公布后市场结构微妙变化,顺周期的资源股回落、逆周期品种上涨,四季度异动行情徐徐开启。②过去年底异军突起行业的特征:低涨幅、低估值、政策或事件催化,今年重视地产、建筑。季节性统计

核心结论:①8月经济数据公布后市场结构微妙变化,顺周期的资源股回落、逆周期品种上涨,四季度异动行情徐徐开启。②过去年底异军突起行业的特征:低涨幅、低估值、政策或事件催化,今年重视地产、建筑。季节性统计,四季度金融地产和消费胜率大。③保持乐观,估值盈利匹配角度看好金融和消费白马,市场博弈角度重视建筑、地产。

经济数据回落催化结构渐变

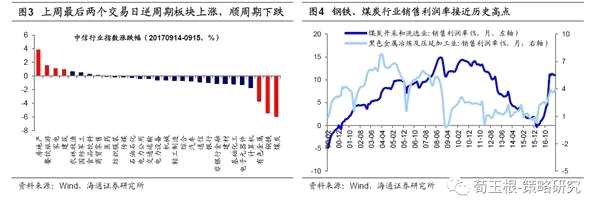

过去一周各大指数表现平稳,但行业结构出现了明显变化,14日周四国家统计局公布8月份宏观经济运行数据,工业、投资、消费三项均不及预期,14-15日两个交易日顺周期的资源板块下跌,逆周期的地产建筑和消费板块上涨。经济数据回落正在催化市场结构渐变,我们9月初提出的四季度异动行情已经徐徐开启。

1. 经济数据回落是市场结构变化的催化剂

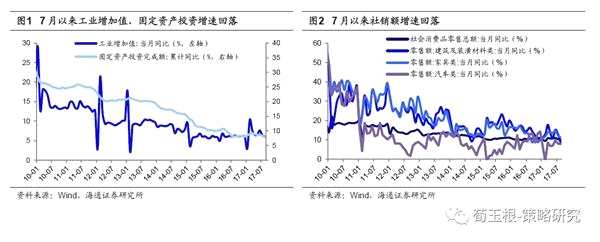

8月经济数据公布后,市场结构已经在微妙变化。9月14日周四国家统计局公布的8月宏观经济数据全面不达预期,8月工业增加值同比增速6.0%,较上月回落0.4个百分点,1-8月全国固定资产投资增速7.8%,较1-7月回落0.5个百分点,8月社会消费品零售总额同比增速10.1%,较7月回落0.3个百分点。在紧接着14-15日两个交易日,顺周期的钢铁、煤炭、有色板块分别下跌6.0%、5.4%、3.8%,逆周期的房地产、建筑板块分别上涨3.9%,1.0%,消费板块中的餐饮旅游、家电也上涨1.5%、1.1%。这样的走势显然与6-8月周期强、消费弱的市场格局不同。实际上我们在9月3日月报《业绩和博弈双线思维》和9月6日专题《四季度行情多异动》中就提出,2012年以来A股每年在最后3-4个月行情都会出现一些突变,今年重视地产、建筑。之所以强调地产、建筑,除了低涨幅、低持仓这一共同点,我们提出潜在催化剂可能是政策宽松下地产调控政策略松及PPP加码,报告发布至今地产、建筑累计涨幅达6.9%、1.2%,上证综指累计跌幅-0.4%,市场格局已在微妙变化中。

四季度异动行情徐徐开启,宏观背景更有利于逆周期及消费板块。宏观经济数据的波动对市场结构有一定的影响,一方面宏观经济数据对应微观企业盈利,另一方面经济数据变化会引致政策调整,进而影响板块走势。去年二季度宏观数据持续回落,工业增加值同比增速从3月6.6%回落至7月6.0%,固定资产投资增速从1-3月10.7%回落至1-7月8.1%,经济下行压力变大,三季度PPP项目推进加快,去年三季度建筑、建材指数最高涨幅达15.5%,12.5%。反观今年年中,宏观经济数据好于预期,二季度GDP增速6.9%,与一季度持平,工业增加值同比增速从4月6.5%回升至6月7.6%,固定资产投资增速也稳定在8.6-8.9%之间,这种需求背景下,叠加供给侧结构性改革和环保督查政策推进,钢铁、煤炭为代表的资源类行业盈利迅速好转。螺纹钢吨钢毛利从4月250元最高飙升至8月上旬870元,7月钢铁工业企业销售利润率3.9%,接近2007年高点,煤炭工业企业销售利润率11%,创2012年以来新高,钢铁、煤炭指数6-8月期间最高涨幅达30%、26%。回到当前,随着7-8月宏观经济数据回落,宏观背景更利于逆周期的地产、建筑以及盈利稳定的消费,而且这些行业3季度股价表现很一般。

2. 四季度要考虑博弈和季节性因素

2. 四季度要考虑博弈和季节性因素

年内最后3-4月行情,要重视博弈因素。我们在9月3日月报《业绩和博弈双线思维》就提出,年底行情重视博弈因素,9月6日专题《四季度行情多异动》详细分析了年底行情的特征。各类投资者年底博收益、争排名使得年底行情博弈特性变大,2012-16年基金净值收益率在前三季度排名为后25%的基金产品,通过四季度逆袭最后全年排名进入前75%的概率均值为25.8%。博弈因素下过去5年年底A股频繁出现某些行业的短期逆袭:12年12月的银行,13年9月的上海自贸区,14年11月的一带一路和券商,15年11月初的券商和12月的地产,16年11月的建筑。这些异动板块的共性:第一,大涨前股价表现一般,即低涨幅;第二,大涨前公募基金配置比例很低,即低配置;第三,出现一些政策或事件催化。我们认为今年重视房地产、建筑、券商。房地产今年以来累计涨幅6.6%,沪深300为15.7%,截至17Q2地产板块的基金持仓比例较17Q1降至2.5%,较A股自由流通市值基金持仓低配3.2%,潜在催化剂:若金九银十的旺季三四线城市销售数据差,一线地产调控政策可能略松。建筑今年以来累计涨幅5.2%,沪深300为15.7%,截至17Q2建筑板块的基金持仓比例较17Q1降至2.7%,较A股自由流通市值基金持仓低配1.8%,潜在催化剂:若地产销售数据下滑,财政政策更偏积极,PPP项目加快落地。券商今年以来累计涨幅4.4%,沪深300为15.7%,截至17Q2券商板块的基金持仓比例为0.9%,处历史低位,潜在催化剂:上证综指站上3300点后,市场交易量、两融余额回升,风险偏好修复带来增量资金,并购重组放松、金融创新。

历史季节性规律看,四季度金融地产和消费强、周期弱。我们将时间拉长,统计2005年以来各板块四季度较沪深300指数的超额收益。这其中发现一个典型特征:四季度强周期的资源板块普遍表现较差,金融、消费板块表现较好。2005-16年有色板块10-12月超越市场概率&超越市场平均涨跌幅(33% & -1.2%、33% & -1.1%、33% & -3.5%)、钢铁(33% & -0.8%、42% & 0.6%、42% & -0.7%)、石油石化(42% & 0.3%、25% & -0.8%、25% & -1.2%);而金融、消费板块整体表现较优,2005-16年银行板块10-12月超越市场概率&超越市场平均涨跌幅(67% & 1.7%、58% & 0.3%、58% & 2.6%)、证券(58% & 2.2%、58% & 2.3%、50% & 5.1%)、地产(58% & 1.2%、58% & 2.3%、33% & -1.8%);消费板块中家电10-12月超越市场概率&超越市场平均涨跌幅(50% & 0.9%、75% & 2.3%、58% & -0.8%)、白酒(50% & -0.9%、58% & 2.2%、50% & 0.4%)、汽车(50% & -0.6%、67% & 1.0%、58% & -2.6%)。这也与基本面波动有关,四季度是周期资源品淡季,消费品旺季,而三季度宏观经济数据的公布也使得全年经济运行区间基本明确,金融板块投资不确定性减小。

3. 应对策略:稳中求进

3. 应对策略:稳中求进

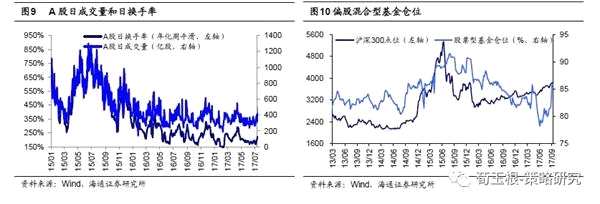

保持积极,稳中求进。2016 年1月底上证综指2638点以来,我们中期观点一直未变:单边下跌熊市结束、步入震荡市,盈利增长推动震荡中枢抬升。短期观点灵活,基本上3个月左右有调整,6月4日《再次开启多头思维》我们将短期观点由谨慎转向乐观,提出震荡市向上波段开始,核心逻辑是资金面趋稳、基本面数据不差、改革推进。截止目前这三个逻辑并未破坏:6 月以来资金面持续平稳,目前10 年期国债利率维持在 3.6%附近波动;基本面保持相对平稳,17年A股中报净利累计同比17%,预计全年净利同比14%;供给侧改革及国企改革仍在推进中。市场情绪指标有所上升,还未过热:16年1月底震荡市以来日成交量、日换手率(年化周平滑)高低点分别为689 亿股、190亿股,381%、138%,目前分别为446亿股、266%,处于中等水平;震荡市偏股混合型公募基金仓位低点80%左右,高点85%左右,目前85%,处于高位。目前市场风险不大,继续保持多头思维,稳中求进,十九大之后则需关注金融监管动向、经济数据及美联储缩表进展。

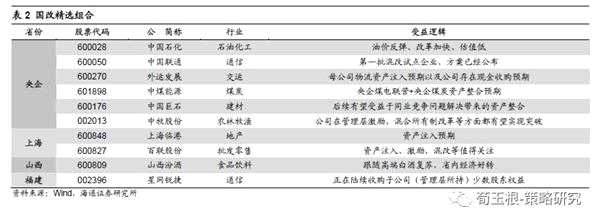

业绩角度配金融、消费,博弈角度看建筑、地产,主题聚焦国改。投资策略上我们建议抓住业绩和博弈两条主线,从震荡市业绩为王的背景出发,今年以来消费白马、金融、资源股轮涨本质上源于基本面变化,轮涨一遍后,估值和业绩匹配度较好的金融、消费仍较优。金融板块17Q2、17Q1、16Q4净利累计同比分别为银行(4.9%、2.8%、1.6%)、券商(-8.4%、7.1%、-49.6%)、保险(11.7%、16.4%、-14.6%),我们预计全年金融净利同比有望达到7.5%,未来盈利有望继续改善。从估值看银行、券商、保险板块目前PB(LYR)分别为1.0、2.1、2.6倍。银行的估值优势明显,券商股价今年来表现落后,之前我们分析过券商往往在震荡市反弹行情的后半段甚至后三分之一发力,目前仍需重视。消费板块17Q2/17Q1/16Q4净利累计同比为14.4%/15.5%/21.8%,我们预计全年消费净利同比有望达到19%。其中,家电、白酒业绩较为靓丽,17Q2累计净利同比分别为23.4%、25.3%,PE(TTM)分别为21、30倍,估值和业绩匹配度较好。从博弈角度出发,结合过去五年四季度逆袭板块特征,前文分析指出建筑、地产同时具备低涨幅、低配、潜在催化剂三大特征。建筑、地产板块17Q2净利累计同比分别为15.7%、24.8%,目前PE(TTM)分别为18.1、18.2倍。国改方面,据经济观察报,第三批混改名单即将出炉,除中粮资本、中金珠宝外,被纳入的企业还可能包括华能资本服务有限公司、中国盐业总公司的相关下属企业等。同时一项新的高级别混改基金也有望面世,保守估计规模将至少达到千亿元级别。考虑到十九大将在10月18日召开,国改仍处于较好的政策环境中,综合各行业分析师观点,构建的组合如下表。

风险提示:业绩不及预期,经济增速下滑,金融去杠杆超预期。

风险提示:业绩不及预期,经济增速下滑,金融去杠杆超预期。

板块,季度,数据,地产,消费