长证转债申购价值分析:预计中签率在0.2%至0.24%之间

摘要: 1、发行要点债券代码:“127005”,简称:“长证转债”;配售代码:“080783”,简称:“长证配债”;申购代码:“070783”,简称:“长证发债”;股权登记日:3月9日,股东配售及网上申购日:

1、发行要点

债券代码:“127005”,简称:“长证转债”;

配售代码:“080783”,简称:“长证配债”;

申购代码:“070783”,简称:“长证发债”;

股权登记日:3月9日,股东配售及网上申购日:3月12日;

单账户申购上限1万张,每手(10张)为一个申购单位;

网下单产品/账户申购上限5亿元,下限1亿元,保证金50万元;

股东配售比例:每股配售0.90元转债金额;

转股价:7.60元/股。

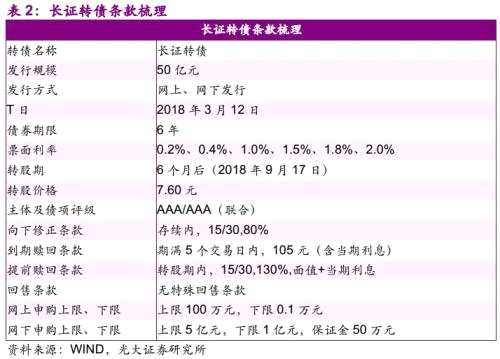

2、条款分析

2、条款分析

债底81.18元,YTM为1.61%。长证转债发行期限6年,票面利率为第一年0.2%、第二年0.4%、第三年1.0%、第四年1.5%、第五年1.8%、第六年2.0%,到期赎回价105元(含当期利息),对应的YTM为1.61%。债券信用等级为AAA/AAA(联合),按照2018年3月8日6年AAA级中债企业债到期收益率5.27%计算,债底价值在81.18元。

债底81.18元,YTM为1.61%。长证转债发行期限6年,票面利率为第一年0.2%、第二年0.4%、第三年1.0%、第四年1.5%、第五年1.8%、第六年2.0%,到期赎回价105元(含当期利息),对应的YTM为1.61%。债券信用等级为AAA/AAA(联合),按照2018年3月8日6年AAA级中债企业债到期收益率5.27%计算,债底价值在81.18元。

平价为98.55元,对流通盘稀释率11.90%。长江证券(000783) 3月8日收盘价为7.49元,初始转股价为7.60元,初始转股价值98.55元。长证转债的发行规模为50亿元,如果以初始转股价7.60元转股,对公司流通盘的稀释率为11.90%。

各项条款中规中矩,无特殊回售条款。下修条款为存续期内15/30、80%;赎回条款为转股期内,15/30、130%、面值+当期利息;上述条款中规中矩。无特殊回售条款。

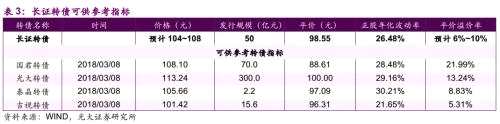

3、上市定价分析

预计长证转债的上市价格在[104,108]元,中枢为106元。本次长证转债发行规模50亿元,初始平价为98.55元。长江证券当前基本面如下:

公司是一家全牌照综合性券商,目前主营业务包括证券经纪业务、资本中介业务、期货业务、投资业务、投资银行业务、资产管理业务和证券研究业务。公司业绩快报预计17年营收、归母净利分别为56.37亿、15.72亿,同比增长-3.76%、-28.75%,第四季度单季营收同比下降25.3%。17年业绩下降主要原因:其一,A股行情震荡,债券市场行情走弱,股基交易量同比减少,费率持续下行,导致公司经纪业务、固定收益业务、资本中介业务净收入同比减少;其二,公司前期业务布局与改革成本投入增加,市场利率高企,融资费用增加,导致公司成本开支同比增加。目前公司市值为414亿元,股价在7.49元左右,市盈率(TTM)26.3x。相较于券商行业平均值46.77x估值水平偏低。60日、90日和120日年化波动率分别为26.48%、23.19%、21.60%,弹性较低。

依赖传统经纪业务,交易量下滑业绩受影响。经纪业务一直是公司最大收入来源,17年前3季度经纪业务贡献收入16.03亿元,占比36.71%。截至2017年9月30日,公司已设立了39家分公司和246家证券营业部,分支机构覆盖全国31个省、自治区和直辖市,构建了全国性的业务网络。在17年去杠杠强监管的市场环境下,受两市交易量下滑影响,公司17年前3季度经纪业务净收入同比下降17%。传统经纪业务同质化竞争较为明显,受市场行情影响较大,预计防风险去杠杠的主基调18年还会持续,经纪业务通过业务创新与差异化服务是长远持续发展之计。投行与资管业务贡献业绩。17年前3季度实现投行业务净收入5.5亿元,资管业务净收入4.8亿元,表现均优于去年同期。投行业务方面,公司承销规模一直位居券商前列,2017年1-9月,公司完成股票主承销项目8个,实际股票承销业务收入0.89亿元,主承销金额33.58亿元;债券主承销项目43个,实际主承销金额357.10亿元。截至2017年9月30日,推荐挂牌新三板企业55家,排名第11位;完成新三板融资57次,融资金额30.16亿元,融资金额排名行业第9位。其中债券主承销项目数量和主承销金额已超16年全年总量。资管业务方面,公司产品持续丰富,资管规模稳步增长:16年,17年前三季度发行集合理财计划数量分别为40个、58个,发行总规模为55.95、97.69亿元。发行可转债补充资本实力。截止17年6月30日,公司净资产、净资本分别为2.45亿、231.76亿,同比上升 61.51%、91.84% 。近年净资产和净资本虽有所提升,但与行业领先的其他证券公司相比仍有较大差距,与公司目前行业地位及主要业务排名不匹配。在以“净资本+流动性”为核心的监管体制下,一方面,证券公司各类业务的规模与净资本挂钩;另一方面,证券公司的风险抵御能力很大程度上也依赖于净资本充足水平。因此,现有净资本规模在一定程度上已经制约了公司未来的发展空间,本次发行50亿可转债有助于较大补充公司的资本实力。

从长证转债的平价、发行规模来看,光大、泰晶等转债比较相近。作为一家中型全牌照综合性券商,业绩受市场行情影响明显。公司正布局发展投行资管业务转型财富管理以减少对传统经纪业务依赖,但尚需观察。公司当前股价估值中等,股价弹性偏低。对标国君转债当前价位108.10元,转股溢价率21.99%,考虑到国君基本面更优,我们认为长证转债估值应在[6%,10%]区间,价位在[104,108]元,中枢为106元。

4、中签率分析

4、中签率分析

长证转债中签率预计在[0.2%,0.24%]区间,中枢在0.22%。此次长证转债网上网下均可申购,网上申购上限100万,通过摇号抽签进行配售;网下申购上限为5亿,网下边际等比例配售,且申购保证金一律为50万元。按照网上发行中签率和网下配售比例趋于一致的原则确定最终的网上和网下发行数量。

我们暂认为大股东全部参与配售(51%),则剩余可申购金额为25亿左右。考虑到近期18中油EB网下申购户数在800户附近,我们预计长证网下申购户数应该在1000~1300户区间,申购总资金在5000~6500亿;近期艾华转债网上申购户数在60万,预计长证网上申购户数也在这附近,申购总资金在6000亿附近;因此最终长证转债网上网下中签率应该在 [0.2%,0.24%]区间。

5、风险提示

正股股价大幅波动导致转债上市价位不及预期。

业务,公司,申购,发行,资本