公用事业行业:公共事业“四问四答”

摘要: 本周专题12月3日,国家发改委发布《2022年煤炭长期合同签订履约方案(征求意见稿)》,煤炭长协基准价或将上调31%至700元/吨。2022年煤炭价格及电价走势引发市场广泛关注,

本周专题

12 月3 日,国家发改委发布《2022 年煤炭长期合同签订履约方案(征求意见稿)》,煤炭长协基准价或将上调31%至700 元/吨。2022 年煤炭价格及电价走势引发市场广泛关注,本周我们总结了以下四个问题并进行分析回答:

(1)怎么判断2022 年的煤炭价格?

(2)怎么判断2022 年的长协电价?

(3)我们对于火电/新能源运营商的观点和看法(4)火电资产的盈利拐点将于何时出现?

核心观点

2022 年煤炭价格有望逐步回归理性区间。①发改委多措并举,煤炭保供稳价的成效日益显现:2021M10 中国煤炭单月产量3.57 亿吨,同比+4.0%;11 月10 日中国煤炭调度日产量达1205 万吨,创历史新高。②国家发改委就2022 年煤炭长协签订征求意见,上调长协基准价31%至700 元/吨,增强对煤炭供给侧调控、完善煤炭市场价格形成机制,为全国能源保供稳价工作奠定了牢固的基础。③房地产行业政策回暖,宏观经济企稳,2022 年煤炭需求相对平稳。我们预期2022 年煤炭供求结构有望改善,价格逐步回归理性区间。

2022 年长协电价预计可以覆盖火电发电成本。燃煤电价市场化改革再进一步,市场交易电价上下浮动范围扩大至20%,新一轮电价市场化改革开启。同时,我们测算电价上浮20%后,火电企业盈亏平衡点对应的煤炭价格将由800 元/吨增至1000 元/吨左右。随着电价上浮政策的落地,我们预计后期各省份电力市场化交易电价上涨幅度或将持续高位,煤炭价格逐步回归理性区间,我们预期2022 年长协电价预计可以覆盖发电成本。

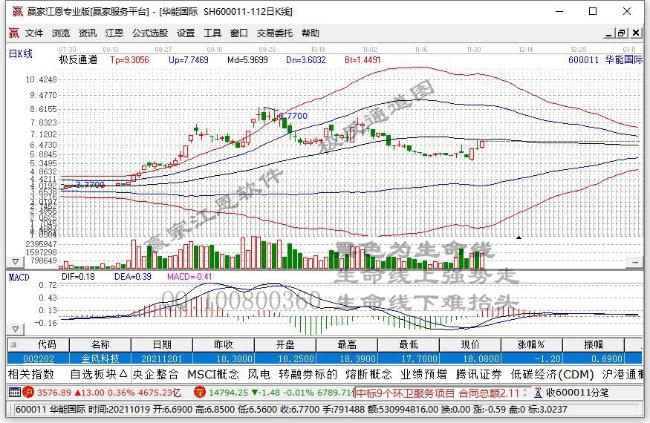

火电/新能源运营商的观点及看法:①电价上浮增厚收入+煤炭长协价格区间锁定成本,火电公司基本面有望改善。煤炭长协征求意见稿的发布从“量”和“价”两个层面锁定火电公司发电成本,同时电价上浮政策有望推动火电企业增厚收入。伴随用电高峰结束,我们预期火电资产扭亏为盈预计于2022Q1/Q2 出现。②各电力集团旗下公司新能源业务发力,资产价值有望重估。华能国际、华润电力等各大发电集团下公司已持续在新能源业务上发力。对标纯新能源运营商,兼具火电和新能源装机的公司估值仍存在较大提升空间。同时,上述公司持有较高比例的火电资产,伴随火电资产利润修复,估值弹性有望进一步释放。

投资建议

政策频出推动煤炭保供稳价,煤炭长协征求意见稿加强煤炭供给侧调控,2022Q1/Q2 供需形势有望好转。同时,随着电价上浮政策的落地,我们预计后期各省份电力市场化交易电价上涨幅度或将持续高位。火电公司基本面改善在即,兼具火电和新能源装机的公司估值仍存在较大提升空间,资产价值有望重估。具体标的方面,火电转型新能源标的建议关注【华能国际(A+H)】【华润电力】【华电国际(A+H)】。新能源运营商建议关注【龙源电力】【金开新能】【吉电股份】【三峡能源】【【福能股份(600483)、股吧】】等。

风险提示:政策推进不及预期、用电需求不及预期、电价下调的风险、煤炭价格波动的风险等。

煤炭,电价,火电