中信策略:南向资金结束连续八周净流出

摘要: 【中信策略|南北向资金流动跟踪】南向资金结束连续八周净流出来自微信公众号:CITICS策略组杨灵修/秦培景/徐广鸿/裘翔投资要点总量跟踪:北向资金继续净流入。从高频数据来看,北向资金延续上周净流入。本

【中信策略|南北向资金流动跟踪】南向资金结束连续八周净流出

来自微信公众号:CITICS策略组

杨灵修/秦培景/徐广鸿/裘翔

投资要点

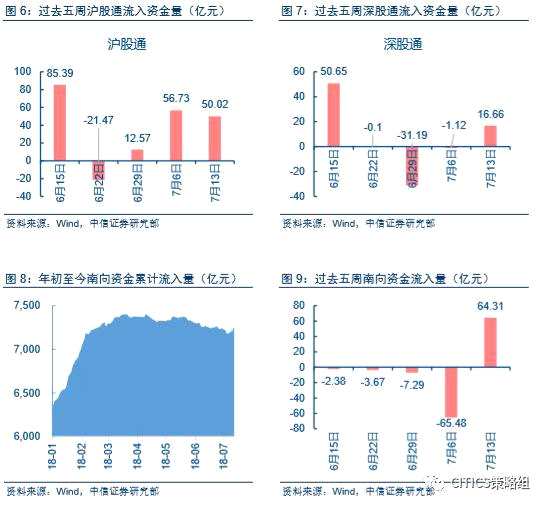

总量跟踪:北向资金继续净流入。从高频数据来看,北向资金延续上周净流入。本周北向资金共流入66.68亿元。其中,沪股通流入50.02亿元,同比少流入11.8%;深股通流入16.66亿元,大幅扭转之前流出的情况。南向资金方面,本周开始企稳,大幅净流入香港市场。本周南向资金净流入64.31亿元,结束了之前连续8周净流出的情况。

板块差异:从短期来看,除最近一周外南向资金均以净流出为主,受此影响其控股市值占比在过去五周下滑13bp。分大类板块来看,过去五周仅消费类(+8bp)持股市值占比保持上升,而周期类下滑相当明显,尤其是上游周期类(-49bp)。从近一周维度来看,南向资金总体持股比例提升,除中上游周期类占比下降,其中上游周期类(-14bp)下降较多,中游周期类(-4bp)下降较少,其余大类板块下游周期类(+4bp)、金融地产(+3bp)和TMT(+3bp)的持股市值占比均小幅上升。北向资金以净流入为主,控股市值占比提高27bp。分大类板块来看,过去五周除下游周期类(-4bp)出现下降外,消费类(+54bp)、TMT类(+29bp)、中游周期类(+28bp)和金融地产(+17bp)提升幅度较大。从更短期的过去一周维度来看,所有行业占比均有所提升,其中消费类(+58bp)、TMT(+36bp)、中游周期(+32bp)提升明显。

行业情况:在细分行业层面,南向持股占比中,过去五周消费类的农林牧渔(+42bp)、商贸零售(+26bp),中游周期类的钢铁(+132bp)、机械(+45bp)、基础化工(+41bp)提升明显,而周期类中的煤炭(-84bp)、交通运输(-65bp)下降明显。近一周情况来看,上游周期类主要受到煤炭(-77bp)拖累下降明显,中游周期类所有行业均占比均出现下降,其他行业均小幅上升。北向持股占比中,消费中的餐饮旅游(+220bp)、食品饮料(+93bp)和纺织服装(+51bp)、商贸零售(+28bp)和医药(+25bp),中游周期类板块中建材(+123bp)、交通运输(+96bp)和机械(+36bp)以及电子(+58bp)、非银(+42bp)和通信(+31bp)等行业提升明显。近一周情况来看,北向资金关注的行业以消费、TMT和中游周期类为主,占比提高居前的有餐饮旅游(+206bp)、建材(+97bp)、食品饮料(+86bp)、电子(+81bp)和交通运输(+67bp)。

个股层面:本周南向资金积极买入,银行板块收到青睐,其中建设银行(601939,股吧)累计净买入14.8亿港元,工商银行(601398,股吧)累计净买入11.4亿港元。本周北向资金净买入最大的Top10个股集中在消费板块,主要包括贵州茅台(600519,股吧)(+6.8亿元)、伊利股份(600887,股吧)(+3.9亿元)、五粮液(000858,股吧)(+1.56亿元)和洋河股份(002304,股吧)(+1.31亿元)。非银板块的中国平安(601318,股吧)(+8.0亿元)继续上周活跃买入,建材板块龙头同样受到北向资金青睐。

风险因素:1、中美贸易摩擦大幅升级,严重影响出口主导型企业;2. 人民币对美元大幅贬值;3.信用风险持续升温。

一周海内外市场行情速览

本周,A股港股市场出现反弹。港股市场,恒生指数小幅反弹,上涨0.74%;A股本周大幅反弹,上证综指上涨3.06%,深证成指上涨4.66%,沪深300上涨3.79%。海外市场方面,本周各主要市场均上涨,其中道琼斯工业指数上涨2.30%。

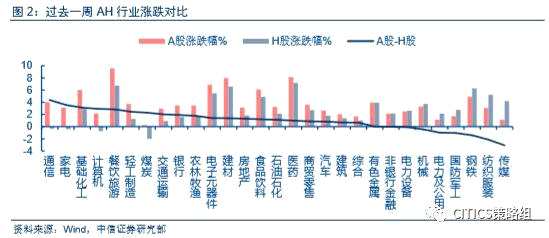

行业涨跌方面,本周绝大部分行业表现良好。港股市场,除煤炭(-2.01%%)表现较差外,领涨的行业包括医药(+7.17%)、餐饮旅游(+6.74%)、建材(+6.48%)和钢铁(+6.28%)。A股方面,全部行业均上涨,其中餐饮旅游(+9.58%)、医药(+8.16%)、建材(+7.96%)和电子(+6.88%)涨幅居前。

行业涨跌方面,本周绝大部分行业表现良好。港股市场,除煤炭(-2.01%%)表现较差外,领涨的行业包括医药(+7.17%)、餐饮旅游(+6.74%)、建材(+6.48%)和钢铁(+6.28%)。A股方面,全部行业均上涨,其中餐饮旅游(+9.58%)、医药(+8.16%)、建材(+7.96%)和电子(+6.88%)涨幅居前。

南北向资金本周均大幅净流入

南北向资金本周均大幅净流入

截至周五(7月13日),今年北向资金共流入1690.56亿元,已累计流入5199.30亿元,;其中今年沪股通已流入941.51亿,累计流入2917.36亿,深股通已流入749.06亿,累计流入2281.94亿。

从高频数据来看,北向资金延续上周净流入。本周北向资金共流入66.68亿元。其中,沪股通流入50.02亿元,同比少流入11.8%;深股通流入16.66亿元,大幅扭转之前流出的情况。

今年南向资金共流入901.41亿元,已累计流入7243.80亿元。从高频数据来看,南向资金本周开始企稳,大幅净流入香港市场。本周南向资金净流入64.31亿元,结束了之前连续8周净流出的情况。

南北向资金持股市值变化情况

南北向资金持股市值变化情况

截至7月9日,南向资金持股市值达8920亿港元[1](同比-4.64%),呈现连续五周持续下降态势;持股市值占港股通股票池全样本自由流通市值[2](以下简称“南向持股市值占比”)的3.15%(同比-6bp),这已经是南向资金持股市值占比连续第五周出现下滑,说明南向资金净流出现象依然存在。

截至7月13日,南向资金持股市值达9085亿港元(同比+1.8%),结束了之前连续五周持续下降态势;持股市值占港股通股票池全样本自由流通市值(以下简称“南向持股市值占比”)的3.17%(同比+2bp),同样结束了之前南向资金持股市值占比连续第五周下滑的情况,主要源于本周南向资金大量流入香港市场。

北向资金方面系统持股市值达6915亿人民币(同比+6.47%),在资金流入和市场估值提升的双重带动下,大幅扭转之前持续下降的趋势;持股市值占陆股通股票池全样本自由流通市值(以下简称“北向持股市值占比”)的4.55%(同比+27bp),同样大幅提高,表明北向资金较内地投资者更多的增配A股标的。

南北向资金持股变化详解

南北向资金持股变化详解

南向资金

大类板块方面,我们以港股通股票池为全样本,根据中信28个一级行业(剔除“综合”)和以下分类方式划分大类板块,统计自成立以来各板块系统持股市值的变化规律。

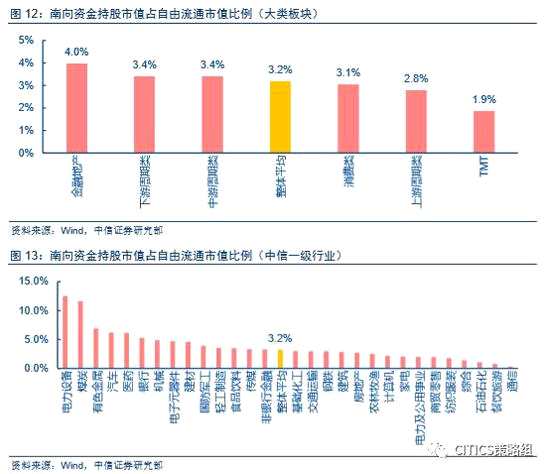

截至7月13日,从绝对持有量来看,南向资金在各大类板块持有市值由高至低依次是金融地产类(4860亿港元)、TMT(1219亿港元)、消费类(1165亿港元)、下游周期类(879亿港元)、中游周期类(468亿港元)、上游周期类(363亿港元)。

截至7月13日,从绝对持有量来看,南向资金在各大类板块持有市值由高至低依次是金融地产类(4860亿港元)、TMT(1219亿港元)、消费类(1165亿港元)、下游周期类(879亿港元)、中游周期类(468亿港元)、上游周期类(363亿港元)。

而从相对持有量来看,南向资金在各大类板块的持股市值占比排名依次是:金融地产(4.0%)、中游周期类(3.4%)、下游周期类(3.4%)、消费类(3.1%)、上游周期类(2.8%)、和TMT(1.9%)。除中下游周期和金融地产等权重板块,消费类、上游周期和TMT目前低于整体平均3.2%的水平。

在细分行业层面,南向资金持股市值占比前5的行业依次是电力设备(12.5%)、煤炭(11.6%)、有色金属(6.9%)、汽车(6.2%)和医药(6.2%);持股市值占比最低的5个行业依次是通信(0.3%)、餐饮旅游(0.8%)、石油石化(1.1%)、综合(1.4%)和纺织服装(1.8%)。

因此从长期的累积数据来看,南向资金的配置逻辑是以周期、金融等权重板块为主。

我们以过去五周和过去一周的维度,以南北向资金持股市值占比为衡量标准看短期南北向资金在大类板块配置上的变化。之所以选取持股市值占比为衡量标准,是因为一方面该数据统计方法简单易行,另一方面该指标一定程度上剔除了板块整体市值的变动,能够反映南北向资金的配置变化。

我们以过去五周和过去一周的维度,以南北向资金持股市值占比为衡量标准看短期南北向资金在大类板块配置上的变化。之所以选取持股市值占比为衡量标准,是因为一方面该数据统计方法简单易行,另一方面该指标一定程度上剔除了板块整体市值的变动,能够反映南北向资金的配置变化。

过去五周,除最近一周外南向资金均以净流出为主,受此影响控股市值占比在过去五周下滑13bp。分大类板块来看,过去五周仅消费类(+8bp)持股市值占比保持上升,而金融地产类(-9bp)、TMT(-9bp)、中游周期类(-23bp)、下游周期类(-27bp)和上游周期类(-49bp)出现占比下滑,尤其是上游周期类下滑相当明显。

具体到中信一级行业层面,过去五周,消费类板块中占比提升的有农林牧渔(+42bp)、商贸零售(+26bp)、纺织服装(+17bp)和医药(+11bp),餐饮旅游(-8bp)和轻工制造(-16bp)占比下降。

上游周期类板块中各行业均出现较大幅度下降,其中煤炭(-84bp)下降最为明显。

中游周期类板块分化明显,占比提升的有钢铁(+132bp)、机械(+45bp)、基础化工(+41bp),而交通运输(-65bp)下降明显。

下游周期板块中汽车(-33bp)和电力公用(-7bp)出现下降,电力设备(+17bp)和家电板块(+7bp)占比上升。

TMT类中,仅传媒板块(+18bp)占比上升,而通信(-2bp)、计算机(-7bp)和电子(-28bp)占比出现下降。

金融地产类所有行业持股市值占比在过去五周均出现下降,其中非银(-36bp)下降最为明显。

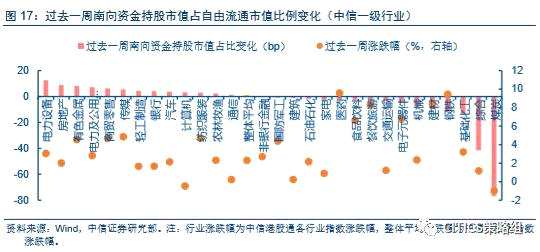

从更短期的一周维度来看,除中上游周期类占比下降,其中上游周期类(-14bp)下降较多,中游周期类(-4bp)下降较少,其余大类板块下游周期类(+4bp)、金融地产(+3bp)和TMT(+3bp)的持股市值占比均小幅上升。

具体到中信一级行业层面,上游周期类主要受到煤炭(-77bp)拖累下降明显,中游周期类所有行业均占比均出现下降,其他行业整体变动幅度不大。

北向资金

北向资金

截至7月13日,从绝对持有量来看,北向资金在各大类板块持有市值由高至低依次是消费类(2612亿人民币)、下游周期类(1476亿人民币)、金融地产(1020亿人民币)、中游周期类(828亿人民币)、TMT(820亿人民币)、上游周期类(152亿人民币)。

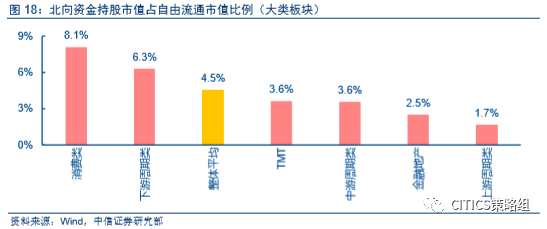

从相对持有量来看,北向资金在各大类板块的持股市值占比排名依次是:消费类(8.1%)、下游周期类(6.3%)、TMT(3.6%)、中游周期类(3.6%)、金融地产(2.5%)、上游周期类(1.7%)。因此,除消费类和下游周期类之外,TMT、中游周期、金融地产和上游周期低于整体4.5%的水平。

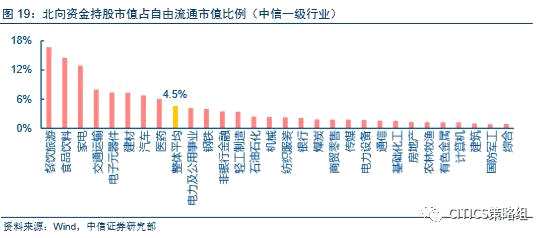

在细分行业层面,北向资金持股市值占比前5的行业依次是餐饮旅游(16.7%)、食品饮料(14.5%)、家电(12.9%)、交通运输(8.0%)和电子(7.4%);持股市值占比较低的行业包括综合(0.9%)、国防军工(0.9%)、建筑(1.0%)、计算机(1.2%)和有色金属(1.2%)等。

从长期累计的数据来看,北向资金相对于南向资金更注重下游消费。

从过去五周维度来看,北向资金以净流入为主,控股市值占比提高27bp。分大类板块来看,过去五周除下游周期类(-4bp)出现下降外,消费类(+54bp)、TMT类(+29bp)、中游周期类(+28bp)和金融地产(+17bp)提升幅度较大,同时,上游周期类(+9bp)也小幅上升。

从过去五周维度来看,北向资金以净流入为主,控股市值占比提高27bp。分大类板块来看,过去五周除下游周期类(-4bp)出现下降外,消费类(+54bp)、TMT类(+29bp)、中游周期类(+28bp)和金融地产(+17bp)提升幅度较大,同时,上游周期类(+9bp)也小幅上升。

具体到中信一级行业层面,过去五周,消费类板块中所有行业占比均提升,其中餐饮旅游(+220bp)、食品饮料(+93bp)和纺织服装(+51bp)、商贸零售(+28bp)和医药(+25bp)占比提升幅度较大。

上游周期类板块中煤炭(-13bp)占比下降,石油石化(+13bp)、有色金属(+11bp)占比提升。

中游周期类板块中建材(+123bp)、交通运输(+96bp)和机械(+36bp)上升明显。

下游周期板块中汽车(+27bp)、电力公用(+16bp)、电力设备(+6bp)和国防军工(+5bp)占比有所提高,而家电(-17bp)出现下降。

金融地产类和TMT类所有行业的持股市值占比在过去五周均出现上升,其中电子(+58bp)、非银(+42bp)和通信(+31bp)提升明显。

从更短期的过去一周维度来看,所有行业占比均有所提升,其中消费类(+58bp)、TMT(+36bp)、中游周期(+32bp)提升明显。

从细分行业角度观察,最近一周内北向资金关注的行业以消费、TMT和中游周期类为主,占比提高居前的有餐饮旅游(+206bp)、建材(+97bp)、食品饮料(+86bp)、电子(+81bp)和交通运输(+67bp)。

个股层面

个股层面

本周南向资金买入积极,银行板块收到青睐,其中建设银行累计净买入14.8亿港元,工商银行累计净买入11.4亿港元。

本周南向资金相对持股比例上升的Top10个股较为分散,其中白云山(600332,股吧)本周持股比例提高109bp,山东墨龙(002490,股吧)提高108bp。

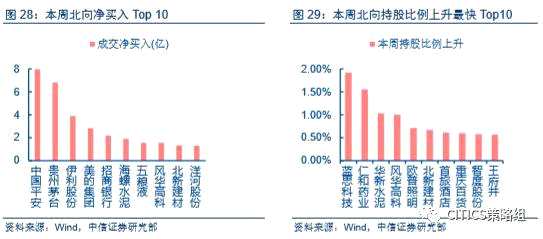

本周北向资金净买入最大的Top10个股集中在消费板块,主要包括贵州茅台(+6.8亿元)、伊利股份(+3.9亿元)、五粮液(+1.56亿元)和洋河股份(+1.31亿元)。非银板块的中国平安(+8.0亿元)继续上周活跃买入,建材板块龙头同样受到北向资金青睐。

本周北向资金净买入最大的Top10个股集中在消费板块,主要包括贵州茅台(+6.8亿元)、伊利股份(+3.9亿元)、五粮液(+1.56亿元)和洋河股份(+1.31亿元)。非银板块的中国平安(+8.0亿元)继续上周活跃买入,建材板块龙头同样受到北向资金青睐。

本周北向资金相对持股比例上升的Top10个股则集中在消费、电子和建材板块,其中消费板块中仁和药业(000650,股吧)(+155bp)、首旅酒店(600258,股吧)(+61bp)、重庆百货(600729,股吧)(+60bp)、王府井(600859,股吧)(+57bp),建材板块中华新水泥(600801,股吧)(+103bp)、北新建材(000786,股吧)(+67bp),以及电子板块中的蓝思科技(300433,股吧)(+192bp)和风华高科(000636,股吧)(+100bp)。

亮马组合

亮马组合

风险因素

风险因素

1.中美贸易摩擦大幅升级,严重影响出口主导型企业;

2.人民币对美元大幅贬值;

3.信用风险持续升温。

占比,下降,TMT,消费类,提升