招商宏观罗云峰:实体部门负债余额增速未来会趋于下行

摘要: 全市场权威债务、杠杆数据解读,只有债务周期不会说谎!基本结论:第一,实体部门11月末债务余额同比增速录得13.5%,与前值持平,

全市场权威债务、杠杆数据解读,只有债务周期不会说谎!

基本结论:

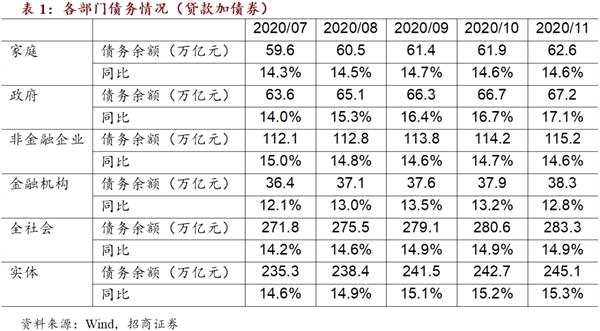

第一,实体部门11月末债务余额同比增速录得13.5%,与前值持平,过去两年实体部门加杠杆基本终结(即实体部门负债增速2018年底以来震荡上行,目前基本触及顶部),基本符合我们的预期。从部门结构上看,负债增速上行幅度最大的是政府(上升0.4个百分点),家庭和非金融企业保持平稳。根据现有数据,我们倾向认为,实体部门负债余额增速未来会趋于下行。

第二,具体来看,家庭部门负债增速稳定在14.6%;其中中长期贷款余额增长19.9%,略低于前值20.1%,短期贷款余额同比增长0.7%,略高于前值0.5%。政策层面“房住不炒”的指导目标未变,我们倾向于判断,家庭部门债务余额增速或已在9月见顶,对应房地产应很快转入弱周期。

第三,政府部门负债增速11月录得17.1%,前值16.9%,再创本轮上升周期新高。现有高频数据显示,12月末政府负债增速大概率不高于11月,关注财政扩张力度低于预期。

第四,非金融企业负债增速11月稳定在11.4%;从结构上来看,非标(信托贷款、委托贷款、未贴现票据)和信用债余额同比增速下降,贷款余额增速平稳,中长期贷款余额增速继续上行,但速度明显放缓。11月PPI同比降幅收敛,环比大幅增长0.5%,虽然后续同比降幅有望继续收敛,但环比改善弹性可能有限。加之考虑到目前的融资水平,市场化条件下,非金融企业继续主动加杠杆的意愿应该不强,更大概率会转向修复疫情期间明显恶化的资产负债表。

第五,金融机构方面,还需后续数据验证,但根据现有数据,11月货币政策或继续保持收敛状态。经历了5-11月的连续收紧后,货币政策后续进一步收紧挤压金融机构杠杆的空间和力度或比较有限,目标转向实体去杠杆。

第六,资产配置方面,在上述背景下,我们判断中国或已由过热(经济向上、政策不松)转入了滞胀(经济向下、政策不松)阶段,债券配置价值显现后,交易价值或亦会逐步显现,对应货币政策不再进一步收紧,而实体部门融资需求主动萎缩。

我们拆解的数据显示,考虑非标后,实体部门11月末债务余额同比增速录得13.5%,与前值持平,过去两年实体部门加杠杆基本终结(即实体部门负债增速2018年底以来震荡上行,目前基本触及顶部),基本符合我们的预期。从部门结构上看,负债增速上行幅度最大的是政府(上升0.4个百分点),家庭和非金融企业保持平稳。根据现有数据,我们倾向认为,实体部门负债余额增速未来会趋于下行。

具体来看,政府部门负债增速11月录得17.1%,前值16.9%,再创本轮上升周期新高。现有高频数据显示,12月末政府负债增速大概率不高于11月,关注财政扩张力度低于预期。非金融企业负债增速11月稳定在11.4%;从结构上来看,非标(信托贷款、委托贷款、未贴现票据)和信用债余额同比增速下降,贷款余额增速平稳,中长期贷款余额增速继续上行,但速度明显放缓。11月PPI同比降幅收敛,环比大幅增长0.5%,虽然后续同比降幅有望继续收敛,但环比改善弹性可能有限。加之考虑到目前的融资水平,市场化条件下,非金融企业继续主动加杠杆的意愿应该不强,更大概率会转向修复疫情期间明显恶化的资产负债表。家庭部门负债增速稳定在14.6%;其中中长期贷款余额增长19.9%,略低于前值20.1%,短期贷款余额同比增长0.7%,略高于前值0.5%。政策层面“房住不炒”的指导目标未变,我们倾向于判断,家庭部门债务余额增速或已在9月见顶,对应房地产应很快转入弱周期。

金融机构债务余额同比增速方面,11月份出现比一定程度上的下降;不过,在我们观察的广义金融机构债务规模中该数据占比约三成,还需关注后续广义金融机构债务数据。但根据现有数据,11月货币政策或继续保持收敛状态。

合并来看,实体部门负债增速2018年底以来震荡上行,目前基本触及顶部;7月以来支撑实体部门融资的唯一部门——政府,其负债增速或也于11月触顶。

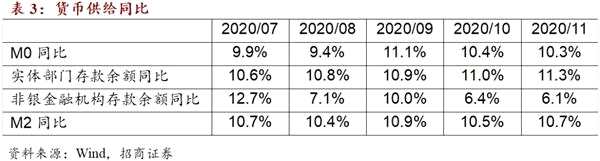

货币供给方面,11月M2同比增长10.7%,高于前值10.5%。分结构来看,只有M0余额增速低于前值;家庭、政府、非金融企业、非银金融机构存款余额同比增速均高于前值。合并来看,实体部门存款余额同比增速高于前值。

货币供给方面,11月M2同比增长10.7%,高于前值10.5%。分结构来看,只有M0余额增速低于前值;家庭、政府、非金融企业、非银金融机构存款余额同比增速均高于前值。合并来看,实体部门存款余额同比增速高于前值。

数据显示,按照最新口径,总规模为283.3万亿的社融余额11月末同比增长13.6%,前值13.7%。我们测算的总规模为283.3万亿的贷款加债券余额11月末同比增长14.9%,前值14.9%;进一步加入委托贷款、信托贷款、未贴现票据三项非标融资后,11月末总债务余额为305.0万亿,同比增长13.4%,前值13.4%。

数据显示,按照最新口径,总规模为283.3万亿的社融余额11月末同比增长13.6%,前值13.7%。我们测算的总规模为283.3万亿的贷款加债券余额11月末同比增长14.9%,前值14.9%;进一步加入委托贷款、信托贷款、未贴现票据三项非标融资后,11月末总债务余额为305.0万亿,同比增长13.4%,前值13.4%。

从结构上看,11月非金融企业贷款加债券余额同比增速略低于前值;如果加入信托贷款、委托贷款和未贴现票据三项非标融资,亦略低于前值。11月家庭部门债务余额同比增速稳定在14.6%,中长期贷款和短期贷款余额增速一降一升;政策层面“房住不炒”的指导目标未变,我们倾向于判断,家庭部门债务余额增速或已在9月见顶,对应房地产应很快转入弱周期。政府部门债务余额同比增速11月上升0.4个百分点至17.1%,发力程度与10月基本相当。金融机构方面,目前我们能观察到的金融机构债务约为38万亿,占广义金融机构债务规模的近三成,因此其代表性较差,根据现有数据,我们倾向于判断11月广义金融机构债务余额同比增速或低于前值。

货币供给方面,M2同比增速高于前值,缴准基数余额环比上升,M0环比上升、财政存款环比下降,结合央行公开市场操作和同业存单数据分析,11月超额备付金率或与10月基本相当,仍然处于较低水平。11月非银金融机构存款余额同比增速有所上升,其负债同比降幅亦有走阔,合并来看流动性压力或没有进一步增加。家庭存款余额同比增速有所上升,去杠杆下的后续变化值得关注;非金融企业活期存款储备同比增速继续大幅上升;财政存款余额同比增速小幅上升,政府债务余额同比增速继续小幅上升。合并来看,11月财政发力与10月基本相当,继5月货币政策转紧后,11月财政扩张或亦见顶。

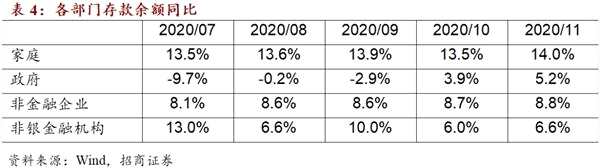

(1)11月实体部门存款余额同比增速上升,非银金融机构存款余额同比增速上升。

11月M2同比增长10.7%,前值10.5%;M0同比增长10.3%,前值10.4%。剔除掉M0之后,11月存款余额同比增长10.8%,前值10.5%。我们考虑计入M2的存款,11月底非银金融机构存款余额同比增长约6.1%,前值增长6.4%;家庭和非金融企业存款余额同比增长约11.3%,前值11.0%。

11月M1同比增长10.0%,前值9.1%。剔除掉M0之后,11月非金融企业活期存款余额同比增长9.9%,前值同比增长9.0%。

分部门来看,11月底家庭存款余额同比增长14.0%,前值13.5%;11月底非金融企业存款余额同比增长8.8%,前值8.7%;11月底政府存款余额同比增长5.2%,前值同比增长3.9%。11月底非银金融机构存款余额同比增长6.6%,前值增长6.0%。

(2)11月实体部门负债增速平稳。

11月底家庭贷款余额同比增长14.6%,前值14.6%,其中中长期贷款余额增长19.9%,略低于前值20.1%,短期贷款余额同比增长0.7%,前值同比上升0.5%。政策层面“房住不炒”的指导目标未变,我们倾向于判断,家庭部门债务余额增速或已在9月见顶,对应房地产应很快转入弱周期。

11月底非金融企业贷款余额同比增长12.5%,前值12.5%,中长期贷款余额同比增长15.4%,前值15.2%,短期贷款余额同比增速低于前值,票据融资余额同比增速略有上升;综合考虑贷款和债券,我们估算的数据显示,11月底非金融企业债务余额同比增长14.6%,前值14.7%。若进一步加入委托贷款、信托贷款、未贴现票据三项非标融资,11月底非金融企业债务余额同比增长11.4%,前值11.4%。11月PPI同比降幅收敛,环比大幅增长0.5%,虽然后续同比降幅有望继续收敛,但环比改善弹性可能有限。加之考虑到目前的融资水平,市场化条件下,非金融企业继续主动加杠杆的意愿应该不强,更大概率会转向修复疫情期间明显恶化的资产负债表。

11月底非银金融机构贷款余额同比大幅下降52.3%,前值同比下降39.3%;综合考虑贷款和债券,我们估算的数据显示,11月底非银金融机构债务余额同比下降3.0%,前值同比下降1.7%。11月底银行(含政策银行)债券余额同比增长14.5%,前值同比上涨14.9%。综合来看,11月底金融机构负债同比增长12.8%,前值同比上涨13.2%。目前我们能观察到的金融机构债务约为38万亿,占广义金融机构债务规模的近三成,因此其代表性较差,根据现有数据,我们倾向于判断11月广义金融机构债务余额同比增速或低于前值。

不考虑债务置换影响,11月底中国政府(不含信政合作)负债同比增长17.1%,前值16.7%,再创本轮上升周期新高。现有高频数据显示,12月末政府负债增速大概率不高于11月,关注财政扩张力度低于预期。

贷款和债券合计,11月末全社会负债余额同比增长14.9%,前值14.9%;其中实体部门负债同比增长15.3%,前值15.2%。进一步加入委托贷款、信托贷款、未贴现票据三项非标融资,11月末全社会负债余额同比增长13.4%,前值13.4%;其中实体部门负债同比增长13.5%,前值13.5%。

11月末家庭和非金融企业贷款中的中长期贷款占比65.7%,前值65.7%。

(文章来源:轩言全球宏观)

金融机构