国君策略:注意年底风格切换 积极布局银行、传媒等

摘要: 【国君策略-周议】保持理性,寻找差异化“β”来源:谈股问君导读预期之内的降准,国内外力量都走出了“提前量”,不宜过分解读。反而,应该重视结构配置,注意年底风格切换,积极布局新β——银行、传媒等。摘要市

【国君策略-周议】保持理性,寻找差异化“β”

来源: 谈股问君

导读

预期之内的降准,国内外力量都走出了“提前量”,不宜过分解读。反而,应该重视结构配置,注意年底风格切换,积极布局新β——银行、传媒等。

摘要

市场对降准本就有一定预期,在国常会之后,市场普遍认知到9月大概率将实施普遍降准与定向降准。而这一点,从股票市场表现上看,我们就能发现预期体现的反映。不仅仅是内资,外资也走出了“提前量”。结合陆股通净流入的情况看,外资在9月2日和9月5日均是高额的近流入。结合占比来看,2019年至今陆股通累计净流入1496亿元,而近6日累计净流入347亿元,占比接近25%。因此,预期之内的降准,短期不宜过分解读,但市场动力还有依赖于下一个超预期——专项债的提前量及时间节奏。

重新审视当前市场的逻辑:从盈利修复主线向风险提振切换。当前市场已然证真,经历了三大阶段。第一阶段,盈利修复预期模糊、抱团盈利稳定——白酒、A50。在这一阶段,市场对于盈利修复仍存在较大分歧,在不确定性之下寻求盈利确定性,白酒和A50抱团成为市场共识。第二阶段,盈利修复兑现,寻找盈利弹性品种——通信、电子、计算机。在这一阶段,市场逐步发现盈利预期兑现,同时TMT品种盈利暴雷风险大幅下降甚至业绩高于预期,弹性品种表现良好。第三阶段,盈利带动风险偏好扩散——军工、券商。这一阶段正在兑现之中。

从3个月维度看,风险偏好提振能走多远?关注年底的估值切换。基于2010年以来的数据复盘我们发现,每年四季度大小风格存在明显规律,上证50优于中证500的概率达67%(排除2015年牛市概率为75%),银行的绝对收益优势更为明显。究其背后的原因,我们认为有两个维度:1)预期层面,经济下行周期中,次年的增长担忧在年底会异常发酵,守候龙头成为首选;2)交易层面,年底各方考核压力到来,抱团波动小、高分工的龙头是优选策略。

第三胜负手开启,注意年底风格切换,积极布局新 “β”。1)银行。不仅仅是季末的历史优势,我们认为,伴随市场盈利见底回升趋势明确,全市场的盈利质量提升将会改善整体资产质量,这将对应银行不良率的修复带动其估值抬升。当前,是LPR改革压缩息差影响银行盈利预期充分发酵的时点,更是布局银行的绝佳时点。2)建筑、建材。下一个超预期的来源——专项债将会是刺激建筑、建材的关键一把火。3)传媒。高额商誉减值下的低基数效应,叠加盈利修复带来的风格切换效应,伴随事件性催化推进,传媒机会将逐步兑现。

目录

1.本周核心观点

2.预期之内的降准,短期不宜过分解读

3.重视结构配置,布局新β

4.五维跟踪亮点

正文

1.本周核心观点

市场对降准本就有一定预期,在国常会之后,市场普遍认知到9月大概率将实施普遍降准与定向降准。而这一点,从股票市场表现上看,我们就能发现预期体现的反映。

不仅仅是内资,外资也走出了“提前量”。结合陆股通净流入的情况看,外资在9月2日和9月5日均是高额的近流入。结合占比来看,2019年至今陆股通累计净流入1496亿元,而近6日累计净流入347亿元,占比接近25%。因此,预期之内的降准,短期不宜过分解读,但市场动力还有依赖于下一个超预期——专项债的提前量及时间节奏。

重新审视当前市场的逻辑:从盈利修复主线向风险提振切换。当前市场已然证真,经历了三大阶段。第一阶段,盈利修复预期模糊、抱团盈利稳定——白酒、A50。在这一阶段,市场对于盈利修复仍存在较大分歧,在不确定性之下寻求盈利确定性,白酒和A50抱团成为市场共识。第二阶段,盈利修复兑现,寻找盈利弹性品种——通信、电子、计算机。在这一阶段,市场逐步发现盈利预期兑现,同时TMT品种盈利暴雷风险大幅下降甚至业绩高于预期,弹性品种表现良好。第三阶段,盈利带动风险偏好扩散——军工、券商。这一阶段正在兑现之中。

从3个月维度看,风险偏好提振能走多远?关注年底的估值切换。基于2010年以来的数据复盘我们发现,每年四季度大小风格存在明显规律,上证50优于中证500的概率达67%(排除2015年牛市概率为75%),银行的绝对收益优势更为明显。究其背后的原因,我们认为有两个维度:1)预期层面,经济下行周期中,次年的增长担忧在年底会异常发酵,守候龙头成为首选;2)交易层面,年底各方考核压力到来,抱团波动小、高分工的龙头是优选策略。

第三胜负手开启,注意年底风格切换,积极布局新“β”。1)银行。不仅仅是季末的历史优势,我们认为,伴随市场盈利见底回升趋势明确,全市场的盈利质量提升将会改善整体资产质量,这将对应银行不良率的修复带动其估值抬升。当前,是LPR改革压缩息差影响银行盈利预期充分发酵的时点,更是布局银行的绝佳时点。2)建筑、建材。下一个超预期的来源——专项债将会是刺激建筑、建材的关键一把火。3)传媒。高额商誉减值下的低基数效应,叠加盈利修复带来的风格切换效应,伴随事件性催化推进,传媒机会将逐步兑现。

2.预期之内的降准,短期不宜过分解读

9月4日,国常会明确提出三个核心政策,一是提前下达明年专项债部分新增额度,确保明年初即可使用见效,并扩大使用范围;二是加快落实降低实际利率水平的措施;三是及时运用普遍降准和定向降准等政策工具,引导金融机构将资金更多用于普惠金融。市场对降准本就有一定预期,在国常会之后,市场普遍认知到9月大概率将实施普遍降准与定向降准。而这一点,股票市场预期体现的更为提前。8月31日,国务院金融稳定发展委员会强调“加大宏观经济政策的逆周期调节力度”,9月2日股票市场就开始表现。综合而言,我们认为此次降准落地并不超出市场预期。

不仅仅是内资,外资也走出了“提前量”。结合陆股通净流入的情况看,外资在9月2日和9月5日均是高额的近流入。结合占比来看,2019年至今陆股通累计净流入1496亿元,而近6日累计净流入347亿元,占比接近25%。因此,我们认为外资短期也走出了一定“提前量”。

不仅仅是内资,外资也走出了“提前量”。结合陆股通净流入的情况看,外资在9月2日和9月5日均是高额的近流入。结合占比来看,2019年至今陆股通累计净流入1496亿元,而近6日累计净流入347亿元,占比接近25%。因此,我们认为外资短期也走出了一定“提前量”。

短期降准不宜过分解读,但市场动力还有依赖于下一个超预期。我们在总量团队的报告《经济缓中趋稳,权益战略配置——四季度经济、政策与投资策略展望》中强调,全球经济承压+出口景气恶化背景下基本面存在压力,但是需求侧政策有望不断超预期。财政将通过专项债,货币将通过流动性(降准)来共同提振基建投资需求。当前货币端已看到落地,财政端的超预期将是影响市场的关键。

短期降准不宜过分解读,但市场动力还有依赖于下一个超预期。我们在总量团队的报告《经济缓中趋稳,权益战略配置——四季度经济、政策与投资策略展望》中强调,全球经济承压+出口景气恶化背景下基本面存在压力,但是需求侧政策有望不断超预期。财政将通过专项债,货币将通过流动性(降准)来共同提振基建投资需求。当前货币端已看到落地,财政端的超预期将是影响市场的关键。

3.重视结构配置,布局新β

重新审视当前市场的逻辑:从盈利修复主线向风险提振切换。我们在6月1日发布的中期策略报告《4X4配置体系:进入绝佳战略配置阶段》中提出,盈利修复是后续的市场主线,推荐消费和成长风格。当前市场已然证真,经历了三大阶段。第一阶段,盈利修复预期模糊、抱团盈利稳定——白酒、A50。在这一阶段,市场对于盈利修复仍存在较大分歧,在不确定性之下寻求盈利确定性,白酒和A50抱团成为市场共识。第二阶段,盈利修复兑现,寻找盈利弹性品种——通信、电子、计算机。在这一阶段,市场逐步发现盈利预期兑现,同时TMT品种盈利暴雷风险大幅下降甚至业绩高于预期,弹性品种表现良好。第三阶段,盈利带动风险偏好扩散——军工、券商。这一阶段正在兑现之中。

从3个月维度看,风险偏好提振能走多远?关注年底的估值切换。基于2010年以来的数据复盘我们发现,每年四季度大小风格存在明显规律,近9年上证50优于优于中证500的次数是6次,概率达67%(排除2015年牛市概率为75%)。究其背后的原因,我们认为有两个维度:1)预期层面,经济下行周期中,次年的增长担忧在年底会异常发酵,守候龙头成为首选;2)交易层面,年底各方考核压力到来,抱团波动小、高分工的龙头是优选策略。

从行业上看,更为明显。近9年来,银行行业四季度有7次出现绝对收益,概率达到78%。反观计算机,近9年来12月份只有2次出现绝对收益。行业分化异常明显。而这也是我们一直强调,年底防突变,第三胜负手的逻辑基础之一。

从行业上看,更为明显。近9年来,银行行业四季度有7次出现绝对收益,概率达到78%。反观计算机,近9年来12月份只有2次出现绝对收益。行业分化异常明显。而这也是我们一直强调,年底防突变,第三胜负手的逻辑基础之一。

第三胜负手开启,注意年底风格切换,积极布局新的“β”品种。1)银行。中报我们已经观测到银行不良率的修复,而市场对于这一点的认知较为不充分。我们认为,伴随市场盈利见底回升趋势明确,全市场的盈利质量提升将会改善整体资产质量,这将对应银行不良率的修复带动其估值抬升。当前,是LPR改革压缩息差影响银行盈利预期充分发酵的时点,更是布局银行的绝佳时点。2)建筑、建材。需求侧跟进的重要基础之一是基建发力,我们不怀疑地产“房住不炒”的力度,但是专项债提前发行预期带来的建筑建材链条的投资机会有望进一步发酵。3)传媒。高额商誉减值下的低基数效应,叠加盈利修复带来的风格切换效应,伴随事件性催化推进,传媒机会将逐步兑现。

第三胜负手开启,注意年底风格切换,积极布局新的“β”品种。1)银行。中报我们已经观测到银行不良率的修复,而市场对于这一点的认知较为不充分。我们认为,伴随市场盈利见底回升趋势明确,全市场的盈利质量提升将会改善整体资产质量,这将对应银行不良率的修复带动其估值抬升。当前,是LPR改革压缩息差影响银行盈利预期充分发酵的时点,更是布局银行的绝佳时点。2)建筑、建材。需求侧跟进的重要基础之一是基建发力,我们不怀疑地产“房住不炒”的力度,但是专项债提前发行预期带来的建筑建材链条的投资机会有望进一步发酵。3)传媒。高额商誉减值下的低基数效应,叠加盈利修复带来的风格切换效应,伴随事件性催化推进,传媒机会将逐步兑现。

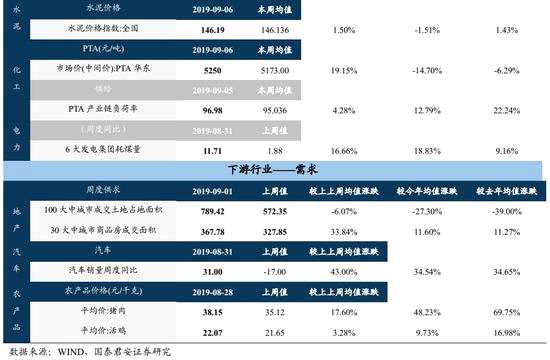

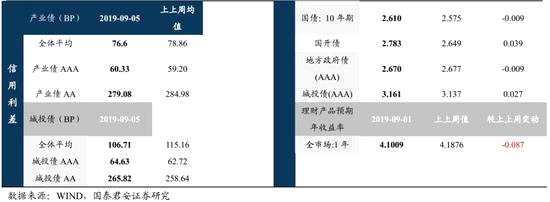

4.五维跟踪亮点

盈利,预期,市场,修复,我们