大幅预增!中小银行业绩“靓丽”

摘要: 三季报进入披露期,银行的经营状况也逐渐浮出水面。10月17日晚,杭州银行(行情600926,诊股)和江苏银行(行情600919,诊股)发布业绩预告。2022年前三季度,

三季报进入披露期,银行的经营状况也逐渐浮出水面。

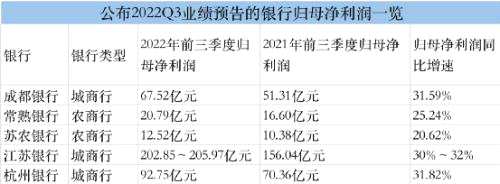

10月17日晚,杭州银行(行情600926,诊股)和江苏银行(行情600919,诊股)发布业绩预告。2022年前三季度,两家银行的归母净利润同比增长率分别达到“31.82%”和“30%至32%”。日前,成都银行(行情601838,诊股)、常熟银行(行情601128,诊股)、【苏农银行(603323)、股吧】(行情603323,诊股)也公开了2022年前三季度预计业绩情况,3家银行归母净利润较去年同期分别增长35.91%、25.24%和20.62%。

国金证券(行情600109,诊股)在研报中表示,银行业第三季度披露的业绩符合预期,利于催化银行股均值回归,“提振市场信心”;市场对城商行以及不良贷款周期性暴露的风险担忧将得到缓释。

五家银行业绩“报喜”

目前披露了2022年前三季度业绩预告的银行共有5家,其中成都银行、江苏银行和杭州银行为城商行,常熟银行和苏农银行为农商行。5家银行2022年前三季度归母净利润较去年同期均有所增加,杭州银行增速最高,达到31.82%。

需要注意的是,上述数据均未经审计,具体财务数据以正式公告为准;各银行在公告中均提示投资者注意风险。

提及业绩预增的原因,江苏银行表示,“江苏银行坚决贯彻落实中央大政方针和江苏省委、省政府决策部署,以建设‘智慧化、特色化、国际化、综合化’的服务领先银行为战略引领,始终坚持服务实体经济,统筹推进经营管理各项工作,业务规模、效益、质量稳步提升。”

杭州银行则表示,“公司坚定按照“二二五五”战略的指引,坚持“稳中求进” 总基调,以客户为中心、以效益为导向、以奋斗者为本,强化数 智赋能,精益求精,加快构建新发展格局,推进高质量发展。”

不良贷款率下降

拨备覆盖率提升

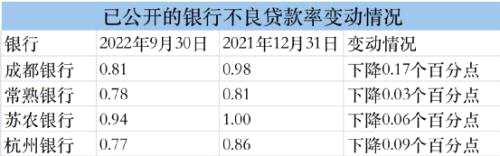

不良贷款率和拨备覆盖率是评估银行持续经营状况的重要指标。率先发布2022年第三季度业绩预告的5家银行中,有4家公布了不良贷款率,有3家公布了拨备覆盖率。从现有的数据看,这些银行的不良贷款率均有下降,拨备覆盖率均有提升。

具体来看,成都银行的不良贷款率下降幅度最高。2021年末,成都银行不良贷款率百分点为0.98,第三季度末内下降了0.17个百分点至0.81。常熟银行、苏农银行和杭州银行的不良贷款率也均有所下降。

常熟银行、苏农银行和杭州银行均公布了其三个季度内拨备覆盖率的变动情况,分别提升10.20个百分点、25个百分点和15.96个百分点。

风险缓释

银行股或将均值回归

“三季度已发布业绩快报来看,银行表现大幅超预期”,海通国际在研报中表示。国金证券赵伟也认为银行业现已披露的Q3业绩亮眼,并进一步指出,两个维度(城商行风险和不良贷款周期性暴露的风险)得以缓释,利于催化银行股均值回归。

具体来看,城商行的风险有所缓释。“从银行的商业模式看,如果营收的增速足够高,不良贷款并不可怕,因为有足够的收入去核销不良贷款,从而维持较低的账面不良率,因此增速是对抗风险的重要法宝。年初以来,维持高增速的优质城商行,杭州行、江苏行和成都行都获得了相对收益。但是近两个月,市场担心城投风险暴露的情况下,城商行将杀估值。但是从成都银行业绩披露来看,Q3归母净利润增速达32%,且不良率环比继续下降至0.81%。只要增速不会出现超预期回落,市场对城商行风险担忧料将被缓释。”

不良贷款周期性暴露的风险也有所缓释。“信贷增速下行,导致账面不良生成率的抬头。在中报里,部分信贷增速较慢的银行,广义不良生成率有所上升。8月份以来新增人民币贷款规模不断超预期,调研可知其中制造业和基建类贷款均有所反弹。同时,预计近期大行6000亿涉房授信额度以及设备改造的贷款投放都将发力,信贷增速短期不会出现坍塌从而出现不良贷款的周期性暴露。”

银行板块估值处于低位

性价比凸显

“目前银行板块的估值处于低位”,招商证券(行情600999,诊股)银行业首席廖志明和浙商证券(行情601878,诊股)研究所所长,和首位银行业白金分析师浙商证券邱冠华均表示。

廖志明表示,“A股银行板块PB估值及机构持仓比例均处于历史低位,性价比凸显”。邱冠华也在研报中指出,“银行板块估值已来到低位。”

“近期政策发力之下,经济或小幅复苏,驱动银行板块估值适度修复;年底往往有估值切换的行情。9月社融数据对银行板块构成利好”,廖志明总结道。

邱冠华在研报中进一步指出,未来银行业有结构性机遇。“①科技强国和绿色发展战略下的结构调整机遇。“实施科教兴国”战略从“高质量发展”中独立出来单独成段;同时,绿色发展与产业结构调整的关系更加紧密。这些领域集中体现经济发展的质,也是银行未来结构调整的主要方向。②居民收入与社会保障发展下的财富管理机遇。二十大继续强调“增加低收入者收入,扩大中等收入群体”,财富管理发展具备基本条件;同时,“健全多层次社会保障体系”蕴含保障类金融产品发展潜力。”

不良贷款,杭州银行