嘉实基金三季度投资展望:中长期看好股票资产以及贵金属 短期小心价值陷阱

摘要: 嘉实基金2020年三季度投资展望【要点】二季度疫情走势反复,但市场对疫情的定价已相对充分。经济复苏与流动性成为资产定价的主要因素,下半年市场将逐步进入恢复周期的复苏阶段。

嘉实基金2020年三季度投资展望

【要点】

二季度疫情走势反复,但市场对疫情的定价已相对充分。经济复苏与流动性成为资产定价的主要因素,下半年市场将逐步进入恢复周期的复苏阶段。

疫情爆发至今,新一轮全球货币宽松潮开启。全球资产快速反弹回升,风险偏好恢复到接近正常区间。增长信心的恢复和货币政策共同推动了上行。

三季度仍需防范疫情反复,同时要谨慎提防海外政治风险及市场变化带来的溢出风险,贸易博弈及相关政策变化增加了投资不确定性。

从资产配置的战略角度出发,风险资产有望成为流动性外溢的受益者,但要警惕节奏风险。中长期角度我们看好中国股票资产以及贵金属,对债券整体呈中性态度,短期投资者要小心价值陷阱。

二季度市场表现&金融市场信号

2020年4月以来风险资产大幅反弹,主要贡献为估值,盈利预期处于持续下调的过程中。今年以来至二季度各地区表现主要影响因素为产业结构和疫情控制情况;因此疫情控制较好、以及宅经济占比较大的市场表现更好。

总体来看,A股与全球相关性自3月略有回落后,4月~5月又上升至历史高位;中国国债收益率曲线呈现牛陡、边际有一定平坦化;美元流动性回归正常,货币、商品、利率市场均指向周期改善的“Cycle Up”交易;第二季度风格进一步极致:价值、高股息风格降幅较大,市值风格比较均衡;三季度风格切换的概率较高。虽然市场整体估值不高,但消费、医药和科技结构估值仍不低。

季度聚焦:疫情反复

中欧疫情见顶回落,欧洲总体处于平台期,欧洲开放国家如德国、法国等经济活动修复较快。美国疫情在6月份之后确实有所上行,更像是第一波疫情的延续。新增病例数有上升,阳性率和新增住院人数均有攀升,南方部分州攀升较多。新型市场整体处于疫情上升期,巴西、印度等国仍在持续爆发,疫情处于攀升的过程当中。

季度聚焦:政策刺激与经济修复

总体而言,各国的财政刺激政策的争相出台已经告一段落。我们预期美国可能会有进一步的财政刺激措施,规模大概在一万亿美金左右,欧洲复兴基金的进程可能会在未来进一步推进。各国央行的货币政策宽松也进入停滞区间,美联储回购量在近期下行,并且推后了操作时间;资产负债表规模甚至有所收缩(更多是技术性原因)。尽管仍有美联储YCC政策(收益率曲线政策)可以期待,但是总体上,货币政策也进入了观望的区间。

国内外宏观形势

国内外宏观形势

随着美国解封,经济数据继续修复,并且速度相较于5月略有加快。景气调查继续反弹,消费者信心有所反弹,但仍处于低位,劳动力市场边际改善。欧洲主要国家二季度PMI显着反弹,ZEW景气指数大幅反弹,表明市场信心大幅增加。

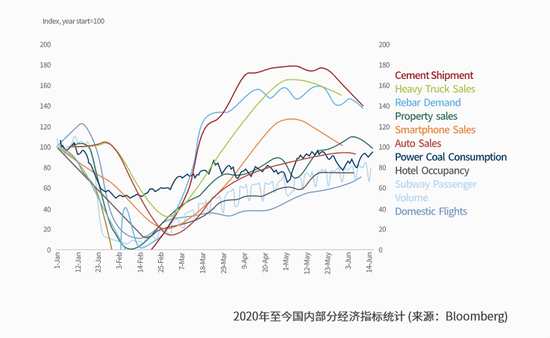

中国经济状况在进入6月后边际有所下行,与前期积压订单的消化以及南方雨水量有很大关系,但部分仍然较强。从信贷数据看,本周期宽松货币政策生效、社融增速同比稳步抬升,M1/M2同比稳步抬升。从财政数据看,广义财政赤字面临显着扩大,按照今年财政预算,6-12月仍有11.2万亿元赤字空间,下半年财政政策将发挥更大作用。从流动性数据看,货币政策全面宽松,6月短端资金价格有所抬升,债市波动、长端回升较大。货币政策转向之下,侧重直达实体与小微企业的导向,城投与企业债信用利差重新走低。从景气/领先指标看,5、6月PMI连续两月进入扩张区间,失业率回落。从需求-投资链条看,固定资产投资下滑严重,基建投资下滑明显,制造业周期疲软。

中报展望

中报展望

基于工业企业盈利数据,中报整体利润增速触底回升,二季度单季盈利与去年基本持平。随着复工复产加速推进,五月的工业企业利润增速已经转正至6%左右,预计二季度非金融企业利润增速与去年同期持平。分行业看,制造业整体恢复速度最为突出。主要代表包括电子通信、专用设备(工程机械)、汽车等领域;医药、橡胶等受益防疫物资需求旺盛持续高增。消费品种偏必选的食品、农产品、造纸印刷品恢复较好。

资产配置战略部署

2020年前两季度受疫情冲击,世界主要经济体的周期位置产生不同变化。中美欧均已基本探明疫情造成的周期底部(中国一季度见底、美欧二季度见底),并逐步进入长期趋势增长水平恢复过程之中,对应经典经济周期的复苏阶段。总体来说,中期增长动能走在逐步恢复的路径上,除非特别极端的疫情二次爆发,6~12个月的前景总体清晰。周期节奏上,由于疫情发展的先后和疫情控制力度不同,中国领先欧美的身位顺序比较清晰。海外疫情仍处于不稳定状态,市场仍充满不确定性,并可能会出现进一步调整。全球资金流向仍处于震荡中。

维持中期战略配置角度股票好于债券的判断。中国股票整体(以上证综指前期低点2640点为参照)处于中期(6~12个月维度)上升趋势。整体估值低于历史平均,但结构分化较大。从配置效果而言,结构选择在当前是比判断宽基指数更重要的问题。在6个月的维度,我们认为低估值的金融与周期权重有较大概率胜出必选消费和科技为代表的成长风格指数。

资产配置方向性观点

我们对2020年三季度的投资看法主要包括:

国内股票资产比较角度吸引力较高:

随着全球股票市场反弹,偏股型基金发行回暖。4月北向资金大幅回流533亿,个人投资者入市资金反弹,因此可以更多关注国内股票配置。从行业比较的角度,PEG维度被显着低估的行业有建筑、建材、房地产等。历史相对PB-ROE框架下兼具性价比和弹性的有建筑、汽车、交运、传媒、银行、有色等。

对全球债券保持中性:

在美国和其它国家的宽松货币政策之下,我们维持对全球固定收益长期回报较低的预期。尽管过去几年,固收产品的的收益率一直处于较低水平, 但高质量的、全球多元化固定收益类投资仍将为多元资产组合提供抵御风险的重要作用。

黄金仍具战略配置价值和上涨空间:

从近期走势来看,原油减产叠加市场加速出清,预计未来油价往上空间不大。由金铜比、金油比可得,目前通缩预期有所回落,但仍处于偏高位置;美国长期实际利率转负,且在近期进一步下行。因此低利率环境利好黄金,大概率能在疫情反复下起避险支撑作用。相较而言,有色金属有望受益于全球经济修复迎来做多机会。

关注长期回报与长期风险:

市场仍然充满不确定性,并可能会出现进一步调整。我们建议长期投资者将重点放在长期预期回报上,尽量避免投机交易和市场择时的短线行为。

* 风险提示及免责声明:本文不构成任何投资建议或承诺。嘉实基金管理有限公司(以下简称“嘉实基金”)或嘉实基金的相关部门、雇员不对任何人使用本文件内容的行为或由此而引致的任何损失承担任何责任。投资有风险,过往业绩并不代表其未来表现,嘉实基金管理的某一基金的业绩表现也不代表其他基金的业绩表现。请投资者认真阅读基金合同、招募说明书以及公告等相关法律文件。基金投资需谨慎。

(文章来源:互联网)

疫情,货币政策,二季度