微电生理:微创系第四家分拆上市 核心产品市占率仍较低

摘要: 今日,微电生理正式启动申购,网上申购代码为787351.该公司拟发行7060万股,发行价格为16.51元/股。按本次发行价和新股发行数量,其预计募集资金10.12亿元,扣除发行费用后,

今日,【微电生理(688351)、股吧】正式启动申购,网上申购代码为787351.该公司拟发行7060万股,发行价格为16.51元/股。按本次发行价和新股发行数量,其预计募集资金10.12亿元,扣除发行费用后,预计募集资金净额10.7亿元。

招股书显示,微电生理成立于2010年,为“微创系”分拆上市的第4家公司。公司专注于电生理介入诊疗与消融治疗领域创新医疗器械研发、生产和销售。

从数据上看,2019年至2021年,微电生理营收分别为2.99亿元、6.29亿元 、6.69亿元;归母净利润分别为-1512.89万元、574.19万元、-1197.43万元。

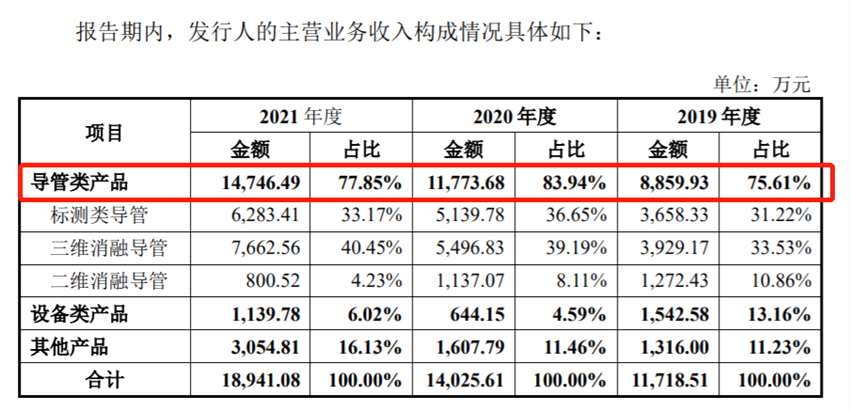

七成收入来自导管类产品

在心脏医学领域,电生理技术主要用于对心律失常病症的诊断和治疗,二维和三维技术为电生理手术中常见的技术手段。报告期内,公司已上市产品主要包括6项标测类导管、3项三维消融导管、2项二维消融导管、三维标测系统及2项其他设备。

从营收上看,微电生理营收主要来自导管类产品,近三年占比分别为75.61%、83.94%、77.85%。其中,三维消融导管稳定增长,收入规模从3929.17万元上升至7662.56万元,占比也从33.53%增长至40.45%。

从产品管线上来看,微电生理目前在研产品管线主要拥有6款产品,其中进入临床的核心产品包括压力感知磁定位灌注射频消融导管、冷冻消融系统及冷冻消融导管,招股书表示预计将于2023年进行商业化。 另外,在研发上,微电生理的投入持续增长。招股书显示,2019年-2021年,公司研发投入在营收占比分别为 34.59%、46.12%和47.40%,年均复合增长率达48.91%,累计研发投入为1.96亿元。

从产品管线上来看,微电生理目前在研产品管线主要拥有6款产品,其中进入临床的核心产品包括压力感知磁定位灌注射频消融导管、冷冻消融系统及冷冻消融导管,招股书表示预计将于2023年进行商业化。 另外,在研发上,微电生理的投入持续增长。招股书显示,2019年-2021年,公司研发投入在营收占比分别为 34.59%、46.12%和47.40%,年均复合增长率达48.91%,累计研发投入为1.96亿元。

产品市占率较低

从行业竞争市场看,微电生理仍要面临不小的压力。

在中国心脏电生理器械市场中,国际行业巨头进入时间长,市场占比高,竞争优势明显,已形成市场壁垒。尽管心脏电生理手术已经从二维时代进入三维时代,本土企业也尽力追赶差距,不过,从市占率上看,国际龙头仍为主力。

根据弗若斯特沙利文报告,2020年中国电生理器械市场的前三名均为进口厂商,其中,强生以30.30亿元销售额独占58.8%的市场份额;其次是雅培和美敦力,三者合计市场份额超85%。微电生理仅次于国内龙头【惠泰医疗(688617)、股吧】,排名第五,市场份额约为2.7%。

对此,微电生理坦言,公司成立时间较短,且经营规模较小、融资渠道单一,在整体实力方面与国际行业巨头相比仍存在较大差距。

在网上首发路演中,微电生理董事长顾哲毅对《科创板日报》表示,与国内竞品相比,公司的竞争优势也较为明显,主要体现在四个方面:领先的技术优势和丰富的技术储备、稳定且高效的销售网络及高水平的临床技术支持团队、优秀的研发团队和经验丰富的管理团队和国产领先的三维电生理手术量及市场认可度。

另外,在心脏电生理设备类产品中,公司报告期各期的销售收入分别为1542.58万元、644.15万元和1139.78万元,金额较小且占主营业务收入的比例较低,2021年营收占比仅为6.02%。

此外,从市场看,我国主要有6家企业具备三维心脏电生理标测系统已上市产品,其中跨国医疗器械厂商产品占据主导地位。

数据显示,2020年中国三维心脏电生理手术量排名中,强生与雅培合计市场份额超过90%,微电生理市场份额仅为4.2%,设备类产品市场推广中面临来自进口厂商的激烈竞争。

对此,微电生理表示,公司设备类产品在国内获批上市日期较晚,仍处于产品导入阶段,预期会存在相对较长的市场推广周期。

生理