中泰:海外震荡对节后国内影响几何 股市机会重在结构

摘要: 海外市场震荡对节后国内市场影响几何来源:李迅雷金融与投资十一假期期间,国内市场休市,而海外却大幅震荡,背后的原因何在?海内外的经济边际上又发生了什么变化?如何看待假期归来后国内金融市场的走势?

海外市场震荡对节后国内市场影响几何

十一假期期间,国内市场休市,而海外却大幅震荡,背后的原因何在?海内外的经济边际上又发生了什么变化?如何看待假期归来后国内金融市场的走势?本报告对这些问题进行了梳理分析。

中泰宏观每周思考第46期

摘要

1、经济数据低迷,外需继续降温。美国制造业和非制造业PMI双双创新低,生产端持续走弱,薪酬增速开始下滑,未来会影响消费需求。欧元区制造业PMI再创新低,尤其是德国创制造业PMI公布以来的历史新低。欧美贸易关系也更加紧张,全球不确定性再增加。

2、海外市场震荡,风险到避险。受经济低迷和风险事件影响,海外投资者风险偏好有所下降,股票市场普遍下跌,主要商品价格回调。而避险情绪有所上升,各国长债收益率普遍下降,日元大幅升值,黄金、白银等贵金属价格亦有回升。

3、国内经济暂稳,下行趋势未改。国庆假期旅游消费再创新高,旅游收入增速回升,尤其是红色旅游持续走热。受主旋律电影推动,国内票房收入大增。恒大、碧桂园9月合同销售大增,融资环境偏紧,地产开发商降价推盘。但土地成交市场继续遇冷,房地产市场仍在继续降温。

4、债牛仍会延续,股市重在结构。当前全球经济仍在继续降温,尤其是我国不再进行大水漫灌强刺激的情况下,全球很难找寻经济上的增量,这一波经济下行周期会很长。再加上贸易、地缘政治等风险事件不断,全球避险资产价值提升的趋势并未被打破。就国内情况而言,经济下行、政策宽松,我们仍继续看好国内利率类债券资产和高股息、稳定分红的权益类资产。在流动性宽松、政策积极支持的环境下,新经济领域的核心资产具有长期投资价值。而地产周期向下、政策仍未放松,周期类资产估值低,应该把握的是反弹机会,而不是反转的趋势性机会。

1

经济数据低迷,外需继续降温

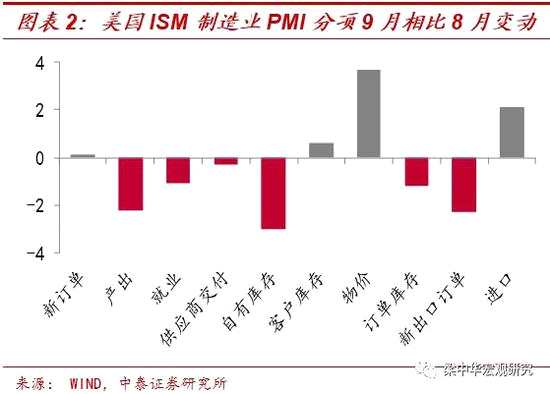

美国ISM制造业PMI与非制造业PMI双双创新低。10月1日公布的9月ISM制造业PMI由上月的49.1下滑至47.8,创2009年6月以来的最低水平,已经连续2月落在枯荣线以下。具体分项来看,9月产出、新出口订单下滑较多,成为美国制造业PMI的主要拖累,尤其是新出口订单下滑至41.0,创2009年3月以来新低,贸易关系不确定性的负面影响也在不断凸显。

除此之外,10月3日公布的9月ISM非制造业PMI也下滑至52.6,虽然仍在枯荣线之上,但是创2016年8月以来新低,显然美国生产端在持续走弱。

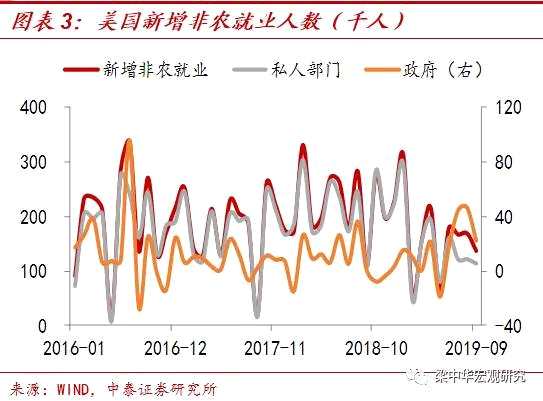

10月4日美国公布的9月非农新增就业人数13.6万人,也不及市场预期,已经连续2月下滑。今年以来新增非农就业人口月均仅16.1万人,较2018年月均的22.3万人出现下滑,并且过去3个月美国新增非农就业人口月均仅15.7万人。

10月4日美国公布的9月非农新增就业人数13.6万人,也不及市场预期,已经连续2月下滑。今年以来新增非农就业人口月均仅16.1万人,较2018年月均的22.3万人出现下滑,并且过去3个月美国新增非农就业人口月均仅15.7万人。

具体来看,制造业新增就业由正转负为-0.2万人,为今年4月以来新低,今年以来月度均值仅为0.5万,远低于18年月度均值2.2万,成为非农就业的主要拖累。服务生产新增就业10.9万,是非农就业的主要贡献,但批零就业持续低迷,9月零售业新增就业-1.1万人,已经连续8个月负增长。

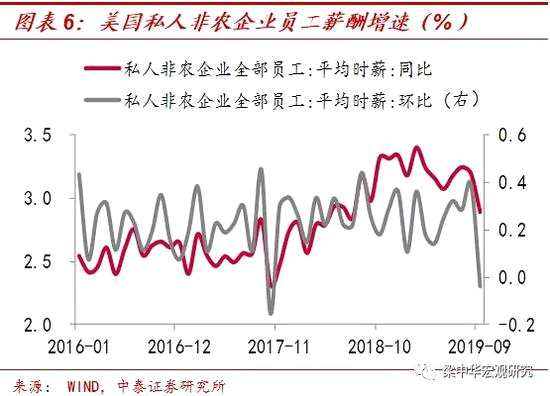

美国失业率创新低,但薪酬增速开始下滑。10月4日美国公布的9月失业率下降至3.5%,创1969年12月以来新低,显示美国已经处于充分就业状态。但是,私人非农企业员工薪酬一改前期回暖趋势,开始回落。9月私人非农企业员工平均时薪28.09美元,同比增速下滑0.3个百分点,为2018年7月以来新低;环比增速下滑0.4个百分点,为2017年10月以来最低水平。薪酬增速的回落,或拖累美国私人消费,从而拖累美国整体经济。

美国失业率创新低,但薪酬增速开始下滑。10月4日美国公布的9月失业率下降至3.5%,创1969年12月以来新低,显示美国已经处于充分就业状态。但是,私人非农企业员工薪酬一改前期回暖趋势,开始回落。9月私人非农企业员工平均时薪28.09美元,同比增速下滑0.3个百分点,为2018年7月以来新低;环比增速下滑0.4个百分点,为2017年10月以来最低水平。薪酬增速的回落,或拖累美国私人消费,从而拖累美国整体经济。

纽约联储宽松加码,流动性紧张问题或超市场预期。10月4日纽约联储宣布将隔夜回购操作的期限从10月10日延长至11月4日,回购规模至少为750亿美元,同时自10月7日起开展定期回购操作,回购规模至少为350亿或450亿美元。纽约联储自9月17日宣布重启回购操作以来,截止10月4日累计向市场投放了9382亿美元,美元流动性紧张问题或超市场预期。

纽约联储宽松加码,流动性紧张问题或超市场预期。10月4日纽约联储宣布将隔夜回购操作的期限从10月10日延长至11月4日,回购规模至少为750亿美元,同时自10月7日起开展定期回购操作,回购规模至少为350亿或450亿美元。纽约联储自9月17日宣布重启回购操作以来,截止10月4日累计向市场投放了9382亿美元,美元流动性紧张问题或超市场预期。

欧元区制造业PMI创新低,通胀指数仍在下滑。10月1日公布的9月欧元区制造业PMI终值下滑至45.7,创2012年10月以来新低,已经连续8个月落入枯荣线以下。不仅如此,欧元区9月调和CPI同比指数下滑至0.9%,为2016年11月以来最低水平。

欧元区制造业PMI创新低,通胀指数仍在下滑。10月1日公布的9月欧元区制造业PMI终值下滑至45.7,创2012年10月以来新低,已经连续8个月落入枯荣线以下。不仅如此,欧元区9月调和CPI同比指数下滑至0.9%,为2016年11月以来最低水平。

从主要国家来看,德国、英国、法国和意大利的制造业PMI均在下滑,尤其是德国。9月德国制造业PMI下滑至41.7,创历史新低,为2009年数据公布以来的最低值,作为欧元区主要经济动力的德国的持续恶化,或进一步拖累欧元区经济。尽管,9月法国制造业PMI仍在枯荣线之上,但也已经下滑至50.1。

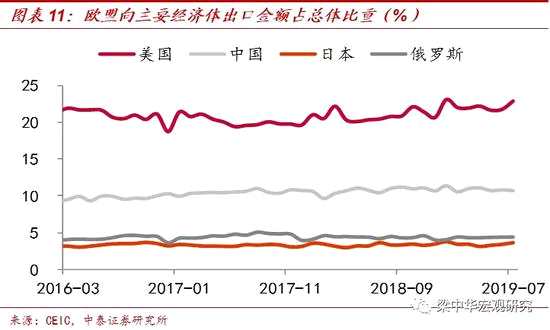

除此之外,欧盟与美国贸易关系进一步恶化。

除此之外,欧盟与美国贸易关系进一步恶化。

2

2

海外市场震荡:从风险到避险

受经济数据低迷影响,上周海外股票市场普遍下跌。美国10月1日公布PMI指数不及预期,道琼斯、纳斯达克以及标普当日分别下跌1.28%、1.13%和1.19%,此后公布非农就业以及失业率数据,非农就业不及预期但失业率创新低,美股小幅反弹,截至10月4日,美国纽交所综合指数累计下跌1.1%。

欧洲方面,美欧贸易问题升温,同时受脱欧问题拖累,英国、德国、法国股指受挫,伦敦金融时报100指数、巴黎CAC指数以及法兰克福DAX指数分别下跌3.6%、3%以及2.7%。

全球其它主要股指也明显下跌,孟买sensex指数、日经225指数、韩国综合指数分别下跌3%、2.1%以及1.4%。

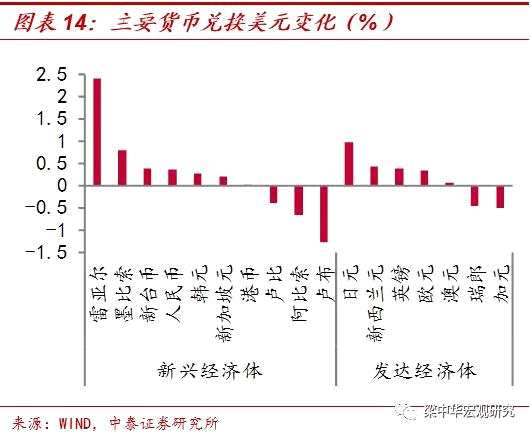

美元指数走弱,日元避险属性增强。同样受到美国经济数据不及预期影响,美元指数十一期间累计下跌0.3%,欧元兑美元汇率则上升0.3%。但值得注意的一点是,在美欧经济均存在较大不确定性的情况下,日元兑美元汇率以及兑欧元汇率分别上升1%和0.9%,避险属性增强。

美元指数走弱,日元避险属性增强。同样受到美国经济数据不及预期影响,美元指数十一期间累计下跌0.3%,欧元兑美元汇率则上升0.3%。但值得注意的一点是,在美欧经济均存在较大不确定性的情况下,日元兑美元汇率以及兑欧元汇率分别上升1%和0.9%,避险属性增强。

风险偏好下降,发达经济体长债收益率普遍下降。由于美欧经济均不及预期,投资者风险偏好有所下降,欧美主要发达经济体债券市场长端收益率出现普遍下降,美国、英国、德国10年期国债收益率分别下行17bp、5bp以及1bp至1.52%、0.44%以及-0.59%。

风险偏好下降,发达经济体长债收益率普遍下降。由于美欧经济均不及预期,投资者风险偏好有所下降,欧美主要发达经济体债券市场长端收益率出现普遍下降,美国、英国、德国10年期国债收益率分别下行17bp、5bp以及1bp至1.52%、0.44%以及-0.59%。

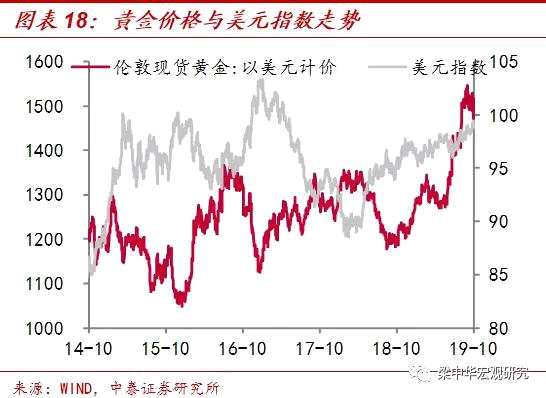

受避险情绪推动,黄金和白银价格回升。黄金及白银价格近期出现震荡反复,伦敦现货黄金10月1日下跌至1473美元的低点,但此后随着避险情绪提高,黄金及白银价格迅速反弹,十一期间黄金和白银价格累计上涨0.6%以及0.5%。

受避险情绪推动,黄金和白银价格回升。黄金及白银价格近期出现震荡反复,伦敦现货黄金10月1日下跌至1473美元的低点,但此后随着避险情绪提高,黄金及白银价格迅速反弹,十一期间黄金和白银价格累计上涨0.6%以及0.5%。

原油生产恢复,油价持续下跌。沙特油田遇袭事件短期对国际油价造成影响,遇袭后9月16日原油价格上涨至69元每桶。但随后沙特生产迅速恢复,10月4日沙特能源大臣宣布沙特石油产出已完全恢复,十一期间原油价格累计下跌近7%至58元每桶。

原油生产恢复,油价持续下跌。沙特油田遇袭事件短期对国际油价造成影响,遇袭后9月16日原油价格上涨至69元每桶。但随后沙特生产迅速恢复,10月4日沙特能源大臣宣布沙特石油产出已完全恢复,十一期间原油价格累计下跌近7%至58元每桶。

3

3

国内经济暂稳,下行趋势未改

国庆假期旅游消费再创新高,旅游收入增速回升。据文化和旅游部公布数据显示,国庆假期前四天(10月1日-10月4日)国内游客接待人次再创新高,达到5.42亿人次,同比为8.02%,较去年略微下滑0.78个百分点。而国庆假期前四天国内旅游收入则高达4526.30亿元,同比小幅上升至8.58%,较去年上浮了0.46个百分点。

红色旅游持续走热。据广州市文化广电旅游局公布数据显示,国庆前四天,广州全市12个红色旅游景区累计接待游客58.81万人次,同比增长13.21%。据延安市文化和旅游局数据显示,国庆前四天,延安市累计接待游客460.35万人次,较上年同期增长9.2%。

除此之外,国庆假期票房收入大涨,主旋律电影为主要贡献。据猫眼电影票房统计,国庆假期前五天(10月1日-10月5日)累计票房收入达34.2亿元,同比增长131.7%,较2018年大幅反弹。今年国庆电影票房收入大涨主要来自于主旋律电影的贡献,国庆假期前五日《我和我的祖国》、《中国机长》以及《攀登者》累计票房分别达到15.34亿、12.98亿以及4.8亿,占全部票房的96.8%。

除此之外,国庆假期票房收入大涨,主旋律电影为主要贡献。据猫眼电影票房统计,国庆假期前五天(10月1日-10月5日)累计票房收入达34.2亿元,同比增长131.7%,较2018年大幅反弹。今年国庆电影票房收入大涨主要来自于主旋律电影的贡献,国庆假期前五日《我和我的祖国》、《中国机长》以及《攀登者》累计票房分别达到15.34亿、12.98亿以及4.8亿,占全部票房的96.8%。

融资环境偏紧,地产开发商降价推盘。根据国庆期间发布的数据,今年9月中国恒大及其附属公司合约销售金额约831.1亿,同比增长约31.9%,也刷新集团单月合约销售金额的历史纪录。碧桂园9月单月合同销售金额约515.8亿,同比增长40.4%,合同销售建筑面积同比增长49%。

融资环境偏紧,地产开发商降价推盘。根据国庆期间发布的数据,今年9月中国恒大及其附属公司合约销售金额约831.1亿,同比增长约31.9%,也刷新集团单月合约销售金额的历史纪录。碧桂园9月单月合同销售金额约515.8亿,同比增长40.4%,合同销售建筑面积同比增长49%。

但土地成交市场继续遇冷,房地产市场仍在继续降温。9月百城土地成交建筑面积同比大减36.5%,跌幅进一步扩大,而土地成交溢价率也大幅降至低位,显示土地市场也在降温。尽管仍有棚改政策的支撑,房地产下行速度较慢,但方向上地产经济仍在下行。

4

4

债牛仍会延续,股市重在结构

当前全球经济仍在继续降温,欧洲、日本经济从2018年初就开始下滑,美国经济的下行才刚刚开始。尤其是我国不再进行大水漫灌强刺激的情况下,全球很难找寻经济上的增量,这一波经济下行周期会很长。再加上贸易、地缘政治等风险事件不断,全球避险资产价值提升的趋势并未被打破,黄金价格持续上涨,国债收益率大幅下行。

就国内情况而言,外需持续走弱,内部地产趋势向下,决定了经济仍会延续下行。而货币仍会结构宽松,对地产领域收水,对新经济领域放水;财政方面主要通过标准债券发行支持基建领域,但地方隐性负债仍是主要牵制。

经济下行、政策宽松,我们仍继续看好国内利率类债券资产和高股息、稳定分红的权益类资产。在流动性宽松、政策积极支持的环境下,新经济领域的核心资产具有长期投资价值。而地产周期向下、政策仍未放松,周期类资产估值低,应该把握的是反弹机会,而不是反转的趋势性机会。

风险提示:贸易问题;经济下行;政策变动。

经济,10,下滑,美国,制造业