钟兆民:A股是唯一赶得上中国名义GDP的资产类别

摘要: 炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!证券市场红周刊核心观点:钟兆民为价值投资中国化做了很多工作,他也把这些方法运用在自己的管理产品中。他认为,价值投资知易行难,也恰

炒股就看【金麒麟(603586)、股吧】分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

证券市场红周刊

核心观点:钟兆民为价值投资中国化做了很多工作,他也把这些方法运用在自己的管理产品中。他认为,价值投资知易行难,也恰恰如此,投资者才更应该搞懂价值投资原理、方法并贯彻到投资中去,如此才会从“芸芸众生”中脱颖而出。

他看好的三大方向是,吃穿类刚需行业,研发突出且有全球影响的制造业龙头,以及创新药公司。

只有包容和爱才会长久

也会对投资行为本身有帮助

感谢《红周刊》举办“做多中国,聚焦核心资产”这样的活动。我演讲的标题是《在中国如何把价值投资做到极致》。价值投资理论非常简单,简单到巴菲特说不需要在商学院上一堂课,但实践起来非常艰难。巴菲特老先生已经90岁了,投资上还是会交一些学费,犯一些错误。在今年的股东会上,他明确承认自己完整地错过了互联网大潮。

顺便插一句,雪球创始人方三文先生十多年前写了一篇文章,他说互联网更适合价值投资,因为互联网是赢家通吃,竞争壁垒很高。我认为,这是一篇里程碑式的文章,我非常感恩这篇文章。互联网的确如此,在座的人都很优秀,可谁能再做个微信出来呢?没那么容易的。

我已经50多岁了,在1993年进入资本市场时做期货,和国际期货大师斯坦利·克罗学习,后来学习巴菲特和芒格,在国内实践价值投资。假设我能活到100岁,现在是刚好走过了一半了,也该想明白一些长期本质的事了。我觉得任何一个人,时间都是有限的。如果想学习,就和最顶尖的人学习。我做期货、做股票,一直是盯住世界上的大师学习,现在是互联网时代,更加方便学习世界最优秀的思想和最优秀的人。一定盯住第一名学,坚决别向第二名学。

这是英国哲学家罗素(1872年5月18日-1970年2月2日)1959年的专访视频,记者问,假如这段影片被1000年后的人所发现,您想对他们说些什么?罗素说,有两点,其一关乎智慧,其二关乎道德。有关智慧,我想对他们说的是:不管你是在研究什么事物,还是在思考任何观点,请只问你自己“事实是什么”以及“这些事实所证实的真理是什么”。永远不要让自己被自己所更愿意相信的,或者你认为人们相信了之后会对社会更加有益的东西所影响。只是简单地去审视,什么才是事实。这是我想说的关于智慧的一点。我想对他们说的有关道德的一点,十分简单。我要说:爱是明智的,恨是愚蠢的。在这个日益紧密相连的世界,我们必须学会容忍彼此,我们必须学会接受这样一个事实:总会有人说出我们不想听的话。只有这样,我们才有可能共同生存。而假如我们想要共存,而非共亡,我们就必须学会这种宽容与忍让,因为它们对于人类在这个星球上的存续,是至关重要的。

简单说,对事一定要追根刨底,对人一定要百般包容,只有包容和爱才会长久。这几年我感受最深的是,每一个人都是唯一的存在,理解、尊重和善用人的多样性,只要你人品没问题,你不是犯罪分子,一定要相互包容,发自内心地相互关爱,而且要学人所长,真诚地欣赏每个人的不一样,那么我相信你一定在投资上能赚到很多钱,人生过得也会很幸福。

证券投资到底怎么赚钱?

证券投资到底是怎么赚钱的?A股是很好的市场,只要你理性还是能赚到钱的。

给大家分享一个很有意思的图片,这是全马“破2”的基普乔格,他突破马拉松两小时极限。他是怎么做到的呢?我看有这样几个维度,他是个顶尖的人,在他比赛的那天,包括场地、温度、湿度、海拔、降水、气压、风速、装备、破风团队、保障团队等,每一个条件都是在追求极致。一个极品的出现,一个奇迹的出现,它是很多因素同时具备才会出现的。

乔布斯学习禅宗的老师铃木俊雄说,初学者的心充满各种可能性,老手的却不多。我所经历的事也挺多的了,做过很多行业;早年1:100杠杆炒外汇按金买卖,1:10杠杆商品期货交易,也傻乎乎的不紧张,一天会做无穷多个交易,现在是零杠杆,拿筹码持股的时间也比较长,这是一种转变、一种从炒作到价值投资的经历。

那我为什么又说价值投资原理无比简单,但方法是至高无上的呢?就是一定要找到方法,适合你的方法,适合在中国做投资的方法。方法有了,还要严格按照适合的方法做。有一位公募基金的投资总监说,二级市场容易让人“堕落”。因为追求极致精神不常见,赚点钱就沾沾自喜的很常见。牛市的时候都以为自己很有本事,它将人性展露无遗。

我们过去六七年平均回报都在20%上下,简单说,这个方法应该管用。

一定要想明白,做证券投资到底该怎么赚钱,不然你就活得很痛苦。

为什么大部分投资人没法盈利,我认为真正原因是不知道这个企业值多少钱。我认识很多上市公司董事长,他们自己都不知道自己企业值多少钱,这是不是很奇怪?他们会经营,讲经营你要信他们,可他们不见得懂估值,不见得懂DCF(现金流折现),不见得懂得预测未来的东西。我印象深刻的一件事是,很多年前,有人问海尔的张瑞敏先生,你看海尔的股票吗?他说,“我看的,就是看不懂,假如我能看懂就不会那么辛苦地做冰箱和洗衣机了”。这句话看上去很谦虚、很直白,可我认为是实事求是的,因为企业家转成投资家的并不多。

我有幸认识的段永平先生(“小霸王”和“步步高”品牌创立者,知名投资人),是企业家转投资家转得很成功的,但是很多企业家转型做投资做得成功的其实不多,所以投资还是很专业的活儿。我认为,绝大部分人包括我们从业人员,首先要解决如何在白马股上赚到钱的问题。因为白马就在那里呢,腾讯、阿里、美团、【云南白药(000538)、股吧】、茅台、格力、美的,等等,它们的信息很透明,假如你逻辑上赚不到钱、赚不到大钱,一定要去回顾和深度解析自己的投资逻辑。

价值投资类似于彼得·德鲁克(管理学家)说的“管理是实践的学问”,“投资也是实践的学问”,理论没那么高深,难在实践。

今年我从实践中学到了很重要的两句话,一个是明星投资经理冯柳说的,他说“很多聪明人不敢冒险”。不冒险是赚不到钱的,没有铁板钉钉地说在那里有15%的回报,风险是零,这样的机会很少的。而且你要付出体力和脑力,体力不痛苦,脑力不痛苦,人是不会进步的。我做了25年的投资,最近这段时间跑了很多地方,看研报看到眼花缭乱,才感觉进步一点点,我觉得这还是很公平的。第二句话是一个很专业的朋友说的,也是我特别想说的一句话,他说,“我们是不是都高估了自己对未来的预估和估值能力”?因为我自己也是别的风险投资的LP(有限合伙人),我自己全身心做二级市场,风投和PE行业竞争很激烈,我投资给他们实际投得是他们的投资经理,我真的很相信他,人品好、专业好还很努力,我根本就不管过程中的细节了。那么垄断性行业就不重要(不用投人了),【上海机场(600009)、股吧】具有垄断特点,假设上海机场换了总经理我们可能一点儿都不紧张。因此,如果你投资自己的钱,长期的钱,就选行业、选团队。类似你怎么样高估卖掉、低估买进这类细节,在我看来,大部分人在大部分时间里,包括我自己在内,都是自作聪明。

忘掉牛熊 找牛股找杰出的公司

长期来看,牛市熊市都不是什么大事,要不辞辛苦去找好的行业好的公司。

今年在座的同行平均收益都有50%左右,都是选企业选出来的成绩,但50%这样的高收益可能不能长久,年复合做到15%、20%可能会更长久些,能长久很重要,所以我还是要找好公司,长期找好公司。巴菲特那么优秀,你没有听说巴菲特牛市的时候抛售,熊市的时候又抄底来了,他的收益主要来自公司的(业绩增长)。

黑石创始人彼得·彼得森说,他碰到的最大的问题是怎么选择短期利益和长期利益问题。亚马逊创始人贝索斯早年问巴菲特,“巴菲特先生,你的方法那么简单,就是把可乐和富国银行拿很多年,为什么没有人学你”?巴菲特说,“华尔街大部分嫌我的方法赚钱太慢”。因为伯克希尔前十大持股是公开的,有人做过复盘,如果巴菲特买什么股票,你跟着买,复合回报仍然是很高的。可大部分人都认为自己比巴菲特还聪明,人其实是很自我的。

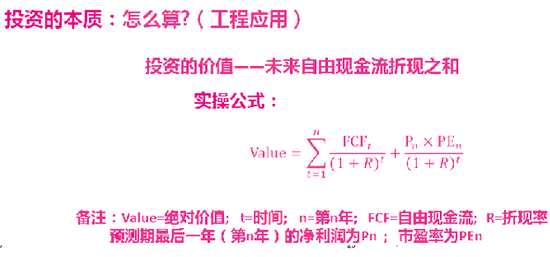

有人说价值投资是信仰,我说价值投资是经济规律,就是价格围绕价值波动,只要初中毕业都会懂。搞明白现金流折现,不难的,就是说假如你今年有100块钱,拿到明年此时,按国债3%或5%的利息算就变成105块钱了。这就是说,那时候的105块钱折现到现在是100块钱,这是基本原理。真难的是操作,比如公司明年后年到永续的增长是多少,折现率是多少,等等,参数选择难。参数选择基本代表了你对经济和企业未来增长确定性的判断,我们半生的功力最后落在那个参数上去了。

有人说价值投资是信仰,我说价值投资是经济规律,就是价格围绕价值波动,只要初中毕业都会懂。搞明白现金流折现,不难的,就是说假如你今年有100块钱,拿到明年此时,按国债3%或5%的利息算就变成105块钱了。这就是说,那时候的105块钱折现到现在是100块钱,这是基本原理。真难的是操作,比如公司明年后年到永续的增长是多少,折现率是多少,等等,参数选择难。参数选择基本代表了你对经济和企业未来增长确定性的判断,我们半生的功力最后落在那个参数上去了。

如何做到极致

苏格拉底说,认识自己的无知是最大的智慧。芒格说,儒家文化对长者是很尊敬的。我们常说,家里有一老如有一宝,所以我们是承认我们很多方面是不行的。我常说,工作上多听老大哥的老人的,人的一生不会犯大错误,会很幸福很有成就感。我们有个“三不”原则:我们不擅长预测宏观经济和股市大盘,但会研究市场所处状态——无法预测风暴,但要建造方舟;我们不擅长做上市公司波段,但长期而言,真正优秀的企业可以超越波动,超越牛熊;我们选择上市企业时不会全对,但随着经验教训的积累,有希望提高准确率,靠科学组合取胜。

邓宁-克鲁格效应表明,能力差的人通常更加会高估自己的技能水平,且不能正确认识到其他真正有此技能的人的水平。如果能力差的人能够经过恰当训练大幅度提高能力水平,他们最终会认知到且能承认他们之前的无能程度。最近两年有一本流行书叫《原则》,记载了一件事,大意是说一家公司里赚了10亿美金,老板让每个员工说出自己贡献的价值,包括司机、财务总监、投资经理和客服人员等所有员工,然后把所有人认为的个人贡献价值加总,结果是实际利润的3倍。而且越是能力差的人,越对自己高估。我们公司通常不录用刚刚毕业的学生,因为他们刚出来想着要改变世界,但不知道经济是个复杂系统,他们还需要一个对自己实事求是然后开启开悟之路的过程。我们通常喜欢找人生“右侧交易”的人。

为什么价值投资重要呢?芒格和巴菲特说,我们之所以那么成功,是因为会拒绝很多一般般的机会,要找绝佳的机会。

因为长期投资杰出企业与波段操作是“不同数量级”的投资策略。有本书叫《股市真规则》,这本书统计,100年以来,投资收益94%的贡献来自企业分红和利润增长,只有6%来自估值变化。主要策略是长期投资+集中投资,用十年甚至更长远的时间来判定。辅助策略是基于估值的交易,这样做是为了锦上添花,但通常会弄巧成拙。

长期来看,你到底赚哪种钱很重要。交朋友、做股票,我觉得很有意思的一点是,做到极致不仅仅是方法问题,实际是态度问题,就是每个维度都高标准严要求,比如交朋友,人品要正、胸怀很好,技能又很好,合作又很公平的人,和这样的人交往会很愉悦,如沐春风。

选股也是这样,一定要高标准,我们是最高标准长期收益最大化、最高标准动态优化团队、最长时间维度考虑策略、最高标准动态精选行业、最高标准动态精选公司、最严标准估算公司价值,长期多维度高标准选股。但要记住,长时间符合多维最高标准的公司少之又少。我以前说过一句话,一个配偶,两个孩子,三只股票,人生真的是够了。芒格是大师,也就三只股票。

选股也是这样,一定要高标准,我们是最高标准长期收益最大化、最高标准动态优化团队、最长时间维度考虑策略、最高标准动态精选行业、最高标准动态精选公司、最严标准估算公司价值,长期多维度高标准选股。但要记住,长时间符合多维最高标准的公司少之又少。我以前说过一句话,一个配偶,两个孩子,三只股票,人生真的是够了。芒格是大师,也就三只股票。

不要自己吓自己

上证指数十年不涨的观点很流行,实际A股比印象中强很多。有中国股票市场以来如果等权重投资所有的股票,长期的复合回报有15%,将近25年能挣30倍,A股是唯一赶得上中国名义GDP的资产类别。过去20年,与全球主要市场相比,A股的走势也毫不逊色。单从上证指数来看,它有很大的误导性,因为它的编制方法跟权重有很大的缺陷。从2005年到2019年的分行业的指数,最差的钢铁也能涨1倍,最好的食品饮料,像白酒、乳制品这些能涨23倍,银行能涨11倍,这都是真实的收益。所以我们有一个理论,叫泰森理论,局部正确的事情,整体不一定正确;整体正确的事情,局部不一定正确。

从宏观看,市场很关心中美关系。芒格说,中美相互不一样,但相互离不开。我们的观点是中美关系长期持续的竞争合作关系——“强制性友谊”,中国经济总量超越美国是未来十年左右的事,但诸多领域核心技术超越美国尚需久远的努力。

从我们国家来看,中国经济总量进入低速提质增长期是较确定的,粗放经济肯定很难赚钱了,很多领域还没有放开,例如金融、电信、医疗等,继续主动和倒逼深入市场化的机会,国际化的机会、新技术新模式的机会是永恒的主题。所以,我们对中国经济还是很乐观的,做多中国。

暴露一下家底,我们现在的仓位在八、九成以上。

关注吃穿、制造和创新药三大方向

我对投资有三个理解,一个是完全靠运气的,那么靠运气赚的钱,一定会靠实力亏掉;第二种是有技能的、会算账、会估值的,能赚确定无疑的钱;第三种是真正看大方向、大行业、大赛道和找顶级企业家且不管过程波动的,赚大钱,我希望我们朝最后面这种方向追求,追求极致。

大方向、大行业和大赛道的机会是稀缺的,按照高标准—多维高标准—长时间多维高标准的逻辑,公式是20%*20%*20%*20%=1.6‰。真正长期符合多维高标准的公司是稀世珍宝,不是百里挑一的,甚至是千里挑一的,三个就够了。

我们一直探索OnlyOne(唯一)和No.One(遥遥领先)的投资机会。我和研究员讨论股票,一般会问:这是唯一的吗。唯一就是垄断吗,垄断当然很好了,作为股东要找垄断和寡头公司。第二个会问,这个公司遥遥领先吗?如果有两个公司难分伯仲,那就远离一下。

现在投资者可以买到美国、欧洲的股票,但那不是你的主战场,我们对本土最熟悉,我们最大的机会在自己的国家。我有一句话,二级市场和高考可能是国内两个最凸显公平的领域。二级市场的机会有三大类,差异化战略机会:科技与创新是永恒主题,创新掀开天花板;成本领先战略机会:成本与效率提升,便宜是硬道理;业务聚焦战略机会:专业化的公司成功概率更高。

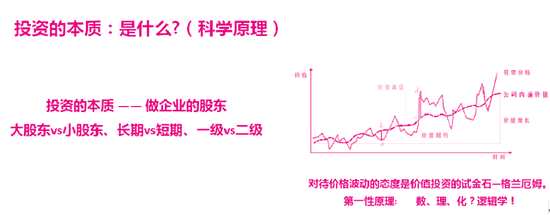

我从事投资以来20多年的体会可以总结成三句话,第一句是用股东的心态做投资,这实际就是本分,芒格说这是最聪明的方法,格雷厄姆说这是本质的方法。有人说价值投资要坚持要忍,难道你对父母孝顺要坚持要忍吗?你就是应该这样做的。第二句话,长期持有和波段操作是不同数量级的投资策略。第三句话是结构性、国际化和创新型大机会永远值得期待!

简单说一下我认为的值得关注的三大方向,吃穿等一些刚需行业,虽然外卖对餐馆的冲击比较大,可有些火锅餐饮还要排队呢。第二类机会是制造业,中国是制造业大国,能自主研发投入、能做全球布局的公司,一定还是有大机会的。第三类是创新药公司,因为谁搞出创新药,那个市场就是谁的。

最后,希望大家阅读能改变很多人财富命运的一本书《股市真规则》。以后大家读书就读这本书,看杂志就看《红周刊》!

谢谢大家!(文中涉及个股仅做举例,不做买入或者卖出推荐,投资需谨慎)■

(钟兆民,东方马拉松投资管理公司创始人,中国本土价值投资领域最早的探索者之一。2005年作为中国第一人参加巴菲特股东大会以来,带领团队连续六次赴奥马哈朝圣,坚持将价值投资理论与本土实践相结合,历经风雨,不改初心。)

价值投资