顶流基金经理调研“新欢”大起底!热门板块人声鼎沸 眼茅牙茅成过去式

摘要: 四季度以来,基金经理调研有何新动作?千亿顶流刘彦春的注意力从“喝酒吃药”转向新能源,高毅资产卓利伟、孙庆瑞和邓晓峰集体热捧“新欢”,“眼茅”“牙茅”已经成为“过去式”。

四季度以来,基金经理调研有何新动作?

千亿顶流刘彦春的注意力从“喝酒吃药”转向新能源,高毅资产卓利伟、孙庆瑞和邓晓峰集体热捧“新欢”,“眼茅”“牙茅”已经成为“过去式”。

随着四季度机构调研情况公开,基金经理们的调仓动向开始显露。

热门板块人声鼎沸

数据显示,截至11月18日,四季度以来,共有114家公司被超30家基金公司扎堆调研,具备“成长”“科技”等属性的热门公司受到了机构关注。

三季报披露后,新能源产业链的投资价值越来越得到认可。11月15日,锂电概念股永太科技接受39家基金公司调研,兴全基金、中欧基金、招商基金、永赢基金、银河基金等多家机构在列。

不少明星基金经理,出现在了新能源产业链公司的调研队伍中。11月3日,电解液生产厂商新宙邦披露的投资者活动关系表显示,共计67家基金公司热情参加。调研名单中,重仓“喝酒吃药”的千亿顶流基金经理刘彦春也在其中。

半导体材料同样备受关注,不少上市公司迎来基金经理的“组团”调研。

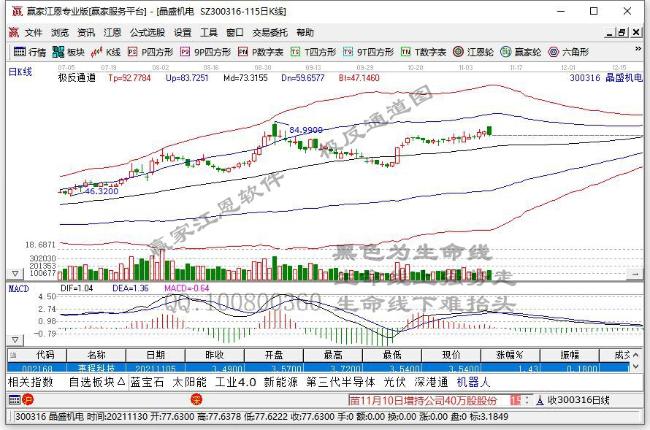

10月30日,晶盛机电的业绩说明会吸引了56家基金公司,包括和谐汇一资产、聚鸣投资、高毅资产、趣时资产等,其中高毅资产三大明星基金经理卓利伟、孙庆瑞和邓晓峰罕见“同框”,集体参与了晶盛机电的业绩说明会。

“过去式”鲜有问津

从四季度机构调研情况看,机构投资者对医药行业的热情降温。而在去年,“眼茅”“牙茅”一度成为机构投资者的调研重镇。即使与今年二、三季度相比,四季度机构投资者对其态度趋冷也已经相当明显。

截至11月18日,四季度只有1家基金公司调研“眼茅”爱尔眼科。据爱尔眼科公布的三季报显示,“公募一哥”张坤至少减持了1342.35万股。此外,高瓴也减持了爱尔眼科,退出前十大流通股股东行列。

截至11月18日,四季度只有2家基金公司调研了“牙茅”通策医疗。截至9月30日,持有通策医疗的基金仅剩4只,共持有2468.48万股;而在二季度末,共有634只基金持有公司8156.85万股。

事实上,今年以来,医药行业的走势经历了大起大落,医药主题基金也面临着不小压力。业内人士认为,年内医药板块行情一直处于下行趋势。一部分原因是,近年上述公司累积了较大涨幅;另一部分原因是,公立医院医疗与管理质量提升,民营医院或将面临一轮洗牌。

寻觅市场机会

基金公司对上市公司调研的目的是寻找市场机会。当前环境下,市场热点散乱,风格轮动加快,基金公司也在谨慎修正自己的观点。

在今年以来的结构性市场中,挖掘基本面边际向好的个股,已经成为基金经理的普遍共识。正如一位基金经理所言,在结构性市场中,而勤勉精细选股可以使投资走得更远。

具体到行业方面,上投摩根基金经理李德辉认为,周期股行情大概率已经结束,未来的投资机会主要有两个方向:一是成长赛道,比如今年表现出色的新能源、半导体行业;二是类似消费行业等今年表现不佳的传统核心资产赛道。相对而言,新能源车这一成长赛道的表现可能更为占优,因为其增速更快,而且渗透率仍在快速提升的过程中。

博时基金首席宏观策略分析师魏凤春表示,2022年建议持续关注两条主线:其一是高景气的新能源车、军工、光伏等,其二是当前景气筑底迎来反转的行业,如汽车零部件、猪产业、造船等。

基金公司,基金经理,四季度