行业景气观察0316——汽车板块主动补库存,水泥价格继续上行

摘要: 2月汽车产销总体保持稳定,新能源车表现出色,板块维持较高景气度。21年四季度以来缺芯问题逐渐缓解,2月底行业进入主动补库存阶段,目前汽车生产和新订单指数均处于景气区间,并高于制造业整体水平。

2月汽车产销总体保持稳定,新能源车表现出色,板块维持较高景气度。21年四季度以来缺芯问题逐渐缓解,2月底行业进入主动补库存阶段,目前汽车生产和新订单指数均处于景气区间,并高于制造业整体水平。3月份随着经销商备货、新车型的密集推出,板块产销有望进一步好转。此外本周光伏产业链继续维持较高景气度,建筑钢材、水泥等稳增长相关的领域景气度继续上行。推荐关注景气度较高的整车、具有成本、产品优势的零部件企业以及稳增长相关的水泥、建筑钢材等领域。

核心观点

【本周关注】2月汽车产销总体保持稳定,同比继续增长,新能源车产销表现出色,行业维持较高景气度。统计局数据显示,2月份汽车生产和新订单指数均高于54.0%,生产经营活动预期指数今年连续两个月位于60%以上的景气区间,高于制造业整体水平。随着缺芯问题缓解,行业进入主动补库存阶段。后续随着促进汽车消费政策的出台、新车型的密集发布,3月份预计产销有望进一步好转。推荐关注具有成本、产品优势的零部件企业以及电动化、智能化头部企业。

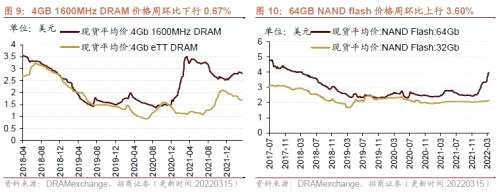

【信息技术】4GB 1600MHz DRAM存储器价格周环比下跌,32GB NAND flash、64GB NAND flash存储器价格周环比上涨。近日台股电子公布2月营收情况,IC设计、IC制造、存储器、硅片、PCB、LED等厂商营收均同比继续上行,部分增幅有所收窄,部分面板和镜头厂商营收同比下降。1-2月TMT 制造业工业增加值累计同比增幅收窄,固定资产投资完成额同比增幅扩大。

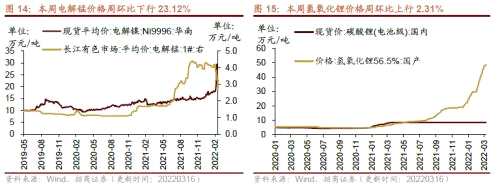

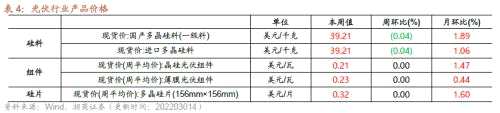

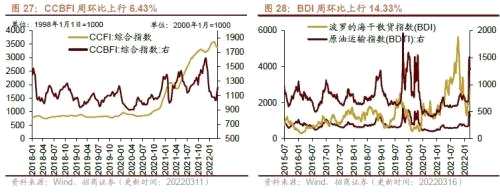

【中游制造】本周DMC、氢氧化锂、多数钴产品价格上行,正极材料、电解钴及部分锂材料下行,六氟磷酸锂、锰酸锂价格保持不变。本周光伏行业综合价格指数上行,硅片、电池片价格指数上行,多晶硅、组件价格指数较上周持平;光伏产业链中硅料价格下行,多晶硅片、组件价格与上周持平。2月汽车产销总体保持稳定,同比继续增长,新能源车产销同比保持较高增速。1-2月充电桩累计同比增幅缩小;工业机器人(行情300024,诊股)累计产量同比增幅收窄。本周CCFBI、BDI周环比上行,CCFI、BDTI周环比下行。

【消费需求】本周生鲜乳价格下行。仔猪、生猪、猪肉价格周环比下行;自繁自养生猪养殖利润、外购仔猪的养殖亏损扩大。肉鸡苗价格上行,鸡肉价格下行。蔬菜价格指数上行,玉米期货结算价上行,棉花期货结算价上行。电影票房收入环比下降。

【资源品】建筑钢材成交量十日均值周环比上行,铁矿石、钢坯、螺纹钢价格下行;主要钢材品种、国内港口铁矿石库存下行,唐山钢坯库存上行;唐山钢厂产能利用率下行,唐山钢厂高炉开工率下行。动力煤期货结算价、焦炭期货结算价、焦煤期货结算价下行。秦皇岛港煤炭库存上行,京唐港炼焦煤库存下行,天津港(行情600717,诊股)焦炭库存上行。水泥价格指数上行。Brent国际原油价格下行,库存减少;无机化工品期货价格多数上涨,醋酸涨幅较大。有机化工品期货价格多数下跌,乙醇等价格涨幅较大,甲醇、PTA、苯乙烯、聚丙烯等价格跌幅较大。工业金属价格多数下跌,锌、锡、镍等价格跌幅较大;库存多数下降。黄金、白银现货价格下跌。

【金融地产】货币市场净回笼3300亿元,隔夜SHIBOR利率上行。1个月/6个月理财产品收益率下行。A股换手、日成交额上行。土地成交溢价率、商品房成交面积下行。1-2月份房屋竣工面积同比转负,新开工面积同比降幅扩大,商品房销售额、商品房销售面积、开发资金来源累计值同比均转负,开发投资完成额累计同比增幅收窄。

【公用事业】我国天然气出厂价上行,英国天然气期货结算价下行。1-2月我国发电量累计同比增幅收窄,2月我国用电量累计同比增幅扩大。

风险提示:产业扶持度不及预期,宏观经济波动

目录

01

本周行业景气度核心变化总览

1、本周关注: 2月汽车产销总体保持稳定,新能源车表现出色

2月汽车产销总体保持稳定,同比继续增长,行业维持较高景气度。细分车型中乘用车产销环比下降,同比保持较快增长;商用车表现较为低迷,产销同比和环比均下降;新能源车和依然表现出色环比有所下降,同比涨幅较大。统计局数据显示,2月份汽车生产和新订单指数均高于54.0%,生产经营活动预期指数今年连续两个月位于60%以上的景气区间,高于制造业整体水平,板块整体保持较高景气度。具体来看:

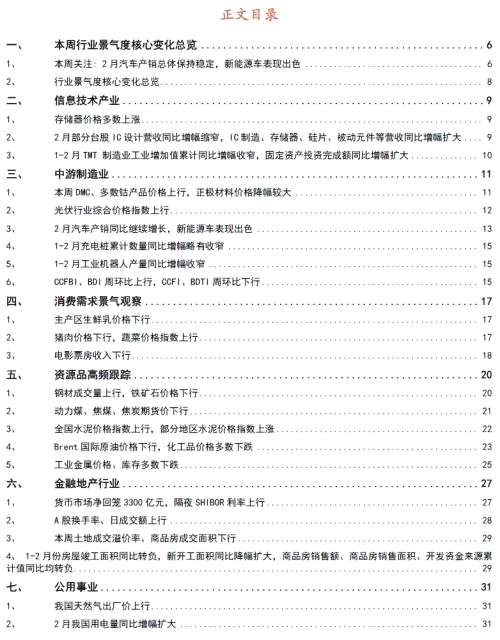

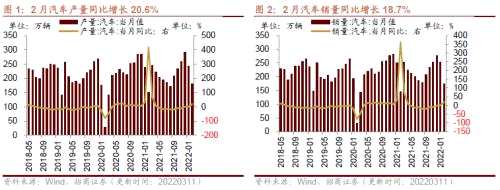

2月汽车产销环比下降,产销同比上升。2月汽车行业受到春节假期影响,工作日减少,产销环比下降明显。根据中汽协发布的数据,2月汽车产销分别达到181.3万辆和173.7万辆,环比分别下降25.2%和31.4%,产销同比增长20.6%、18.7%。同比增长一方面由于新能源汽车出口起了积极的推动作用,另一方面,库存回补拉动需求上行。2022年1-2月,汽车产销分别完成423.5万辆和426.8万辆,累计同比增长8.8%和7.5%。

2月乘用车产销环比下降,同比上升。2月乘用车当月产销量分别为153.4万辆和148.7万辆,产销环比下降26.1%、32.0%,产销同比增长32.0%、27.8%。2022年1-2月,乘用车产销分别完成361.2万辆和367.4万辆,同比增长17.6%、14.4%。

2月国内新能源汽车产销依然保持较高增速。2月我国新能源(行情600617,诊股)车产销量分别达到36.8万辆和33.4万辆,环比下降18.6%、22.7%,同比增长2.0倍和1.8倍。2022年1-2月,我国新能源汽车产销82.0万辆和76.5万辆,同比增长1.6倍和1.5倍。市场占有率达到17.9%。

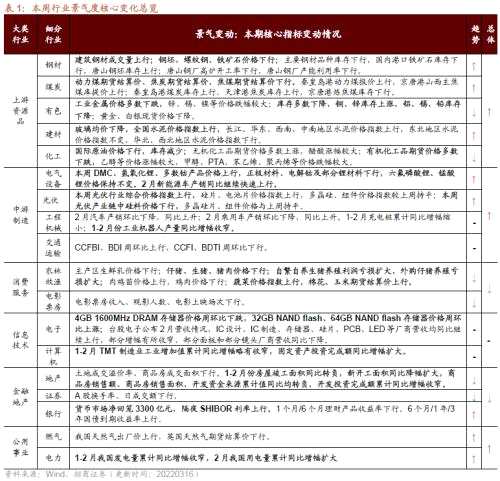

库存方面来看,行业进入主动补库存阶段。21年行业受缺芯困扰,库存始终处于低位,从21年四季度缺芯问题逐渐缓解,行业进入主动补库存。一方面由于春节和多点疫情散发,另一方面2月经销商进入主动补库存阶段,目前库存位于警戒线以上水平。根据中国汽车流通协会发布调查结果,2月经销商库存系数为1.85,环比上升26.7%,同比上升10.1%。

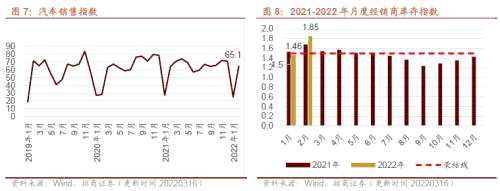

后续,短期来看尽管外围市场波动,但3月份行业有望继续维持较高景气度。根据中国汽车流通协会发布的数据,2月汽车消费指数为65.1,环比出现明显改善。3月份一些促进汽车消费的政策将陆续出台,同时3、4月份密集举办的车展,经销商纷纷开始备货,2月第四周进入补库存阶段。此外从销售周期来看,3月份作为一季度最后一个月,经销商为了完成季度销售目标,让利促销力度预计更大,因此短期来看3月份汽车销售预计进一步好转。

中长期来看,一方面两会报告中多次提到新能源车消费、碳达峰行动、减税退税、基础设施投资、保链稳链等,行业有较大的政策支持保障;另一方面,我国新能源车正处于快速渗透阶段,消费者接受程度和产品的丰富程度快速提高,中汽协预测全年新能源车销量在500万辆左右。目前行业进入主动补库存阶段,后续主要担心缺芯和大宗商品价格上涨推升成本。推荐关注具有成本、产品优势的零部件企业以及电动化、智能化头。

2、行业景气度核心变化总览

02

信息技术产业

1、存储器价格多数上涨

4GB 1600MHz DRAM存储器价格周环比下跌,32GB NAND flash、64GB NAND flash存储器价格周环比上涨。截至3月15日,4GB 1600MHz DRAM价格周环比下行0.67%至2.81美元;32GB NAND flash价格周环比上行1.09%至2.14美元;64GB NAND flash价格周环比上行3.60%至3.98美元。

2、2月部分台股IC设计营收同比增幅缩窄,IC制造、存储器、硅片、被动元件等营收同比增幅扩大

近日台股电子公布2月营收情况,IC设计、IC制造、存储器、硅片、PCB、LED等厂商营收均同比继续上行,部分增幅有所收窄,部分面板和部分镜头厂商营收同比下降。IC设计领域部分厂商营收同比增幅缩窄,联发科2月份营收当月同比增长22.97%,增幅较1月缩窄0.15个百分点;联咏2月份营收当月同比增长34.54%,增幅较1月份缩窄17.11个百分点;IC制造领域台积电、联电、世界2月份营收当月同比分别增长37.92%、39.21%、50.72%,稳懋下降了6.15%;其中台积电增幅扩大2.08个百分点,联电增幅扩大7.38个百分点,世界增幅扩大0.39个百分点,稳懋同比降幅收窄2.41个百分点;存储器厂商南科营收同比涨幅收窄11.33个百分点至11.09%,华邦电同比涨幅扩大7.44个百分点至33.33%,旺宏营收同比增幅收窄3.40个百分点至20.27%;硅片厂商台胜科当月营收同比涨幅扩大0.74个百分点至23.33%,封装厂商日月光当月营收同比19.69%,增幅较1月收窄0.78个百分点;PCB厂商景硕电子营收同比增长43.15%,增幅较1月扩大9.46个百分点;被动元件厂商国巨2月份营收当月同比增长32.00%,镜头厂商大力光营收同比下跌18.70%,玉晶光当月营收同比增长至36.10%,亚洲光学营收同比下跌19.84%;面板、LED厂商中,友达同比增幅收窄,晶电同比增幅扩大,群创同比降幅扩大,亿光同比降幅收窄。

3、1-2月TMT 制造业工业增加值累计同比增幅收窄,固定资产投资完成额同比增幅扩大

1-2月TMT 制造业工业增加值累计同比增幅略有收窄,固定资产投资完成额同比增幅扩大。1-2月份计算机、通信和其他电子设备制造业工业增加值累计同比为12.70%,相比去年增幅收窄3.0个百分点;计算机、通信和其他电子设备制造业工业增加值投资完成额累计同比为35.10%,相比去年增幅扩大12.8个百分点。

03

中游制造业

1、本周DMC、多数钴产品价格上行,正极材料价格降幅较大

本周DMC、氢氧化锂、多数钴产品价格上行,正极材料、电解钴及部分锂材料下行,六氟磷酸锂、锰酸锂价格保持不变。在电解液方面,截至3月16日,电解液溶剂DMC价格周环比上行3.33%至6200元/吨;六氟磷酸锂价格维持不变。在正极材料方面,截至3月16日,电解镍Ni9996现货均价周环比下行23.4%至225700元/吨;电解锰市场平均价格周环比下行23.12%至27600元/吨。在锂原材料方面,截至3月16日,电解液锰酸锂价格维持在8.58万元/吨;电解液磷酸铁锂价格周环比下行0.05%至11.03万元/吨;氢氧化锂价格周环比上行2.31%至486500元/吨;三元材料价格周环比下行0.80%至370.95元/千克;钴产品中,截至3月16日,电解钴价格周环比下行1.62%至546000元/吨;钴粉价格周环比上行0.78%至645元/千克;氧化钴价格周环比上行0.48%至417元/千克;四氧化三钴价格周环比上行0.46%至434.5元/千克。

2、光伏行业综合价格指数上行

本周光伏行业综合价格指数上行,硅片、电池片价格指数上行,多晶硅、组件价格指数较上周持平。截至3月14日,光伏行业综合价格指数为55.17,较3月7日上升0.47%;组件价格指数为38.77,与3月7日持平;硅片价格指数为53.82,较3月7日上升1.17%;多晶硅价格指数为154.18,与3月7日持平;电池片价格指数为28.79,较3月7日上升0.70%。

本周光伏产业链中硅料价格下行,多晶硅片、组件价格与上周持平。在硅料方面,截至3月14日,国产多晶硅料价格为39.21美元/千克,较上周下行0.04%;进口多晶硅料价格为39.21美元/千克,较上周下行0.04%。在组件方面,截止3月10日,晶硅光伏组件的价格为0.21美元/瓦与上周持平;薄膜光伏组件的价格为0.23美元/瓦与上周持平。在硅片方面,截止3月9日,多晶硅片价格为0.32美元/片与上周持平。

3、2月汽车产销同比继续增长,新能源车表现出色

2月汽车产销总体保持稳定,同比继续增长,细分车型中乘用车产销环比下降,同比保持较快增长;商用车表现较为低迷,产销同比和环比均下降;新能源车和依然表现出色环比有所下降,同比涨幅较大。

2月汽车产销环比下降,产销同比上升。2月汽车行业受到春节假期影响,工作日减少,产销环比下降明显。根据中汽协发布的数据,2月汽车产销分别达到181.3万辆和173.7万辆,环比分别下降25.2%和31.4%,产销同比增长20.6%、18.7%。同比增长一方面由于新能源汽车出口起了积极的推动作用,另一方面,库存回补拉动需求上行。2022年1-2月,汽车产销分别完成423.5万辆和426.8万辆,累计同比增长8.8%和7.5%。

2月乘用车产销环比下降,同比上升。2月乘用车当月产销量分别为153.4万辆和148.7万辆,产销环比下降26.1%、32.0%,产销同比增长32.0%、27.8%。2022年1-2月,乘用车产销分别完成361.2万辆和367.4万辆,同比增长17.6%、14.4%。

2月国内新能源汽车产销环比有所下降,同比仍然保持高速增长。2月我国新能源车产销量分别达到36.8万辆和33.4万辆,环比下降18.6%、22.7%,同比增长2.0倍和1.8倍。

2022年1-2月,我国新能源汽车产销82.0万辆和76.5万辆,同比增长1.6倍和1.5倍。市场占有率达到17.9%.

4、1-2月充电桩累计数量同比增幅略有收窄

1-2月充电桩累计数量同比增幅略有收窄。1-2月充电桩累计数量达到121.31万个,同比增加44.87%,相比2020年同期增长128.32%,增幅较前值缩小0.34个百分点。

5、1-2月工业机器人产量同比增幅收窄

1-2月份工业机器人产量同比增幅收窄。2022年1-2月工业机器人累计产量为76381台/套,同比增长29.60%,增幅较前值收窄15.3个百分点。

6、CCFBI、BDI周环比上行,CCFI、BDTI周环比下行

本周中国出口集装箱运价指数CCFI下行,中国沿海散货运价综合指数CCBFI上行。在国内航运方面,截至3月11日,中国出口集装箱运价综合指数CCFI周环比下行0.67%至3366.01点;中国沿海散货运价综合指数CCBFI周环比上行6.43%至1217.10点。本周波罗的海干散货指数BDI上行,原油运输指数BDTI下行。在国际航运方面,截至3月16日,波罗的海干散货指数BDI为2689.0点,较上周上行14.33%;原油运输指数BDTI为1279.0点,较上周下行10.18%。

04

消费需求景气观察

1、主产区生鲜乳价格下行

主产区生鲜乳价格下行。截至3月2日,主产区生鲜乳价格报4.21元/公斤,周环比下行0.71%,较去年同期下降1.64%。

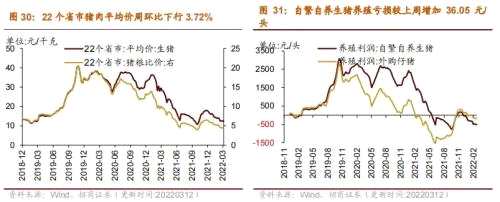

2、猪肉价格下行,蔬菜价格指数上行

本周仔猪、生猪、猪肉价格下行。截止3月11日,22个省市仔猪平均价25.57元/千克,周环比下行1.16%;22个省市生猪平均价12.25元/千克,周环比下行2.62%;22个省市猪肉平均价19.68元/千克,周环比下行3.72%。在生猪养殖利润方面,本周自繁自养生猪养殖、外购仔猪养殖亏损扩大。截至3月11日,自繁自养生猪养殖利润为-517.85元/头,较上周下行36.05元/头;外购仔猪养殖利润为-193.50元/头,较上周下行40.17元/头。

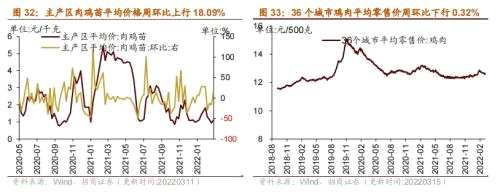

在肉鸡养殖方面,肉鸡苗价格上行,鸡肉价格下行。截至3月11日,主产区肉鸡苗平均价格为1.11元/羽,周环比上行18.09%;截至3月14日,36个城市平均鸡肉零售价格为12.62元/500克,周环比下行0.32%。

蔬菜价格指数上行,棉花期货结算价上行,玉米期货结算价上行。截至3月15日,中国寿光蔬菜价格指数为196.03,周环比上行2.33%;截至3月15日,棉花期货结算价格为118.60美分/磅,周环比上行0.53%;玉米期货结算价格为758.00美分/蒲式耳,周环比上行0.66%。

3、电影票房收入下行

本周电影票房收入、观影人数、电影上映场次下行。截至3月15日,本周电影票房收入2.22亿元,周环比下行28.85%;观影人数583万人,周环比下行25.96%;电影上映217.50万场,周环比下行9.57%。

05

资源品高频跟踪

1、钢材成交量上行,铁矿石价格下行

建筑钢材成交量十日均值周环比上行。根据Mysteel Data,3月15日主流贸易商全国建筑钢材成交量为16.16万吨;从过去十日移动均值情况来看,主流贸易商全国建筑钢材成交量十日均值为16.95万吨,周环比上行7.62%。

本周铁矿石、钢坯、螺纹钢价格下行;主要钢材品种、国内港口铁矿石库存下行、唐山钢坯库上行;唐山钢厂高炉开工率下降,唐山钢厂产能利用率下行。产量方面,截至3月4日,重点企业粗钢日均产量为207.78万吨/天,旬环比上行9.42%,全国粗钢预估日均产量为269.06万吨/天,旬环比上行7.68%。价格方面,截至3月16日,螺纹钢价格为4896.00元/吨,周环比下行1.98%;截至3月15日,钢坯价格4664.00元/吨,周环比下行3.03%;截至3月15日,铁矿石价格指数为491.15,周环比下行14.47%。库存方面,截至3月11日,国内港口铁矿石库存量为15715.00万吨,周环比下行0.88%;截至3月10日,唐山钢坯库存量为23.77万吨,周环比上行4.53%;截至3月11日,主要钢材品种库存周环比下行1.51%至1759.21万吨。产能方面,截止3月11日,唐山钢厂高炉开工率34.92%,较上周下行11.91个百分点;唐山钢厂产能利用率57.32%,较上周下行5.87个百分点。

2、动力煤、焦煤、焦炭期货价下行

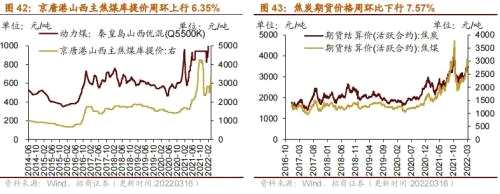

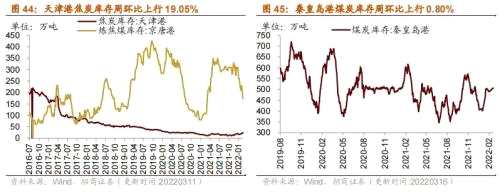

价格方面,秦皇岛港动力煤报价上行,京唐港山西主焦煤库提价上行;动力煤期货结算价、焦炭期货结算价、焦煤期货结算价下行。截至3月16日,秦皇岛港动力煤报价1553.60元/吨,周环比上行27.53%;截至3月16日,京唐港山西主焦煤库提价3350.00元/吨,周环比上行6.35%。截至3月15日,焦炭期货结算价收于3486.50元/吨,周环比下行7.57%;焦煤期货结算价收于2855.50元/吨,周环比下行8.01%;动力煤期货结算价813.40元/吨,周环比下行7.53%。截至3月3日,南方八省电厂日耗177.2万吨。

库存方面,本周秦皇岛港煤炭库存上行,天津港焦炭库存上行,京唐港炼焦煤库存下行。截至3月16日,秦皇岛港煤炭库存报505.00万吨,周环比上行0.80%;截至3月11日,京唐港炼焦煤库存报173.00万吨,周环比下行 14.78%;天津港焦炭库存报25.00万吨,周环比上行19.05%。

3、全国水泥价格指数上行,部分地区水泥价格指数上涨

水泥价格方面,本周全国水泥价格指数上行,长江、华东、西南、中南地区水泥价格指数上行,东北地区水泥价格指数不变,华北、西北地区水泥价格指数下行。截至3月15日,全国水泥价格指数为172.53点,周环比上行1.10%;长江地区水泥价格指数周环比上行1.00%至175.38点;东北地区水泥价格指数为157.40点,周环比不变;华北地区水泥价格指数为173.95点,周环比下行0.38%;华东地区水泥价格指数为176.82点,周环比上行2.30%;西北地区水泥价格指数为165.67点,周环比下行1.87%;西南地区水泥价格指数周环比上行1.28%至157.69点;中南地区水泥价格指数为175.45点,周环比上行0.49%。浮法玻璃方面,截至3月10日,浮法平板玻璃市场价为2390.80元/吨,循环比下行2.19%。

4、Brent国际原油价格下行,化工品价格多数下跌

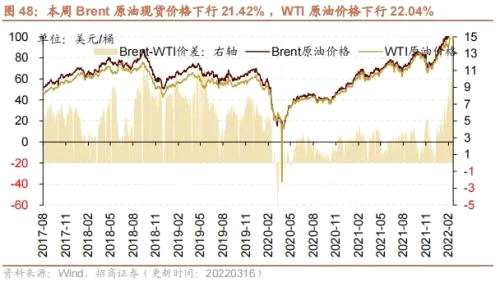

Brent国际原油价格下行,库存减少。截至3月15日,Brent原油现货价格周环比下行21.42%至108.21美元/桶,WTI原油价格下行22.04%至96.44美元/桶。在供给方面,截至3月11日,美国钻机数量当周值为663部,较上周上行2.00%;截至3月4日,全美商业原油库存量周环比下降0.45%至4.11亿桶。

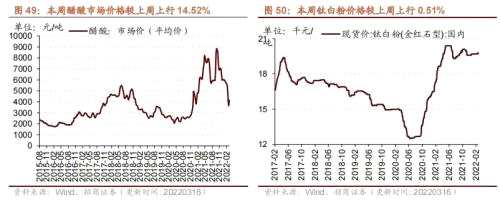

无机化工品期货价格多数上涨,醋酸涨幅较大。截至3月15日,钛白粉市场均价较上周上行0.51%至19800.0元/吨。截至3月16日,纯碱期货结算价较上周下行3.99%至2479.00元/吨。截至3月13日,醋酸市场均价较上周上行14.52%至4160.00元/吨;截至3月10日,全国硫酸价格周环比上涨12.01%至617.6元/吨。

有机化工品期货价格多数下跌,乙醇等价格涨幅较大,甲醇、PTA、苯乙烯、聚丙烯等价格跌幅较大。截至3月16日,甲醇结算价为2924.0元/吨,较上周下行11.39%;PVC期货结算价下行4.11%至8850.0元/吨;燃料油结算价下行18.01%至3637.0元/吨;聚丙烯结算价为8679.0元/吨,较上周下行10.01%;二乙二醇结算价为5206.25元/吨,较上周上行0.24%;苯酐期货结算价下行1.54%至9033.33元/吨;辛醇结算价为13078.57元/吨,较上周下行3.58%;DOP期货结算价13030.0元/吨,较上周上行0.77%;二甲苯结算价下行6.29%至7965.0元/吨;纯苯价格较上周下行7.87%至8197.22元/吨;苯乙烯期货结算价为9406.25元/吨,较上周下行8.78%。

5、工业金属价格、库存多数下跌

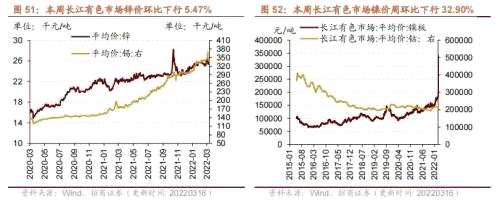

本周工业金属价格多数下跌,锌、锡、镍等价格跌幅较大;库存多数下降。截至3月16日,锡价格较上周下行8.27%为338350.0元/吨;钴价格较上周下行0.88%至565000.0元/吨;铅价格15250.0元/吨,周环比下行0.97%;铝价格周环比下行1.27%至21770.0元/吨;铜价格71960.0元/吨,周环比下行1.53%;长江有色市场锌价格为25070.0元/吨,周环比下行5.47%;长江有色金属镍价格周环比下行32.90%至228200.0元/吨。

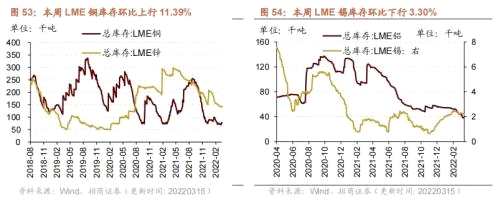

库存方面,截至3月15日,LME锡库存周环比下行3.30%至2200.0吨;LME铅库存本周下行4.03%至38675.0吨;LME锌库存本周上行2.25%至144425.0吨;LME铝库存较上周下行4.77%至742200.0吨;LME铜库存较上周上行11.39%至77525.0吨;LME镍库存74988.0吨,较上周下行0.03%。

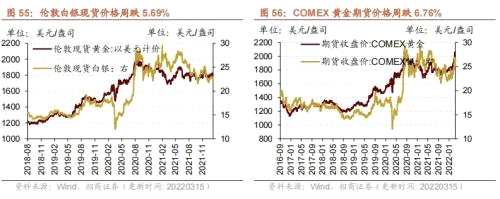

本周黄金、白银现货价格下跌。截至3月15日,伦敦黄金现货价格为1913.65美元/盎司,周环比下行6.15%;伦敦白银现货价格收于24.64美元/盎司,较上周下行5.69%;COMEX黄金期货收盘价报1919.20美元/盎司,较上周下行6.76%;COMEX白银期货收盘价下行6.66%至25.10美元/盎司。

06

金融地产行业

1、货币市场净回笼3300亿元,隔夜SHIBOR利率上行

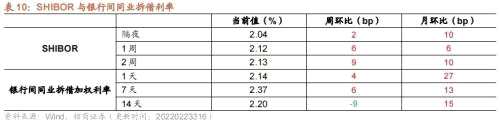

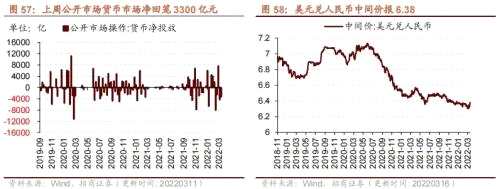

本周货币市场净回笼3300亿元,隔夜SHIBOR利率上行。截至3月16日,隔夜SHIBOR较上周上行2bps至2.04%,1周SHIBOR较上周上行6bps至2.12%,2周SHIBOR较上周上行9bps至2.13%。截至3月15日,1天银行间同业拆借利率较上周上行4bps至2.14%,7天银行间同业拆借利率较上周上行6bps至2.37%,14天银行间同业拆借利率下行9bps至2.20%。在货币市场方面,截至3月11日,上周货币市场投放500亿元,货币市场回笼3800亿元,货币市场净回笼3300亿元。在汇率方面,截至3月16日,美元兑人民币中间价报6.38,较上周上行0.06%。

1个月/6个月理财产品收益率下行。截至3月13日,1个月理财产品预期收益率较上周下行144bps至1.88%。6个月理财产品预期收益率为3.21%,较上周下行39bps。

2、A股换手率、日成交额上行

A股换手、日成交额上行。截至3月15日,上证A股换手率为1.17%,较上周上行0.1303个百分点;沪深两市日总成交额上行,两市日成交总额为11261.19亿元人民币,较上周上行1.32%。

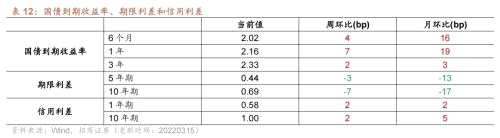

在债券收益率方面,6个月/1年/3年国债到期收益率较上周上行。截至3月15日,6个月国债到期收益率较上周上行4bp至2.02%;1年国债到期收益率较上周上行7bp至2.16%,3年期国债到期收益率与上周上行2bp至2.33%。5年期债券期限利差较上周下行3bp至0.44%;10年期债券期限利差较上周下行7bp至0.69%;1年期AAA债券信用利差较上周上行2bp至0.58%;10年期AAA级债券信用利差较上周上行2bp至1.00%。

3、本周土地成交溢价率、商品房成交面积下行

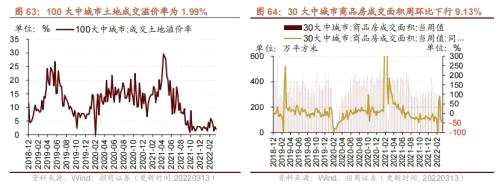

本周土地成交溢价率、商品房成交面积下行。截至3月13日,100大中城市土地成交溢价率为1.99%,较上周下行0.86个百分点;30大中城市商品房成交面积当周值为205.00万平方米,较上周下行9.13%。

4、1-2月份房屋竣工面积同比转负,新开工面积同比降幅扩大,商品房销售额、商品房销售面积、开发资金来源累计值同比均转负

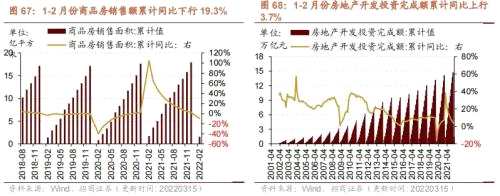

1-2月份房屋竣工面积同比转负,新开工面积同比降幅扩大,商品房销售额、商品房销售面积、开发资金来源累计值同比均转负,开发投资完成额累计同比增幅收窄。1-2月份房屋竣工面积累计值为1.22亿平方米,累计同比降低9.8%,较前值下降21个百分点;1-2月份房屋新开工面积累计值为1.49亿平方米,累计同比减少12.20%,较前值降幅扩大0.8个百分点。

1-2月份商品房销售额累计值为1.55万亿元,累计同比降低19.3%,增幅较前值收窄24.1个百分点;1-2月份商品房销售面积累计值为1.57亿平方米,累计同比降低9.60%,增幅较前值收窄11.5个百分点。

1-2月份房地产开发投资完成额累计值为1.45万亿元,累计同比增长3.7%,增幅较前值收窄0.7个百分点。2月份房地产开发占固定资产投资完成额的比重为28.56%,1-2月份房地产开发资金来源合计累计值为2.52万亿元,累计同比减少17.7%,较前值收窄21.9个百分点。

07

公用事业

1、我国天然气出厂价上行

我国天然气出厂价上行,英国天然气期货结算价下行。截至3月15日,我国天然气出厂价报8075.0元/吨,较上周上行0.85%;英国天然气期货结算价收于274.4便士/色姆,较上周下行46.35%。

从供应端来看,截至3月4日,美国48州可用天然气库存15190亿立方英尺,较上周下降7.55%。截至3月11日,美国钻机数量为135部,较上周增加5部。

2、 2月我国用电量同比增幅扩大

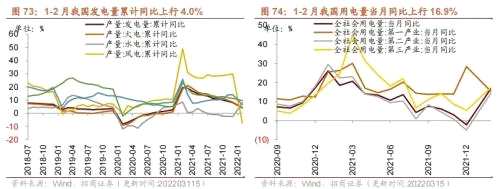

1-2月我国发电量累计同比增幅收窄,其中水电累计同比增幅扩大,风电同比转负,火电、太阳能(行情000591,诊股)、核能发电同比增幅收窄。1-2月份,我国累计发电量13141.0亿千瓦时,累计同比上行4.00%;其中火电累计产量9864.0亿千瓦时,同比上行4.30%;水电累计产量1400.0亿千瓦时,累计同比上行8.2%;风电累计产量942.0 亿千瓦时,累计同比下行7.6%;太阳能产量累计295.0亿千瓦时,同比上行6.5%;核电产量累计640.0亿千瓦时,同比上行9.6%。

2月我国用电量累计同比增幅扩大 ,其中第一产业当月同比增幅收窄,第二、第三产业用电量增幅较大。2月份,我国全社会用电量6235.0亿千瓦时,当月同比上行16.9%;其中第一产业当月用电量77.0亿千瓦时,同比上行15.4%;第二产业当月用电量3756.0亿千瓦时,累计同比上行14.5%;第三产业当月用电量1182.0 亿千瓦时,累计同比上行17.4%。

上行,下行