上半年268家私募失联!北上深成重灾区,频频爆雷,背后是大量“明股实债”

摘要: 资金链断裂产品无法兑付、负责人跑路、危机爆发、立案调查,上半年私募圈上演着去年“P2P”领域的爆雷模式。3月初,素有“中国黑石”之称的中信资本多个私募产品爆雷难以兑付;4月底,名噪一时永柏资本深陷66

资金链断裂产品无法兑付、负责人跑路、危机爆发、立案调查,上半年私募圈上演着去年“P2P”领域的爆雷模式。

3月初,素有“中国黑石”之称的中信资本多个私募产品爆雷难以兑付;4月底,名噪一时永柏资本深陷66亿元兑付危机;4月底,金诚集团旗下6家备案私募,运作354只产品,未能兑付的规模超170亿元;昨日,诺亚财富旗下私募也宣布踩雷,金额高达34亿……私募为何频频爆雷?

与此同时,据券商中国记者统计,今年上半年以来,基金业协会已经公布了4批失联私募的名单,失联数量共计268家,较去年上半年的163家增加了64.42%。

此外,在协会登记一年以上管理规模为0的私募共有2496家,其中不少沦为了“僵尸私募”。

爆雷背后,大量的“明股实债”

私募为何频频爆雷?券商中国记者梳理了多数爆雷私募发现,他们管理的产品大多属于典型的高收益,产品对接的多是房地产项目、融资平台、基建项目、影视项目等,或者是踩雷上市公司,最后演变成非法集资、挪用资金等乱象。

其中,引爆私募兑付危机最多的当属“明股实债”模式。以永柏资本66亿元兑付危机为例,其中,有31亿地产基金逾期,其爆雷背后无疑与“明股实债”模式脱不开干系。

“明股实债”是国内一大批股权类私募基金常用的手法,即表面是股权投资,实质上是债权投资,被广泛运用于房地产投资领域。不少通过私募股权形式投资,通过交易结构的设计依靠债权回款,本质上隐含着刚性兑付的保本约定。

“股权私募中,可能有一半以上都采用的明股实债的模式。”一家深圳私募告诉记者。

随着资管新规打破刚兑,以及去杠杆的深入和对私募监管的加强,这种明股实债的投资方式,在新产品发行门槛提升、缺乏新资金延续的情况下,是近两年来不少私募基金爆雷的重要原因。

另外,尤其是去年阜兴系失联后,不少投资人找到托管银行【上海银行(601229)、股吧】维权,使得银行端对私募基金的托管开始格外小心,不少银行托管甚至限定自然人的数量和投资额度。

“很多契约性基金现在想发新产品很难找到托管行,比如一些银行对超过10个自然投资人的基金就不予受理,有些则要求自然人的投资额高于300万元,托管行担心私募爆雷牵涉到自己声誉。而不少老产品采用的是明股实债方式,尤其是过去几年规模飙升的私募,他们的终端成本很高,包括支付投资者的利息,还有渠道拿走一定费用,如果没有了延续资金,很多就陆陆续续爆雷了,下半年爆雷的私募可能会更多。”一位华南地区的私募告诉记者。

北京市康达律师事务所高级合伙人余伟权表示,明股实债是中国私募特有的奇葩模式,但实际上股债的投资逻辑显着不同,对私募管理人的投资能力、风控、团队都有不同的要求。股权投资,要看公司成长潜力、管理团队、技术创新等,能不能IPO或者上科创板等。而债权投资,则要审查担保物等,看企业的偿还能力等,所以股债投资之间存在较大的能力边界。

在余伟权看来,近两年诸多私募的产品的爆雷都与背后“明股实债”的模式有关,在资管新规打破刚兑、去杠杆、经济下行等背景下,“明股实债”的模式存在较大风险。

上半年268家私募失联

爆雷的同时,上半年失联私募的数量也显着增加。

据券商中国记者统计,今年上半年以来,基金业协会已经公布了4批失联私募的名单,失联数量共计268家,较去年上半年的163家增加了64.42%。即上半年失联私募的数量明显增加。

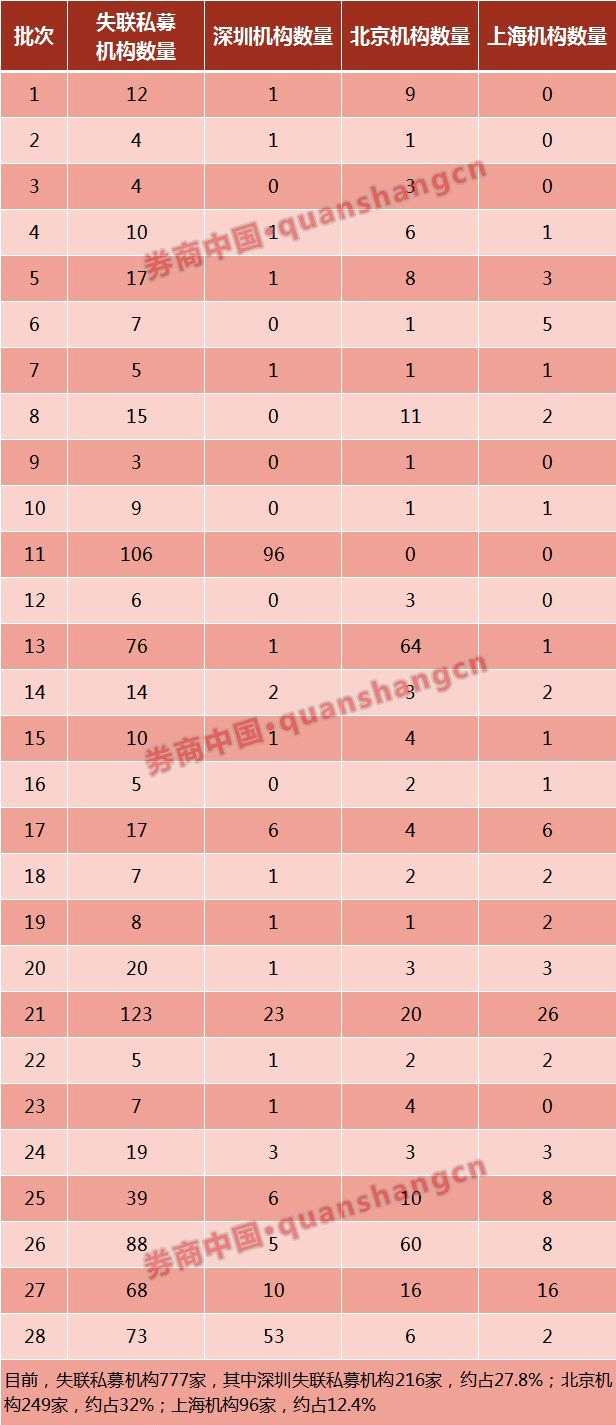

自公布私募失联名单以来,基金业协会共公布了28批失联私募,总计777家,其中,北京、上海和深圳三地,是失联私募的重灾区。

其中,北京的失联私募数量高达249家,占比达32%,高居失联私募数量城市排名榜首;深圳失联私募216家,占比27.8%;上海仅96家,数量最少,但引爆的不少都是涉案金额巨大的“雷”。

最具代表性的是2018年上海“阜兴系”近200亿私募产品“爆雷”,旗下的四家私募公司纷纷失联,一时轰动私募圈。

有行业人士告诉记者,北京失联私募数量居多的原因或许与前十三批失联公示名单主要是由北京证监局提供有关。上海失联私募涉及的金额巨大,则通常与上海吸引的都是是江浙一带的高净值资金、体量大、资金偏向高收益的属性有关。

值得注意的是, 777家失联私募中,协会注销了十批公示期满三个月且未主动联系协会的失联私募,截至目前,合计注销了303家失联私募,协会的失联公示名单上,目前仍有208家失联私募。

此外,截至目前,在协会登记一年以上管理规模为0的私募共有2496家,其中不少沦为了“僵尸私募”。

上海一家大型私募相关负责人告诉记者,多数私募都是在爆雷后上了失联名单。爆雷私募中,股权类私募居多,套路几乎都一致,资金链断裂产品无法兑付、负责人跑路、危机爆发、被立案调查。

本文首发于微信公众号:券商中国。文章内容属作者个人观点,不代表赢家财富网立场。投资者据此操作,风险请自担。

投资,产品,基金,数量,兑付